Vivimos en una cultura que busca resultados inmediatos, satisfacciones instantáneas y a corto plazo. Es así. Cada día cientos de personas sucumben a las promesas del pelotazo rápido, el perfil de Instagram de turno o algún anuncio «del de los tatuajes». Estamos hechos para querer el placer inmediato y nos cuesta entender el efecto que pequeñas acciones tienen en el largo plazo. Esto es algo que Amazon entiende perfectamente y que explota de una manera magistral con su «cómpralo ya» y sus entregas en 24h.

Por poner un ejemplo, si te proponen recibir en un año 1.000€ o recibir en 13 meses 1.100€, ¿Qué prefieres?

Diría que cualquier lector de este blog lo tendrá claro: Recibir un 10% de rentabilidad por un mes es algo extraordinario y merece la pena esperar. Sin embargo, si te digo que tienes 1.000€ encima de la mesa y que son tuyos aquí y ahora, pero que puedes elegir dejármelos un mes más y venir el 21 de diciembre de 2020 a por 1.100€, ¿Qué harías?

Quizá no sea tu caso, pero puedes probarlo con más gente y verás que, sorprendentemente, muchos saldrían corriendo con el dinero.

Si la situación es la misma, 1 mes de espera por un 10% de rentabilidad, ¿por qué cambia tanto nuestra forma de pensar?

Tenemos predilección por las recompensas inmediatas (¿Crees que eres un inversor racional? sesgos y otras trampas mentales). Esto hace que nos cueste mucho ahorrar, invertir y tener paciencia para ver los frutos en el largo plazo.

Esta semana planteaba en twitter un pequeño juego para entender cómo funciona (o mejor dicho, cómo no funciona) nuestra mente. Aunque puedes leer el hilo de twitter aquí, creo que merece la pena explicar la historia sin las limitaciones de caracteres. El juego es bastante sencillo:

Si te planteara las siguientes opciones y tuvieras que elegir rápido, sin tirar de calculadora ni Excel, ¿Cuál de las siguientes opciones prefieres?

- A. 1000€/día durante 30 días.

- B. 1 céntimo el primer día, 2 el segundo, 4 el tercero… hasta 30 días.

¡No vale si te lo piensas mucho!

Es un sencillo test para entender cómo funciona nuestro sistema 1 o sistema rápido del cerebro según lo define Daniel Kahneman en Pensar rápido, pensar despacio (libros recomendados sobre bolsa e inversión)

Si has elegido la opción A, has ganado 30.000€ en 30 días. Enhorabuena… pero la opción B te habría reportado más de 10 millones.

¿Sorprendido? hay mucha gente en twitter que no se lo creía aun con la solución delante. Puedes hacer la prueba, aunque en cualquier caso dejo aquí un Excel con el cálculo por si alguno sigue sin creerlo.

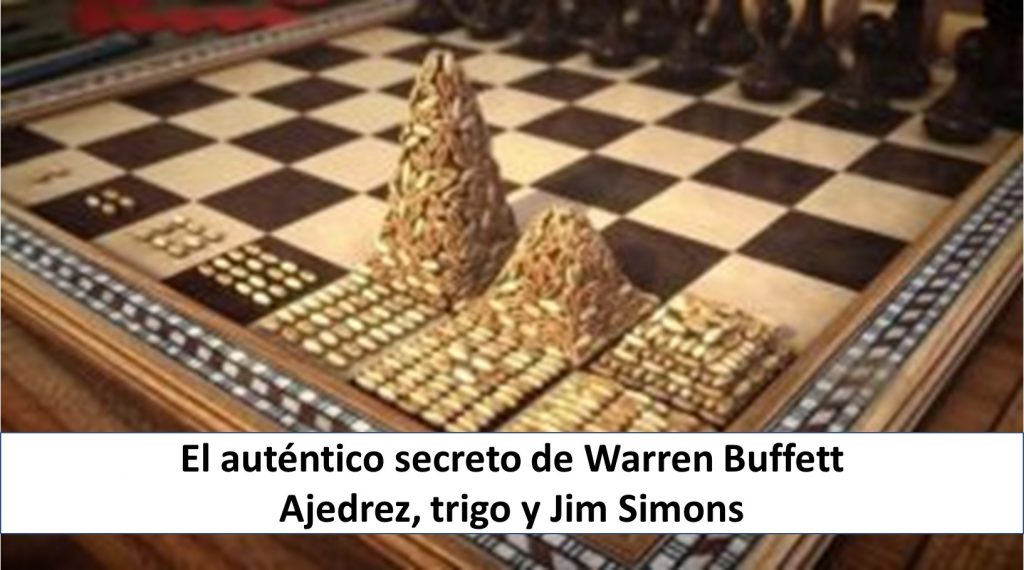

Nuestro cerebro interpreta de forma intuitiva el crecimiento lineal, pero es malísimo interpretando el crecimiento exponencial… Seguro que habéis oído alguna vez la Leyenda de Sisa y el origen del ajedrez. Esa historia del maestro que inventó el ajedrez para entretener a su rey, y de cómo éste quiso recompensar al maestro con sacos de trigo. Pero, al fin y al cabo, los cuentos parecen sólo eso, historias de cuentos. Sin embargo, esta es mucho más real de lo que pueda parecer…

El secreto de Warren Buffett

Al hacer lo siguiente es posible vaya a incumplir cientos de derechos de autor, pero he traducido algunos párrafos extraídos del libro The Psychology of Money: Timeless lessons on wealth, greed, and hapiness de Morgan Housel (@morganhousel)

Sin duda alguna Warren Buffett es un inversor espectacular. Pero hay un punto clave que se pierde cuando se atribuye todo su éxito a su perspicacia para invertir.

Mientras escribo esto, el patrimonio neto de Warren Buffett es de 84.500 millones de dólares. De esa cantidad, $ 84.200 millones se acumularon después de su 50 cumpleaños. $ 81.500 millones llegaron después de que cumpliera los requisitos para solicitar una jubilación, hacia sus 65 años.

The Psychology of Money: Timeless lessons on wealth, greed, and hapiness (Morgan Housel)

La verdadera clave de su éxito es que ha sido un inversor espectacular durante tres cuartos de siglo. Si hubiera comenzado a invertir a los 30 y se hubiera jubilado a los 60, pocas personas habrían oído hablar de él.

Considere un pequeño experimento mental. Warren Buffett comenzó a invertir en serio cuando tenía 10 años. Para cuando tenía 30 años, tenía un patrimonio neto de $1 millón, o $9.3 millones actuales ajustados a la inflación. ¿Qué pasaría si hubiera sido una persona más normal? pongamos que pasara su adolescencia y sus 20 explorando el mundo y encontrando su pasión, y a los 30 años su patrimonio neto fuera, digamos, ¿$ 25,000? supongamos que aún así obtuvo un extraordinario rendimiento del 22% anual, pero dejó de invertir a los 60 años para jugar al golf y pasar tiempo con sus nietos. ¿Cuál sería hoy una estimación aproximada de su patrimonio neto? No serían 84.500 millones… Tendría únicamente $ 11,9 millones. O dicho con otras palabras, un 99,9% menos que el patrimonio neto que tiene en la realidad a día de hoy.

Su habilidad es invertir, pero su secreto es el tiempo.

Así es como funciona el interés compuesto.

Piense en esto de otra manera: Buffett es el inversor más rico de todos los tiempos, pero en realidad no es el mejor (o, al menos, no lo es si lo medimos según los rendimientos anuales promedio). Ese puesto pertenece a Jim Simons, director del hedge fund «Renaissance Technologies». Jim ha obtenido una tasa anual compuesta del 66% anual… desde 1988. Nadie se acerca a este récord!

Como acabamos de ver, Buffett ha conseguido aproximadamente un 22% anual, es decir, sólo un tercio de la de Simons. Sin embargo, el patrimonio neto de Simons es de 21.000 millones de dólares. Él es, y sé lo ridículo que suena esto dados los números con los que estamos tratando, un 75% menos rico que Warren Buffett.

¿Por qué la diferencia, si Simons es un mejor inversor?

Porque Simons no encontró su método de inversión hasta los 50 años. Ha tenido menos de la mitad de años para componer que Buffett.

Si James Simons hubiera obtenido sus rendimientos anuales del 66% durante el mismo período de 70 años que ha utilizado Warren Buffett para generar su riqueza, Simons tendría (por favor, conten la respiración antes de leer la cifra): novecientos cuatrillones, sesenta y tres trillones, setecientos ochenta y un billones setecientos ochenta mil millones setecientos cuarenta y ocho millones ciento sesenta mil dólares (cuatrillones, trillones y billones americanos)

The Psychology of Money: Timeless lessons on wealth, greed, and hapiness (Morgan Housel)

Conclusiones

El efecto del interés compuesto es algo que se escapa a nuestra capacidad mental para interpretar fácilmente lo que significa.

El efecto que pequeñas acciones, pequeños cambios o pequeñas aportaciones tienen cuando maximizamos sus efectos en el largo plazo es sencillamente asombroso. Pequeñas acciones, repetidas durante mucho tiempo, pueden suponer una grandísima diferencia.

Cosas como comprometerse a una rutina de ejercicios diaria y una dieta sana, o hacer pequeñas aportaciones regulares a fondos indexados durante décadas, suponen un gran cambio al final del camino. (las lecciones del machacas de tu gimnasio para que alcances la independencia financiera).

Si quieres obtener unos rendimientos espectaculares, ya sabes que es mucho más importante el tiempo que te mantengas obteniendo unas buenas tasas de rentabilidad que acertar con el momento exacto de invertir u obtener altas rentabilidades en plazos relativamente cortos. No me interesan fondos que me prometen batir al índice en plazos de 3 o 5 años, me interesan los fondos que vayan a batir a los índices en el plazo de toda una vida.¿Problema? que parece que no lo hay o que nadie lo consigue a tan largo plazo. ¿Solución? invertir directamente en índices mundiales (MSCI World + Emerging Markets) o buscar esa alternativa con la que te sientas cómodo y por la que no te cobren costes injustificados.

Lo que quiero decir es que no te preocupes por encontrar el Santo Grial, la mejor inversión posible, porque, al final, como suele decirse, lo perfecto es lo enemigo de lo bueno. Con el tiempo, te vas dando cuenta de que casi todas las estrategias de inversión a largo plazo que están consolidadas, tienen sentido cuando las sigues sin dar bandazos y te mantienes ceñido al plan. Lo realmente importante es encontrar aquella que se adapte a ti.

Únicamente debemos tener en cuenta que, si no puedes decir claramente si algo esta bien o está mal, lo más probable es que, tal y como está, esté bien (aunque los resultados no acompañen en el «corto plazo»). Es decir, si llevas en tu cartera un fondo de Parames y te pesa poco en el conjunto total, no hay motivo para salirse salvo si es para pasar tu posición en Cobas a un fondo indexado value, porque pagar menos comisión por algo similar o idéntico es, objetivamente, mejor.

Del mismo modo, si quieres invertir toda tu cartera en acciones de Tesla, objetivamente si es una mala decisión porque estás focalizando toda tu cartera y asumiendo el riesgo de lo que le pueda pasar a una única empresa (diversificar es de idiotas). A pesar de ello, como ya sabemos, las malas decisiones puedan generar, a veces, buenos resultados, por lo que es importante entender los procesos mentales que nos llevan a tomar las decisiones adecuadas.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si estas buscando recomendaciones de inversiones, consulta a tu asesor financiero.