¿Qué es una SPAC o compañía de cheque en blanco?

SPAC es el acrónimo de «Special Purpose Acquisition Company» que podría traducirse como «empresa de adquisición de propósito especial». Estas empresas son compañías creadas con la intención de recaudar capital en una IPO inicial y, posteriormente, adquirir total o parcialmente otra empresa (generalmente, otra empresa no cotizada). Es decir, se trata de empresas que salen a cotizar tratando de captar capital con el objetivo de realizar inversiones en un futuro (normalmente cuentan con un plazo de dos años para ello) y centrándose en operaciones de fusiones y adquisiciones.

Es decir, al entrar en este tipo de vehículos compramos expectativas, confiando tanto en el talento de los gestores, la confianza en el proyecto y los sponsors del mismo.

Su existencia no es nueva y ya hace varias décadas que existe este vehículo pero en los últimos años ha irrumpido con fuerza en Wall Street . El fenómeno, eso sí, se concentra en EE UU y Europa todavía está a la zaga de este fenómeno. No obstante, gozan de cierta mala fama, una fama cultivada durante la década de los 80 cuando las SPAC estuvieron asociadas a múltiples fraudes.

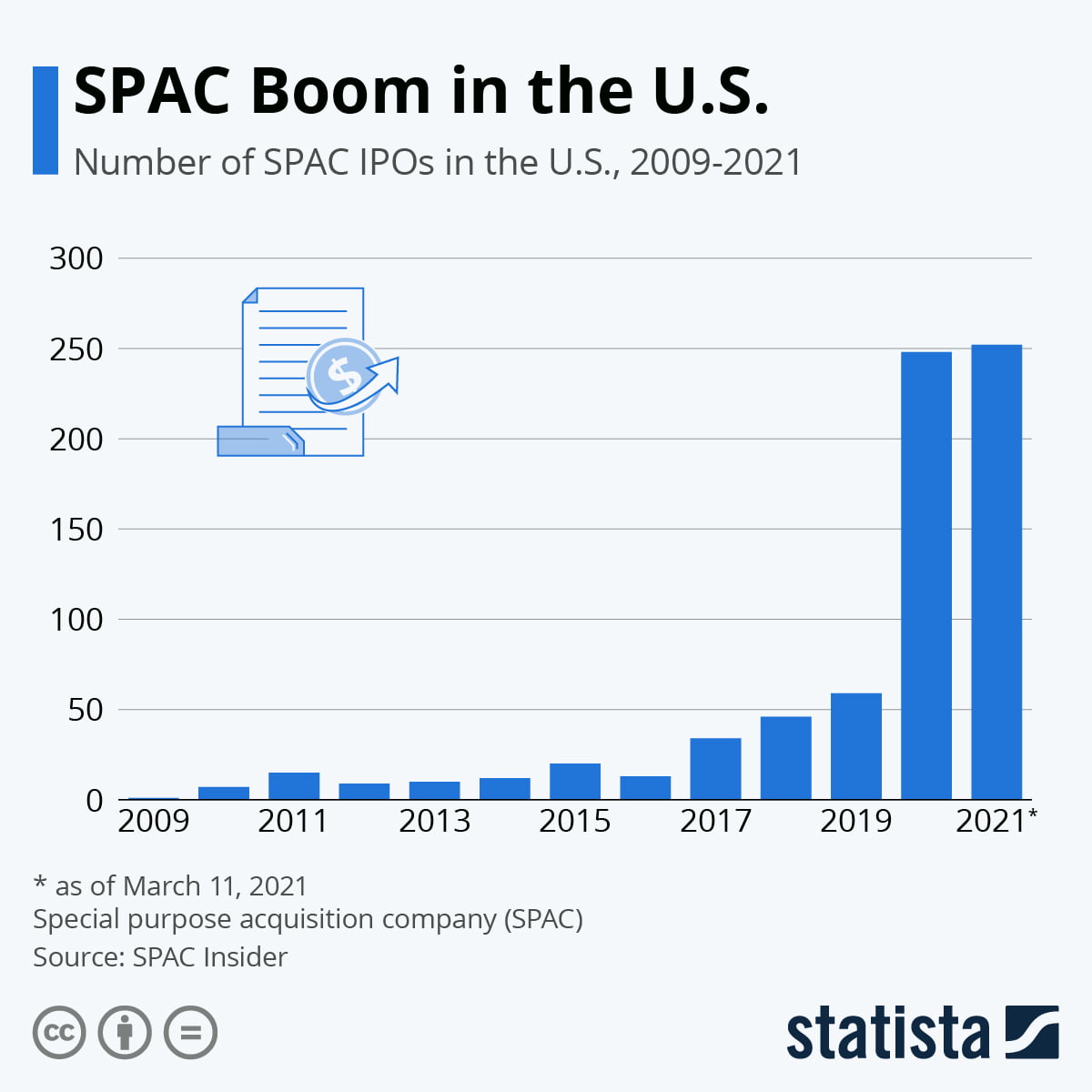

Para hacernos una idea de la fuerza que está ganando este mecanismo de sacar a cotizar compañías, según datos recopilados por SPACInsider, mientras que en la mayoría de los años de la última década no se produjeron más de 20 salidas a bolsa de este tipo de empresas, desde 2019 se ha empezado a notar un fuerte alza, cuando salieron 59. El boom llegó en 2020, con la salida a bolsa de 248 SPACs sólo en Estados Unidos. En 2021, sólo en el periodo transcurrido hasta el 11 de marzo, ya se habían producido 252 salidas a bolsa de SPACs en Estados Unidos…

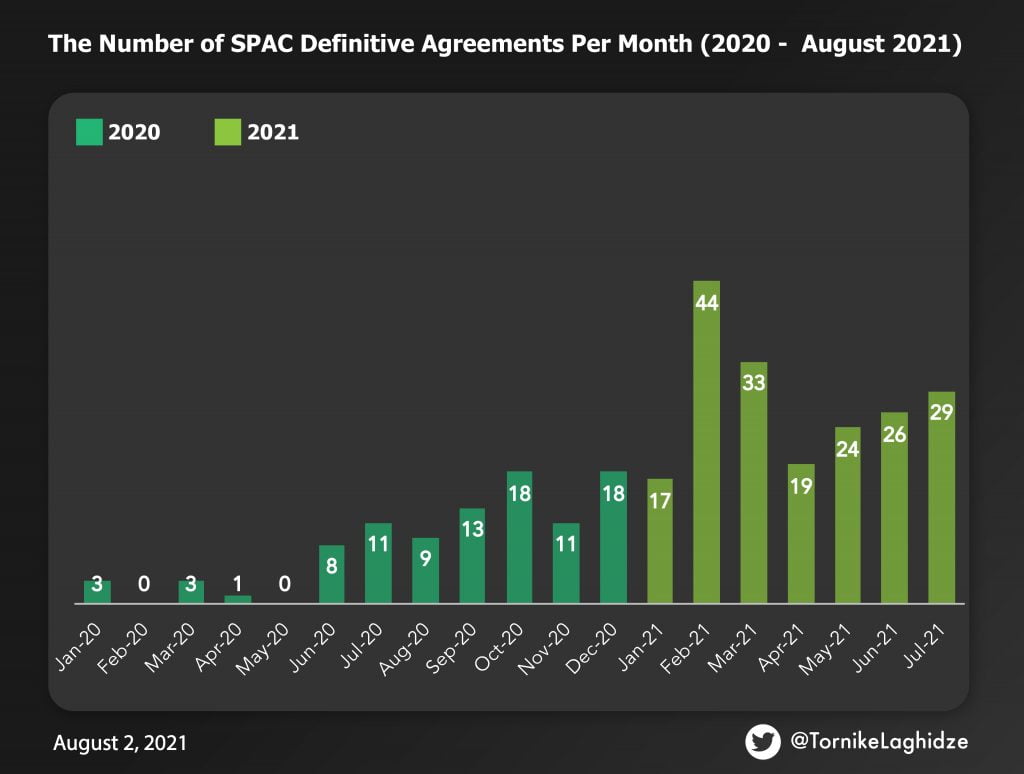

En cuanto al volumen captado, hablamos de que en los 15 meses que van del 1 de enero de 2020 a marzo de 2021, se habían captado 156.000 millones de dólares de financiación a través de la creación de cerca de 500 vehículos de inversión, y la tendencia sigue acelerándose desde entonces:

¿Cuáles son las ventajas de las SPAC?

Las principales ventajas de las SPAC son:

Facilita las salidas a bolsa:

Como las SPAC son empresas «cascarón», es relativamente sencillo que salga a bolsa ya que tienen poca regulación. Inicialmente lo único que se cotiza es el talento de los gestores y la confianza en el proyecto.

Además, reduce los plazos de las OPV. Si el proceso de una salida a bolsa tradicional lleva entre 6 y 7 meses, una SPAC tarda de 2 a 3 meses.

Facilita la inversión minorista en acciones de private equity:

La compra que realiza la SPAC suele hacerse sobre empresas que no están cotizadas. Por ello, permite entrar en una fase temprana en empresas que el inversor particular no podría entrar hasta que no saliera a cotizar directamente la empresa adquirida, una vez que se ha hecho la OPV y la banca de inversión ha colocado los títulos. Además, los inversores de la SPAC mantienen un derecho a la devolución de su inversión si la compañía no fuera de su interés.

Además, durante todo el proceso existe cierta liquidez. Si invirtiéramos directamente en una empresa no cotizada, no podríamos vender nuestra posición con facilidad.

Da acceso a sectores y empresas fuera del alcance tradicional:

Generalmente, las SPAC se enfocan en sacar a bolsa empresas con un alto grado de incertidumbre sobre sus negocios o que son una revolución respecto a los sectores tradicionales: Fintech, Viajes Espaciales, Coches Eléctricos…

La SPAC de Bill Ackman: Pershing Square Tontine (PSTH)

Una de las más famosas SPAC de estos últimos meses ha sido la de Bill Ackman, Pershing Square Tontine (PSTH). La empresa captó 4.000 millones de dólares (1.000 más de lo esperado) pasando a ser la mayor SPAC del mundo. El objetivo de PSTH era el de adquirir algún unicornio maduro (sonando empresas como Bloomberg o Airbnb), compañías privadas que se hayan visto afectadas por la pandemia, negocios familiares o empresas de calidad que puedan salir a cotizar.

Hace algunos meses se anunció que se había llegado a un acuerdo para adquirir el 10% de Universal Music Group por 3.500 millones de euros, cuyo principal activo son los derechos sobre algunas de las canciones más escuchadas de la historia, pero finalmente se canceló la operación debido a oposiciones de la SEC, que ponía en duda la compleja estructura con la que se iba a realizar la operación.

Así, PSTH sigue en la búsqueda y captura de una buena operación…

Descubre más imágenes y esquemas en la galería de imágenes o en Instagram