A la hora de ahorrar, hay que tener en cuenta que cada persona tiene necesidades distintas, así como distintos objetivos y formas de administrarse. Por eso, aunque es necesario ajustarnos a nuestra situación personal, hay una serie de factores generales que pueden marcar una gran diferencia. A continuación vamos a repasar algunos de los errores principales que comete la mayoría de la gente cuando intenta ahorrar y llegar mejor a final de mes.

Contenido de la entrada

No tener un plan financiero

Uno de los primeros errores a la hora de ahorrar es que generalmente se habla de la necesidad de tener un presupuesto. Sin embargo, seguirlo suele ser algo imposible porque nos fijamos metas irreales. Es mucho más importante empezar a tener conciencia y cierto control sobre dónde y en qué nos gastamos nuestro dinero y cómo lo ganamos. Una vez que sabes en qué gastas, sabrás en qué puedes recortar. Para eso no hace falta hacer un presupuesto, si no revisar nuestros gastos de los últimos meses.

Además, el seguir haciendo un seguimiento de tus gastos durante un periodo de tiempo holgado te permitirá planificar algunos gastos que te llegarán en el futuro y prepararlas con meses de antelación. Así evitarás posponer obligaciones ineludibles que pueden generarte costes adicionales (por aplazar el pago, necesitar pedir préstamos o financiación).

Por ello, el primer paso, es tener cierta idea de nuestro plan financiero y cuáles son nuestros objetivos

No tener control del gasto

Uno de los grandes errores al ahorrar es de los más comunes: Mucha gente no es consciente de dónde gasta su dinero. Incluso llega a tener un montón de gastos impulsivos que hacen que una y otra vez se llegue a final de mes preguntándonos en qué se te fue el dinero.

Hay algunos trucos sencillos que nos ayudan a reducir nuestros gastos impulsivos. Por ejemplo, plantearnos cuánto tiempo tenemos que estar trabajando para ganar el dinero necesario para pagar algo:

Con la facilidad que tenemos hoy en día para comprar por internet, muchas veces compramos cosas sin que exista una necesidad real. Cuando queremos comprar algo, podemos dejarlo en el carrito durante unos días, para comprobar si, pasado ese tiempo, seguimos queriendo comprarlo. Podemos además potenciar este cambio hacia una compra más reflexiva utilizando páginas como chollometro.com, donde podemos esperar hasta que salga una buena oferta y así ahorrar algo de dinero. Ojo con no hacerlo al revés, comprar algo porque aparezca de oferta, eso es justo lo contrario a lo que queremos!

Revisar nuestros gastos en los últimos meses y ver qué resultado nos ha dejado meses después nos puede ayudar a valorar si estamos gastando correctamente nuestro dinero. ¿Independencia financiera? Mejor plantéate qué es para ti tener riqueza.

El último truco es tener una cuenta de ahorro y hacer una transferencia automática el mismo día que nos ingresan la nómina, para asegurar que, como poco, ahorramos ese importe todos los meses. Es lo que se conoce como pre-ahorrar o pagarte a ti primero:

Tener una contabilidad mental para usar nuestro dinero

A veces, dinero que recibimos de un premio, de una devolución de impuestos o un pago de un variable, consideramos que es dinero distinto al que hemos ganado trabajando cada día. Esto nos lleva a gastarlo con facilidad, darnos un capricho que no nos daríamos con nuestra nómina mensual… ¿Por qué es esto?

Se debe a algo que se denomina contabilidad mental y que es uno de los sesgos cognitivos que afectan a nuestra economía. 100€ ganados trabajando son iguales que 100€ recibidos de la Agencia Tributaria después de declarar los impuestos o que 100€ que hemos ganado en un sorteo. El dinero es dinero, sin embargo, somos nosotros los que determinamos que hay dinero de distintas clases y hacemos usos diferentes de ello.

Si notas que eres una persona a la que esto le afecta, es importante que empieces a considerar que todo el dinero que ganes, lo consideres dinero que has ganado con tu esfuerzo y trabajo. Así podrás empezar a ahorrar con más facilidad.

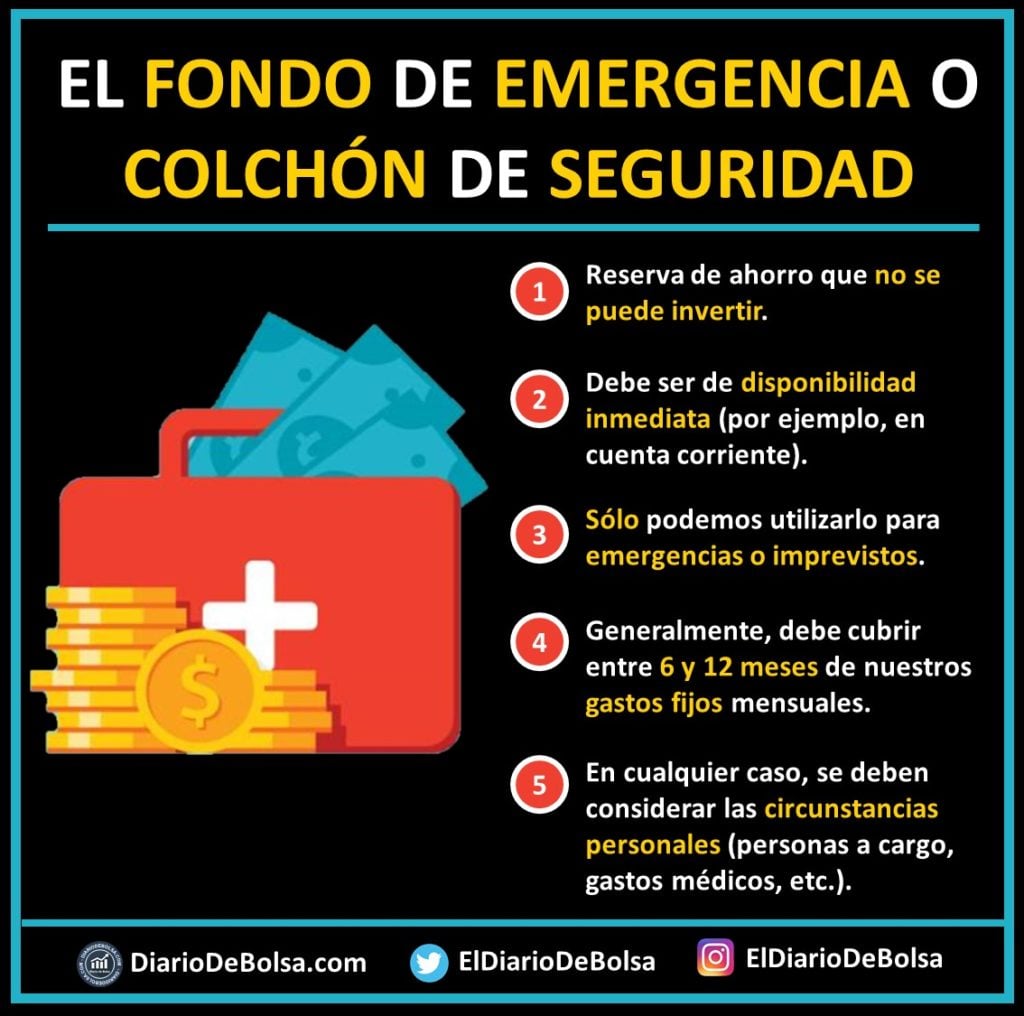

No tener un fondo para emergencias

Una de las primeras cosas que debes tener es un fondo para emergencias equivalente a entre tres y seis meses de tus gastos para ayudarte a solventar cualquier imprevisto.

El periodo que debe cubrir puede variar en función de nuestras condiciones personales. No es lo mismo ser funcionario sin cargas familiares o teniendo distintas fuentes de ingresos y acceso a financiación barata que tener como fuente de ingresos un negocio muy volátil, hipoteca y cargas familiares.

El colchón se puede tener, en algunos casos, en instrumentos con elevada liquidez y muy corto plazo, para evitar que pierda poder adquisitivo por la inflación.

Aunque esta opción, con los tipos actuales en España está bastante complicada, podemos encontrar algunas cuentas corrientes remuneradas como la de MyInvestor, que, de momento, remunera un 1% durante el primer año y un 0,1% después. No es mucho, pero todo suma.

No ser conscientes de nuestra situación financiera

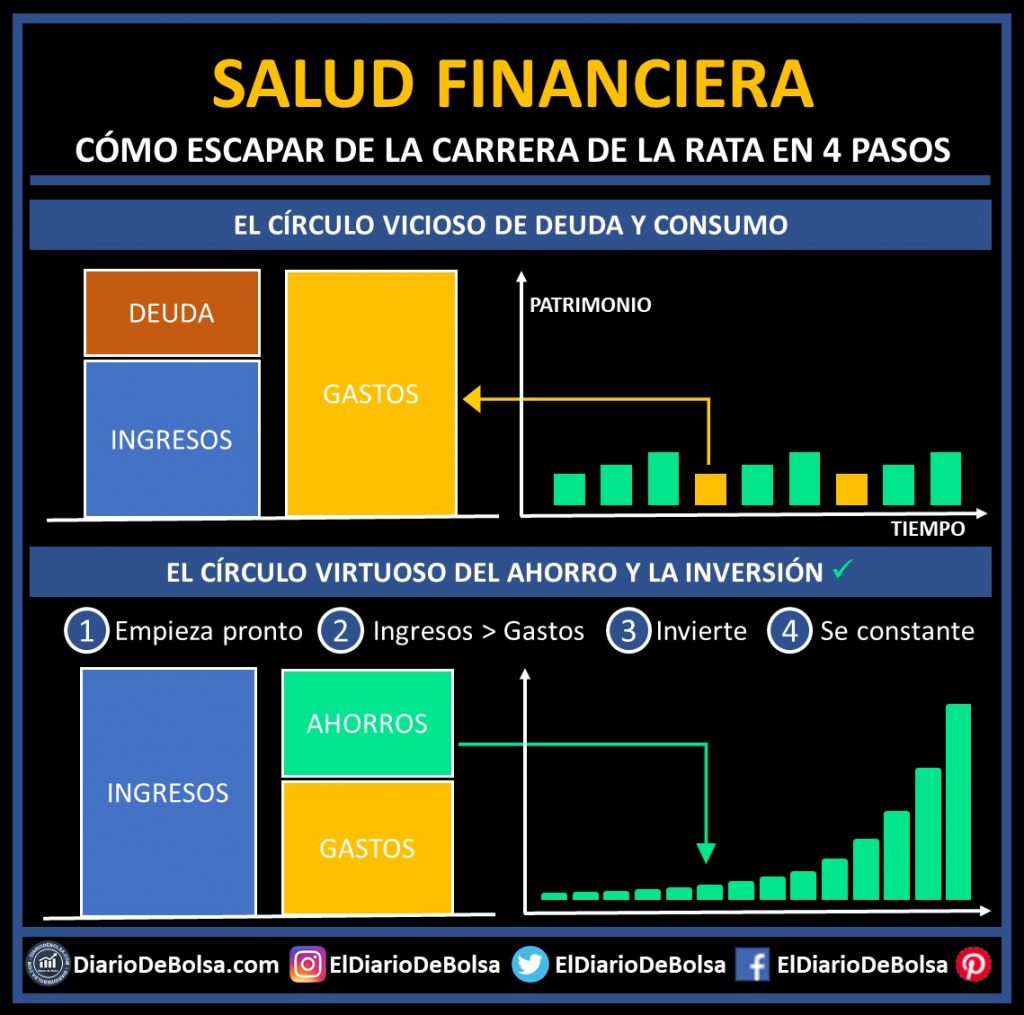

Si no sabes cuánto gastas, cuánto debes ni cuánto patrimonio tienes, es complicado definir objetivos y metas realistas. Empieza por analizar tu situación actual, esto te ayudará a identificar los problemas principales y ver dónde deberías enfocar tus esfuerzos (reducir deuda, empezar a ahorrar o, incluso, empezar a invertir).

Ahorra más mañana o «Save More Tomorrow»

Si aun así no eres capaz de empezar a ahorrar desde hoy, no te preocupes. Todavía tiene solución. No podemos o no queremos reducir nuestro nivel actual de gastos, pero sin embargo, qué pasaría en algún momento ¿empezáramos a ganar algo más? En ese momento, podemos mantener el nivel de gastos que tenemos y empezar a ahorrar.

Es decir, podemos obligarnos hoy que, cuando nos hagan una subida de sueldo o tengamos una nueva fuente ingresos, ahorraremos un porcentaje de esa subida. Nos comprometeremos a ahorrar por ejemplo un 50% de la próxima subida de sueldo.

Este sistema de ahorro fue ideado por Richard Thaler y Shlomo Benartzi y se ha implantado con éxito en muchísimas empresas de todo el mundo. Si en la tuya no hay esta opción, únicamente tienes que acordarte de aplicarla la próxima vez que te den un aumento en el trabajo y serás capaz de empezar a ahorrar sin reducir tu nivel actual de gastos.

No invertir

Si ahorras y ya has creado tu fondo de emergencia, pero decides no invertir, vas a perder dinero debido a la inflación. Invertir te va a ayudar a tener nuevas fuentes de ingresos y hacer crecer tu ahorro/patrimonio de forma más rápida que si únicamente te enfocaras en trabajar y ahorrar.

A corto plazo, invertir es arriesgado. Sin embargo, a largo plazo, el mayor riesgo está en no invertir:

Invertir es muy sencillo, mucho más de lo que puede parecer en un primer momento, y además no hace falta tener un gran patrimonio para poder hacerlo. Con unos pocos euros se puede empezar. Lo importante es tener claros algunos conceptos básicos para evitar los errores más comunes que comenten los inversores inexpertos:

Para ayudarte, te recomendamos esta pequeña guía para empezar a invertir paso a paso con la que conseguirás evitar la mayoría de errores a la hora de ahorrar e invertir. Recuerda: cuanto antes empieces, mayores serán los beneficios que consigas.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si estas buscando recomendaciones de inversiones, consulta a tu asesor financiero.