El mundo de los derivados abre un sinfín de oportunidades a los inversores. Siempre se dice que no son vehículos aptos para los principiantes por el simple motivo de que permiten altos niveles de apalancamiento (¿Qué es el apalancamiento financiero?) y en muchos casos por las complejidades que llevan asociadas la infinidad de productos existentes. Sin embargo, hay uno de esos derivados que tienen unas enormes utilidades y son, en sus versiones básicas, muy sencillos: Las opciones financieras.

Contenido de la entrada

¿Qué es una opción financiera?

En pocas palabras, una opción es un contrato por el que se compra o se vende el derecho a hacer algo durante un plazo de tiempo. Por ese derecho, el comprador paga una cierta cantidad al que se compromete a satisfacerlo.

Sin darnos cuenta, estamos rodeados de opciones financieras en nuestro día a día. Por ejemplo, cuando compramos una casa, damos una señal por asegurarnos que vamos a poder comprarla a un precio concreto y que el vendedor no se la va a vender a nadie más durante un determinado tiempo. También ocurre algo similar con cualquier seguro, donde pagamos la «prima del seguro» a cambio de que la aseguradora se comprometa a cubrir un siniestro en caso de que se lo reclamemos.

Aunque poca gente lo sepa, ese funcionamiento es exactamente el de una opción financiera pero, como ya sabéis, en finanzas nos gusta complicarnos mucho con la terminología:

- Al importe que el comprador de la opción paga al vendedor de la opción, se llama PRIMA (como la prima de los seguros).

- Si es un derecho a comprar algo, se llama opción CALL y si es un derecho a vender algo se llama opción PUT.

- Al «algo» a lo que se está dando derecho a comprar o vender, se le denomina SUBYACENTE. Pueden ser acciones, índices, tipos de interés, divisas, valores de renta fija, etc.

- Al precio al que podríamos comprar o vender ese algo, el que nos aseguramos con el contrato de la opción, se le denomina STRIKE o «precio de ejercicio», y al valor con que cotiza ese «algo» en un momento concreto se denomina precio SPOT.

- Por último, queda ponerle una fecha de caducidad a ese derecho, que es lo que se conoce como «fecha de vencimiento».

El valor de la opción lo va a marcar principalmente la diferencia entre el precio que hemos acordado (el precio Strike) y el precio al que cotiza el subyacente en ese momento (precio el Spot), aunque en función del momento en el que estemos mirando su valor también influirán el tiempo hasta la fecha de vencimiento, la volatilidad que haya en el mercado (qué es la volatilidad) e, incluso, los tipos de interés existentes o el pago de dividendos que se produzcan hasta la fecha de vencimiento. BME ofrece un simulador de las primas de sus opciones.

En el ejemplo de la casa, lo que el comprador estaría haciendo al entregar la señal (prima) es asegurarse el derecho a comprar la casa a un precio concreto (strike), por lo que sería una opción CALL.

Un ejemplo más completo, según estoy escribiendo esta entrada, una opción call sobre Coca-Cola (KO) con strike 55$ y fecha de vencimiento 20 de enero de de 2023 cotiza a 4,83$. Si pagamos la prima, 4,83$, como compradores tendríamos el derecho a comprar (call) acciones de Coca-Cola (subyacente) a un precio de 55$ (strike) hasta el 20 de enero de 2023 (vencimiento), y el vendedor de la opción estaría OBLIGADO a vendernos las acciones de Coca-Cola a ese precio, aunque actualmente estén cotizando a 55,27$ (precio Spot). Es decir, en lugar de tener que pagar 55,27$ por una acción de Coca-Cola, con 4,83$ podríamos comprar una opción call sobre Coca-Cola y tener los mismos rendimientos. Por eso se dice que las opciones nos permiten apalancarnos (con 4,83$ en la opción tenemos una posición equivalente a haber comprado por 55,27$ la acción).

Por último, comentar que cuando queremos comprar o vender opciones en un bróker, normalmente no podemos comprar un derecho para 1 acción de forma individual. Las opciones se compran en «paquetes».

El tamaño de contrato, es diferente según el activo subyacente y según países. Normalmente, estos paquetes suelen ser de 100, a esto se le denomina en ocasiones tamaño del contrato, nominal del contrato o «multiplicador» (especialmente en futuros), de forma que, si compramos una opción call de Coca-Cola a 4,83$, realmente tendremos que desembolsar 483$ (4,83$ «strike» x100 «multiplicador») por el derecho a comprar 100 acciones de Coca-Cola.

Por tanto, la cantidad equivalente de acciones en las que estaríamos invertidos sería:

Nº de contratos de opción x Tamaño de contrato

¿Cómo ganamos dinero con las opciones financieras?

Siguiendo con el ejemplo de Coca-Cola:

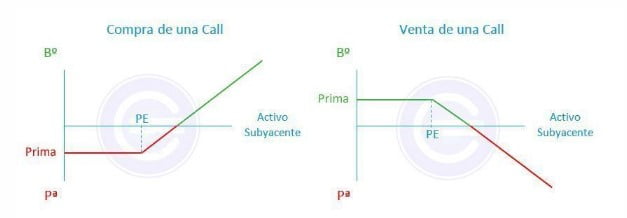

Si compramos una opción call (derecho a comprar), ganamos dinero si el subyacente (en nuestro ejemplo, las acciones de Coca-Cola) suben por encima del precio acordado (Strike), ya que podríamos comprar las acciones de Coca-Cola a 55$ y la diferencia sería nuestro beneficio. Como máximo perderemos la prima que hemos pagado (que ocurriría si las acciones están por debajo de 55$) y las posibles ganancias serían ilimitadas (hasta donde suba la acción de Coca-Cola). Sin embargo, si hemos vendido una opción call, nuestra ganancia máxima sería la prima que hemos cobrado, y nos enfrentaríamos a unas posibles pérdidas ilimitadas.

Es decir, si compramos una call, apostamos a una subida del activo subyacente. Si la vendemos, necesitamos que quede por debajo del precio Strike para poder quedarnos con la prima:

Si compramos una opción put, ganamos dinero si el subyacente (las acciones de Coca-Cola) caen por debajo del precio acordado (Strike), ya que podríamos vender las acciones de Coca-Cola a 55$ y la diferencia sería nuestro beneficio. Como máximo perderemos la prima que hemos pagado (que ocurriría si las acciones están por encima de 55$) y las posibles ganancias serían los 55$ que se daría en caso de que quiebre Coca-Cola y las acciones valgan 0. Sin embargo, si hemos vendido una opción put, nuestra ganancia máxima sería la prima que hemos cobrado, y la pérdida máxima sería de 55$.

Es decir, si compramos una put, apostamos a una caída. Si la vendemos, necesitamos que quede por encima del precio Strike para poder quedarnos con la prima:

Es importante resaltar que, cuando somos vendedores de una opción nos enfrentamos a una posible pérdida ilimitada. Esto hace que haya muchos incentivos a dejar de cumplir lo marcado en el contrato y para evitarlo hay un concepto adicional que son las garantías. Las garantías están pensadas para que en cada momento, las pérdidas que llevemos por haber vendido la opción estén cubiertas por efectivo u otros títulos, de tal forma que, en el caso de que el vendedor de la opción no aporte las garantías necesarias o decida cerrar el contrato en pérdidas, el comprador siempre esté seguro de que va a recibir su dinero.

Por ejemplo, supongamos que hemos vendido una opción call de acciones de Coca-Cola, con strike en 45$ y las acciones están cotizando a 55$. Lo normal es que estemos obligados a tener un efectivo o valores en nuestra cuenta del broker que cubra, al menos, los 10$ que estamos perdiendo x Multiplicador 100, es decir 1.000$ de garantías. Normalmente se exige un poco más, para tener una mayor cobertura. Por ejemplo, podemos consultar las garantías que nos requeriría BME en esta página

El problema de las garantías es que, cuando el mercado va en nuestra contra, el broker nos va a exigir que tengamos liquidez adicional en nuestra cuenta. Esto se llama Margin Calls y hace que, cuando se produce un mercado bajista importante, muchos inversores se vean forzados a vender posiciones para cubrir las garantías solicitadas por el broker, potenciando aun más las caídas en los mercados:

En conclusión, la foto general de cómo funcionan las opciones financieras sería esta:

Vencimiento de opciones: fechas y plazos

Como hemos visto, todas las opciones tienen una fecha de vencimiento, pasada la cual dejan de existir. Esta fecha es el tercer viernes del mes de vencimiento de la opción. Así, en el ejemplo que veíamos de la opción call sobre el VIX con vencimiento Marzo 2022, la opción vencería el 18 de marzo de 2022.

Las opciones se liquidan por entrega «física», es decir, si se ejerce una opción, hay que entregar o recibir el subyacente correspondiente, aunque siempre podemos cerrar nuestra posición comprando/vendiendo la opción antes del vencimiento. Esto es muy importante, ya que es una de las características que hacen que podemos comprar ETFs «no autorizados por la Unión Europea» usando opciones PUT en determinados brokers pero también puede hacer que nos veamos obligados a comprar el subyacente para hacer la entrega.

A cierre del día de vencimiento, las opciones son ejercidas automáticamente si están ITM (in the money, dentro del dinero) es decir, si tienen valor. El precio de referencia al que se realizan las operaciones es el precio de cierre de la acción (o el subyacente) en la fecha de vencimiento (o, en el caso de las opciones americanas, en el momento de ejercerlas).

En esta página de Market Watch se puede consultar el calendario de vencimiento de opciones general, aunque en cada bolsa suele estar disponible uno específico con días festivos:

Calendario de vencimiento de opciones 2021 de CBOE

Calendario de vencimiento de opciones 2021 de BME

Ventajas y desventajas de las opciones financieras

Ventajas:

- Reducen el coste de la inversión debido a la posibilidad de apalancamiento. El apalancamiento hace que las opciones puedan generar grandes rendimientos (o pérdidas con pequeñas cantidades de dinero invertidas). Realmente el apalancamiento es opcional, ya que, por ejemplo, si tenemos 5.527$ podemos optar por comprar 100 acciones de Coca-Cola a 55,27$ o comprar 1 opción sobre Coca-Cola a ese precio de strike, desembolsando la prima y manteniendo el resto del efectivo parado en liquidez y no lo tocamos hasta que cerremos la posición. De esta forma no estamos apalancados, la única diferencia es el vehículo por el cual hemos hecho la inversión

- Como con las opciones estamos trabajando con «contratos» y no con los valores o subyacentes directamente, no es necesario estar en posesión de los valores para poder vender la opción. Por esto, usando opciones se puedan tener beneficios tanto en mercados alcistas como bajistas, e incluso en los mercados laterales (si nos vamos quedando las primas de las opciones).

- Son un instrumento fantástico para realizar coberturas de nuestra cartera a bajo coste.

- Permiten comprar ETFs no autorizados por la normativa MIFID II Europea haciendo una venta de opciones PUT “In the Money” cuando estamos en la fecha de vencimiento

Desventajas:

- La pérdida puede no estar limitada si somos los vendedores de la opción.

- Puede suponer un poco de lío, especialmente al principio, entender la posición que estamos tomando. El tema de los tamaños de los contratos, distintas métricas que afectan al precio de la opción, etc. puede ser abrumador.

Tipos de opciones

Por si no fuera poca terminología, existen algunas formas de clasificar las opciones para poder simplificar las conversaciones en caso de que queráis poner en práctica vuestro carnet de cuñado en algún momento.

En función de cuándo podemos ejercer la opción:

- Opciones americanas: Pueden ser ejercidas en cualquier momento entre el momento de la compra y momento del vencimiento de la opción.

- Opciones europeas: Sólo pueden ser ejercidas en la fecha de vencimiento. Eso sí, antes de esa fecha, puede comprarse o venderse si existe un mercado donde se negocie, de esta forma, siempre podríamos cobrar el valor de la opción si se negocian en un mercado.

- Opciones Bermuda: solo pueden ser ejercidas en determinados momentos entre la fecha de compra y el vencimiento. Es decir, permiten su ejercicio en días particulares y esta característica hace que sean un tipo de opciones denominadas «exóticas» como veremos más adelante.

En función de su precio de ejercicio:

| Tipo | Opción de compra (Call) | Opción de Venta (Put) |

|---|---|---|

| Opción «In the money» (ITM) | Precio de ejercicio < Precio Spot del Subyacente | Precio de ejercicio > Precio Spot del Subyacente |

| Opción «At the money» (ATM) | Precio de ejercicio = Precio Spot del Subyacente | Precio de ejercicio = Precio Spot del Subyacente |

| Opción «Out of the money» (OTM) | Precio de ejercicio > Precio Spot del Subyacente | Precio de ejercicio < Precio Spot del Subyacente |

En función de las características especiales del contrato

Este bloque te lo puedes saltar, ya que normalmente no están disponibles para inversores particulares, y lo comento más bien por curiosidad y porque muchas veces, cuando nos venden ciertos productos estructurados, lo que realmente nos están vendiendo son algún tipo de opción combinado con un depósito, una inversión en Renta Fija o Renta Variable, etc.

Las Opciones estándar o «plan vanilla»

Son las opciones más sencillas tal y como las hemos comentado hasta ahora, sin cláusulas ni condiciones adicionales.

Opciones exóticas:

A mediados de los años 90 había un entorno de alta volatilidad y bajos tipos de interés, lo que propició la aparición de las opciones exóticas. Este tipo de opciones financieras, a pesar de tener una mayor complejidad, abarataban los costes de gestión de las coberturas. Existen muchísimos tipos de opciones exóticas, pero generalmente no vas a poder negociarlas a nivel particular desde ningún bróker, por lo que, a priori no necesitas conocerlas pero siempre queda muy bien para chulear delante del «cuñao». A continuación, y haciendo uso de la explicación del Instituto de Estudios Bursátiles, comento algunas de las más comunes:

- Asiáticas: Son opciones en las que el precio de ejercicio (strike) o de liquidación se determina como la media de las cotizaciones durante un periodo de tiempo determinado. Por lo tanto, la liquidación final se calcula como la diferencia entre el strike y la media de la evolución del subyacente, durante la vida de la misma y según unos criterios prestablecidos. Estas opciones suelen ser más baratas que las opciones europeas tradicionales, ya que la media del activo subyacente de la opción es menos volátil, en general, que el propio activo subyacente.

- Lookback: Permiten al comprador adquirir o vender el activo subyacente al mejor precio que haya cotizado durante el periodo de vida de la opción. Con esto se consigue que el poseedor de la opción se beneficie de cotizaciones pasadas si le son más favorables. Precisamente por esto, son más caras que las estándar. Este tipo de opciones pueden ser con muestreo continuo, parciales (la monitorización de los precios no abarca toda la vida de la opción), con muestreo discreto (la monitorización se realiza en fechas determinadas durante la vida de la opción) o modificadas (a la hora de la liquidación se compara el valor máximo o mínimo con el precio de ejercicio prestablecido).

- Barrera: Estos productos permiten al comprador comprar o vender un activo subyacente al precio de ejercicio, pero solo si durante la vida de la opción el precio del activo subyacente alcanza (in) o no alcanza (out) un determinado nivel, conocido como barrera. En este caso, no solo es relevante el precio del activo subyacente y el strike, sino también el de barrera. Su precio también suele ser inferior al de una opción europea, por el riesgo de que suceda algo que la active o desactive. A su vez, existen dos tipos de opciones barrera. El primero es el knock-out, en el que la opción se cancela automáticamente si el precio del subyacente alcanza la barrera. En este caso, el inversor recibe una parte de la prima que pagó por la opción. Estos productos son atractivos para quienes tengan una expectativa muy clara sobre la dirección del precio del subyacente, pero quieran cubrirse de las pérdidas en el caso de que sus expectativas no sean correctas. El segundo tipo, es el knock-in, en las que la opción se activa en el momento en el que se alcanza la barrera.

- Escalera: productos en los que el pago a vencimiento se va asegurando a medida que el activo subyacente alcanza niveles determinados a priori, y sin que una posterior evolución negativa de los precios tenga ningún efecto. A medida que se alcanzan estos niveles escalera, el comprador se garantiza un pago positivo, definido por la diferencia entre estos y el strike, con independencia de lo que suceda después con el precio del subyacente. Esta garantía, que blinda al comprador de posibles correcciones de los mercados, encarece notablemente este tipo de productos.

- Cliquet: establecen distintas fechas antes del vencimiento en las que, si la opción tiene valor intrínseco, éste queda asegurado hasta el vencimiento. Es decir, permiten al tenedor acumular las rentabilidades obtenidas en fechas determinadas.

- Aviso: permiten al comprador asegurar el valor intrínseco en cualquier momento de la vida de la opción, solo con dar aviso al vendedor. En ese momento, se convierten en opciones estandar.

- Opciones binarias / digitales: estos productos son una apuesta a todo o nada sobre la evolución de un activo subyacente. Si al vencimiento el subyacente supera un nivel determinado, el poseedor cobrará una cantidad fijada preestablecida. En caso contrario, no cobrará nada. Estas opciones pueden ser cash-or-nothing (se paga una cantidad al comprador) o asset-or-nothing (se paga el activo subyacente al comprador).

- Opciones ballena: son un tipo de producto híbrido. La liquidación se ajusta comparando el precio final del subyacente y las propiedades de la liquidación de otros tipos de opciones (europeas, asiáticas, etc).

- Forward Start: garantizan el precio que el comprador paga por una opción, a pesar de que dicha opción no nazca hoy, sino dentro de un plazo prefijado. Esto es especialmente útil en el caso de los fondos garantizados: aunque exista un periodo de comercialización del fondo, la prima que en su día se pagará por la opción ya está prefijada, por lo que no se verá afectada por la volatilidad.

- Bermuda: reciben este nombre porque están entre una opción europea, cuyo ejercicio solo puede ser a vencimiento; y una americana, con ejercicio en cualquier momento antes de la fecha de vencimiento. Estas opciones solo pueden ser ejercidas de forma anticipada en determinadas fechas durante la vida de la opción.

- Compuestas: son opciones sobre opciones. Tienen dos precios de ejercicio, dos activos subyacentes y dos vencimientos.

- Chooser: permiten al inversor determinar en una ficha posterior a la firma del contrato de opción, si la opción adquirida es una call o una put.

- Rusas: son opciones de vencimiento infinito -hasta que son ejercidas- y con las mismas características que las opciones look-back a la hora de fijar el precio de liquidación.

Estrategias con opciones financieras

Nos interesaría comprar una opción CALL:

- Si no tenemos las acciones en nuestra cartera y queremos tomar una posición con poco capital. Personalmente, he usado esta estrategia alguna vez para acciones de alto riesgo, comprando una opción call con un vencimiento a muy largo plazo. De esta forma, limitamos la posible pérdida a la prima pagada y mantenemos toda la exposición al lado ganador. La diferencia respecto a hacer una compra con acciones y poner un stop loss es que, durante la vigencia de la opción, la acción puede bajar tanto como quiera hasta recuperarse, además de poder tomar una posición completa pagando únicamente la prima.

- Necesitamos realizar una cobertura de nuestra cartera usando la volatilidad. En este caso, podemos comprar una opción call sobre los futuros del VIX (Qué es el VIX o índice del miedo) de forma que, en caso de que venga un periodo de alta volatilidad como suele ocurrir en las grandes caídas, la opción nos genere unos beneficios que cubran las pérdidas de nuestra cartera. Por poner un ejemplo práctico, ahora mismo los futuros del VIX están en 20,88, una opción CALL sobre los futuros del VIX con vencimiento marzo 2022 y precio de ejercicio (strike) 32,5 cotiza a 3,4$. Es decir, si desembolsamos 340$, tendríamos una cobertura sobre el VIX que nos permitiría que si el VIX sube a niveles de marzo de 2020, cuando la crisis del COVID que llevó el índice a los 82,69 ganaríamos:

Precio Spot (82,69) - Precio Strike (32,5) x Multiplicador (100) = 5.019 $

Nada mal tener esa cobertura durante 6 meses por 340$. Y de hecho, cuando la volatilidad del mercado es más baja, podemos conseguir coberturas más baratas ya que, a menor volatilidad, menor valor de las primas.

Nos puede interesar vender una opción CALL:

- Si estamos interesados en vender esas acciones, con una prima adicional. Venderíamos la call fijando el strike al precio actual y nos aseguraríamos el extra de la prima ingresada.

- Cuando pensemos que el precio de la acción va a entrar en un período de estabilidad y estamos convencidos de que no va a subir e incluso es posible que tenga ligeras subidas, de forma que nuestro objetivo sea llevarnos la prima.

Nos interesaría comprar una opción PUT sobre acciones:

- Si tenemos las acciones en nuestra cartera y creemos que existen posibilidades de caer de precio a corto plazo, pero no queremos vender la posición porque confiamos a largo plazo. Con la venta de una PUT podemos tener beneficios con la caída de precios y aprovecharnos de una futura subida. De esta forma, se pueden proteger beneficios no realizados de una posición en cartera. Es lo que se llama “PUT PROTECTORA”

- Cuando estamos seguros de una caída de precios y queremos obtener beneficios con ello.

Nos puede interesar vender una opción PUT sobre acciones:

- Si estamos interesados en comprar esas acciones, con un descuento. Con la venta de una PUT con un strike igual o similar a su cotización actual, en caso de que caigan los precios, lo que ocurriría es que nos venderían las acciones al precio fijado, pero como nos habríamos quedado con la prima por haber vendido la put, nos habrían salido con un descuento. Por contra, si los precios no caen, nos quedamos con la prima pero sin las acciones.

- Cuando pensemos que el precio de la acción va a entrar en un movimiento lateral o un período de estabilidad. Podemos fijar un precio algo inferior a los niveles de precio actuales y así tendríamos un ingreso extra por la prima.

En general, vender opciones es una actividad que tiene más interés cuando la volatilidad es muy elevada en los mercados, ya que la volatilidad hace que las primas sean más elevadas.

Como ves, su utilidad es tremenda. Muchos de los productos garantizados que ofrecen los bancos no son más que combinaciones de inversiones de renta fija o renta variable y opciones, pero siempre queda más comercial «mira que bueno este fondo garantizado» que «mira que bono + opción call»…

Estructuras con opciones financieras

Cuando combinamos dos o más contratos de opciones, con posición Corta y/o Larga y diferentes características, se considera una Estrategia de Opciones financieras. Estas estrategias o estructuras tienen múltiples finalidades, entre las que pueden ser abaratar la operación, limitar la exposición al riesgo, etc.

Las estrategias más comunes son las siguientes:

| Estrategia | Implementación |

|---|---|

| Bull Spread (El inversor espera un mercado alcista) | 1 Call Largo + 1 Call Corto con mismo vencimiento. El precio de ejercicio de la posición larga es menor que el de la posición corta. O 1 Put Largo + 1 Put Corto con mismo vencimiento. El precio de ejercicio de la posición larga es menor que el de la posición corta. |

| Bear Spread (El inversor espera un mercado bajista) | 1 Call Largo + 1 Call Corto con el mismo vencimiento. El precio de ejercicio de la posición larga es mayor que el de la posición corta. O 1 Put largo + 1 put corto con el mismo vencimiento. El precio de ejercicio de la posición larga es mayor que el de la posición corta. |

| Straddle Largo (El inversor espera un mercado con alta volatilidad) | 1 Call Largo + 1 Put Largo con los mismos vencimientos y precios de ejercicio. |

| Straddle Corto (El inversor espera un mercado estable) | 1 Call Corto + 1 Put Corto con los mismos vencimientos y precios de ejercicio. |

| Strangle Largo (El inversor espera un mercado con alta volatilidad) | 1 Call Largo + 1 Put Largo con el mismo vencimiento. El precio de ejercicio de la put es menor que el de la call y, generalmente, ambas opciones están OTM. |

| Strangle Corto (El inversor espera un mercado estable) | 1 Call Corto + 1 Put Corto con el mismo vencimiento. El precio de ejercicio del put es menor que el del call. |

| Mariposa Corta | 1 Call Corto con precio de ejercicio K1 + 2 Call Largos con precio de ejercicio K2 + 1 Call Corto con precio de ejercicio K3. Los precios de ejercicios son K1 < K2 < K3. |

| Mariposa Larga | 1 Call largo con precio de ejercicio K1 + 2 Call cortos con precio de ejercicio K2 + 1 Call largo con precio de ejercicio K3. Los precios de ejercicios son K1 < K2 < K3. |

Conclusiones

Las opciones financieras son un instrumento que nos puede ofrecer una estructura asimétrica en cuanto a rentabilidad / riesgo, de forma que, si las usamos correctamente, podemos estar totalmente expuestos a las consecuencias positivas de una inversión limitando totalmente las consecuencias negativas. «Únicamente» nos exige acertar más o menos con el timing.

Si bien, no son un instrumento complejísimo, si tienen mucha terminología e implicaciones para poder entender bien qué podemos hacer con ellas, cómo podemos protegernos o a qué nos exponemos al realizar alguna inversión, cobertura o especulación con ellas.

Uno de los grandes riesgos de las opciones es el apalancamiento. Si a muchos inversores les cuesta mantener la convicción cuando hablamos de una relación inversión / beneficio de 1 a 1, con apalancamiento las emociones se pueden multiplicar (¿Crees que eres un inversor racional? qué son los sesgos cognitivos). Esto hace que, unido a la mayor complejidad respecto a las acciones, no sean un instrumento nada apto para inversores novatos. Aun así, una vez se entienden cómo funcionan y somos conscientes de nuestros límites, creo que tienen más ventajas que inconvenientes. Además, como hemos comentado antes, el tema del apalancamiento es relativo, si tenemos la posición respaldada por cash u opciones, no habría apalancamiento.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.

Los torpes lo son porque no saben qué cosas pasan al colocar una orden, colocar una orden ahí en la bolsa es como enchufar un pendrive encontrado en la calle, deben aprender duramente primero.