Antes de nada, quiero dejar claro que no he recibido ningún tipo de compensación económica por escribir esta entrada. De verdad pienso que, ante la oferta actual, MyInvestor ofrece la mejor alternativa. ¿Por qué? sencillamente por costes y por la cantidad de fondos y gestoras disponibles, pero hay mucho más. En esta entrada voy a intentar presentaros un análisis y daros mi opinión de MyInvestor.

Como ya comentaba en esta entrada sobre los mejores brókers para empezar a operar, después de que BNP Paribas vendiera su gestora a Renta4, las opciones de Renta4, Bankinter y Openbank me parecían las más interesantes para la inversión con fondos (especialmente si hablamos de fondos indexados). Técnicamente, estas empresas que nos ofrecen distintos fondos, no son un broker, si no una plataforma, pero creo que es un debate en el que no merece la pena entrar ahora.

Hasta hace poco, casi todos los productos que teníamos disponibles en España se limitaban a los fondos propios de los principales bancos del país, con unas comisiones de gestión absurdas, baja calidad y malísimos resultados para el cliente. Cuando vas a buscar el asesoramiento del personal de tu oficina habitual, generalmente perdemos nosotros, gana la industria financiera.

Afortunadamente en este verano se ha abierto mucho la oferta para invertir con fondos indexados pero creo que hay una alternativa que destaca por encima del resto.

Antes de nada, te recomendamos que leas esta entrada para entender ¿Qué es esto de la inversión indexada o pasiva? y cómo funciona. Pero, a modo de resumen rápido, los métodos de inversión pasiva son sistemas en los que nos limitamos a replicar índices bursátiles, dejando fuera todos los sesgos del gestor. Esto no es ninguna tontería, a largo plazo, los índices suelen hacerlo mejor que el 80% de los fondos y es muy raro que un fondo consiga batir su rendimiento a largo plazo. La probabilidad de que aciertes justo con el fondo que consiga batir al índice a plazos de 10-20 años es muy muy pequeña… y todas las demás alternativas te van a reportar pérdidas respecto al índice. Poco que ganar y poco probable… ¿para qué jugársela?

Contenido de la entrada

¿Qué es MyInvestor?

MyInvestor es un neobanco 100% digital creado por Andbank España. Entre sus accionistas están AXA España y Seguros El Corte Inglés. Es una plataforma de arquitectura abierta, esto quiere decir que no tiene ninguna preferencia por recomendarte un fondo u otro de las 250 gestoras tanto nacionales como internacionales que comercializa (y que van en aumento).

Además de ser interesante por los fondos, tiene una cuenta remunerada al 1% para los primeros 15.000€ (Editado 15/01/2021: MyInvestor anuncia un cambio en las condiciones de remuneración de la cuenta, limitando el 1% a los primeros 12 meses desde la apertura de la cuenta, pasando al 0,1% posteriormente). La cuenta es totalmente gratuita, si comisión de apertura, mantenimiento o cancelación. Tampoco es necesario hacer ningún tipo de domiciliación y sí, está adherido al Fondo de Garantía de Depósitos de entidades de Crédito (importe mínimo garantizado de 100.000€). ¿Hay un sitio mejor donde tener nuestro exceso de liquidez?

Además ofrece otros productos como hipotecas con condiciones bastante ventajosas, tarjetas de crédito/débito sin coste y con retirada gratuita de efectivo en cualquier cajero del mundo (igual que hacen las tarjetas de BNEXT o Revolut), etc.

Vamos, una maravilla, pero no me voy a extender en el resto de productos porque hoy vamos a hablar de la parte de inversión.

¿Por qué MyInvestor es la mejor opción?

Fidelity, Vanguard, Amundi, iShares… Las mayores gestoras del mundo, con los fondos pasivos más baratos y con unas comisiones mínimas (0,15% de comisión de custodia y 0,15% de comisión de gestión en las carteras indexadas automatizadas) y encima sin tener que meter 100.000€ para poder empezar a invertir, ya que la mayoría están sin límite mínimo de aportación.

En mi caso, las aportaciones las estoy realizando a cuatro fondos (tres Vanguard y un iShares – es decir, BlackRock -) :

- Vanguard Emerging Markets Stock Index Inv EUR Acc (ISIN IE0031786142) de Renta Variable internacional en mercados emergentes, equivalente al MSCI Emerging Markets

- Vanguard Global Stock Index Inv EUR Acc (ISIN IE00B03HCZ61) de Renta Variable Internacional en mercados desarrollados, equivalente a un MSCI World pero con menos costes

- Vanguard Global Small-Cap Index Inv EUR Acc (ISIN IE00B42W3S00) de Small Caps

- iShares Developed Real Estate Index (IE) Instl Acc (ISIN IE00B83YJG36) que es un fondo de REITs (o SOCIMIs) bastante bien diversificado de BlackRock

Los cuatro son fondos de acumulación, que reinvierten los dividendos automáticamente en el propio fondo, pero no son los únicos fondos interesantes que ofrece MyInvestor en Renta Variable Global:

- Amundi IS MSCI World AE-C (ISIN LU0996182563)

- Amundi IS MSCI Emerging Markets AE-C (ISIN LU0996177134)

- Fidelity MSCI World Index Fund P-ACC-EUR (hedged) (ISIN IE00BYX5P602) que cubre el riesgo divisa

- Fidelity MSCI World Index Fund P-ACC-EUR (ISIN IE00BYX5NX33)

- Vanguard ESG Developed World All Cap Equity Index Institutional Accumulation EUR (ISIN IE00B5456744) muy similar al Global Stock

Además hay una buena oferta de fondos de Renta Fija de bajo coste, con deuda europea y americana, tanto corporativa como estatal o subordinada a la inflación. Esto nos va a permitir hacer unas buenas configuraciones de fondos para nuestras carteras.

Otra alternativa destacable y que podría ser muy interesante, pero de la que no me atrevo a dar una opinión todavía dado el corto historial que tiene, es el fondo Kronos (ISIN ES0156572002) un fondo que se gestiona siguiendo los principios de la cartera permanente. Aunque los costes son más elevados, podría ser una alternativa interesante para el que no quiere preocuparse de hacer rebalanceos manualmente.

Por si fuera poco, también cuentan con un plan de pensiones indexado al MSCI ACWI, que es una mezcla del MSCI World y el MSCI Emerging Markets, de forma que está todo en un único producto y, además, con unas comisiones muy bajas. El nombre de este plan de pensiones es MYINVESTOR INDEXADO GLOBAL PP.

Si a eso le sumas que tu liquidez va a estar rentando al 1% (hasta 15.000€) mientras la vas añadiendo a tu cartera de inversión, creo que pocas opciones hay en el mercado que compitan con esta salvo que tengas un grandísimo patrimonio.

MyInvestor como Roboadvisor

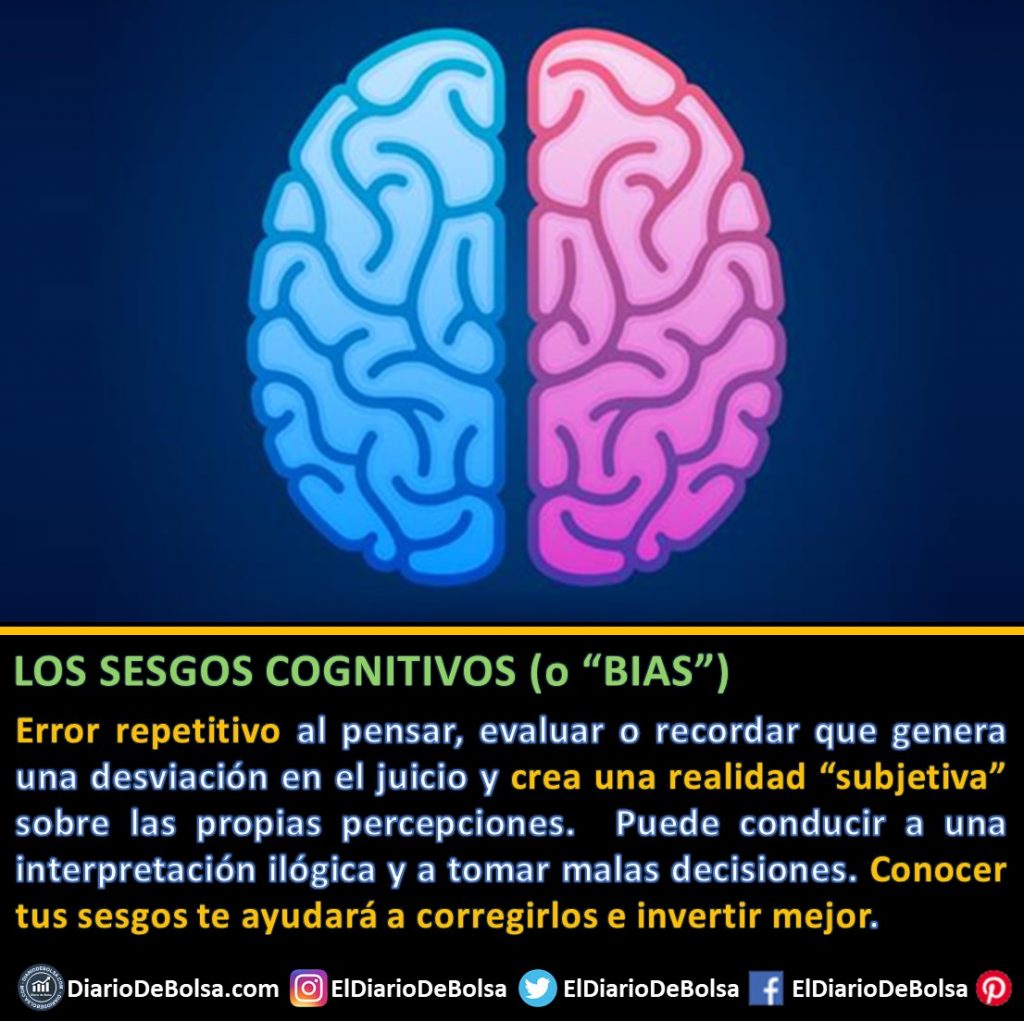

Lo primero de todo, quizá el nombre en español no sea la mejor idea del mundo… al final, juntar la palabra «Robo» con tu dinero, nunca suena muy bien, pero ¿qué es esto de un Roboadvisor?.

Un Robo-advisor o Robo Advisor es una empresa FinTech que realiza las actividades de asesoramiento y/o gestión de carteras de forma automatizada y considerando nuestras circunstancias personales como inversores.

El equipo de inversiones de la FinTech diseña los instrumentos disponibles para ser seleccionados por la plataforma del Robo Advisor, de modo que, con esta información se crea un número de carteras de inversión ajustadas a los diferentes perfiles de riesgo.

De esta forma, cuando un cliente completa el test de idoneidad que determina qué aversión/apetito al riesgo tenemos y cuáles son nuestros plazos temporales, una serie de algoritmos programados por el comité de inversión de la FinTech seleccionan los productos financieros y en qué proporción debe contratarlos. De esta forma, el Robo Advisor puede asignarnos de forma automática la cartera que nos corresponde según nuestro perfil (qué es el asset allocation, cómo aplicarlo en función de la edad y por qué), controlando los límites de riesgo y haciendo los ajustes necesarios a lo largo del periodo de inversión de cada cliente.

Entre las muchas ventajas que ofrecen los robo advisor, destacan su habilidad para diversificar a nivel mundial, las bajas comisiones que cobran respecto a muchas otras opciones, los bajos importes con los que se puede empezar a invertir y su capacidad para automatizar los ajustes de todas las carteras.

Se trata de una inversión de tipo pasiva, en la que el inversor no tiene que realizar la compra de acciones directamente ni preocuparse por recalibrar la cartera en ningún momento.

Por la parte de Renta Fija también hay una oferta interesante de fondos. Esto les permite prestar servicios de Roboadvisor muy competentes con 4 perfiles de riesgo predefinidos (a la espera de que salga el 5º, 100% Renta Variable, que llaman «Heavy Metal»):

| Cartera | Renta fija | Renta variable |

| Clásica | 87% | 13% |

| Pop | 61% | 39% |

| Indie | 40% | 60% |

| Rock&Roll | 22% | 78% |

Los perfiles son idénticos a los ofrecidos por Indexa Capital:

Al fin y al cabo, los perfilados de riesgos son algo bastante estandarizado, y no es un punto donde se pueda añadir mucho valor añadido sobre perfiles estandarizados, por lo que tampoco le veo mayor problema, seguro que habrá cientos de roboadvisors americanos con perfilados similares.

La principal gracia de estos servicios son que, además de crearte una cartera adaptada a algunos de los criterios que, a priori, consideras importantes (ya hemos hablado varias veces de la importancia de ceñirnos al plan y no caer en nuestras emociones cuando el mercado no nos acompaña), es que hacen un rebalanceo automático de los fondos, moviendo capital entre la parte de Renta Fija y Renta Variable en función de las revalorizaciones que se hayan producido durante el año.

El objetivo de la automatización de la cartera es evitar por todos los medios que nuestra cabeza nos juegue malas pasadas, evitando que tengamos que entrar a ver cómo evolucionan los fondos en cada momento conseguimos que nuestros sesgos estén menos activos. Aun así, para que esta estrategia tenga éxito, es imprescindible que tengamos clara una cosa: NO VENDER CUANDO SE PRODUCEN LAS FUERTES CAÍDAS EN LOS MERCADOS.

Tarde o temprano, va a pasar. Los mercados caerán un 30% o un 40% o incluso más. Si tu cabeza no está preparada para asumir esas pérdidas en tu cartera, no vale de nada toda esta estrategia.

El Roboadvisor va a hacer que todos los meses, si no haces nada, se haga una aportación recurrente a tu fondo, haciendo un DCA o Dollar Cost Averaging perfecto y evitar el Market Timing. Es decir, una gran parte del trabajo para invertir correctamente ya te lo dan hecho, pero no todo. El Roboadvisor no puede evitar que en un día de pánico entres y canceles todo. Tampoco te va a enseñar a aportar más cuando los mercados caen. Únicamente va a poner todo en piloto automático para evitar que hagamos muchas tonterías, pero no todas.

¿Quieres obtener rentabilidad a largo plazo pero no vas a poder resistirte a vender todo en la próxima crisis? (que sabes que va a llegar tarde o temprano)… Pues deja todo configurado y pierde la contraseña o guárdalo en un cajón en casa de tus suegros o cualquier otro sitio donde no quisieras ir por nada del mundo. Si entras, que sea sólo para aumentar tus aportaciones en esos momentos de crisis.

Lo que aplican los roboadvisors no es más que llevar a la práctica la filosofía de John Bogle y los Bogleheads:

Si te decides por configurarte la cartera a tu medida, quizá te sea de ayuda esta entrada sobre el asset allocation y cómo definir nuestra cartera de inversión en función de la edad

Algunos problemas usando MyInvestor

Sí, me parece una maravilla en general, pero también tiene sus inconvenientes. Son problemas menores que en algún momento y con poca dedicación van a conseguir solucionarlos. Es una plataforma muy reciente y que todavía tiene mucho camino de mejora en temas estéticos y de navegabilidad, pero estos son algunos de los problemas funcionales que me he encontrado (nada grave):

Problema 1: No es posible definir un cargo periódico en una cuenta externa (cosa que Renta4 si deja) y es algo que me parece muy cómodo al poder dejar el DCA configurado sin tener que tocar nada.

Solución: configura una transferencia periódica de tu banco a la cuenta de MyInvestor

Problema 2: MyInvestor permite definir aportaciones periódicas. El nivel de personalización es increíble: mensual, quincenal, semanal.. diario… lo que quieras. ¿Qué pega le veo? por un lado que hay que definir una fecha tope, cosa que preferiría ahorrarme y dejarlo vitalicio directamente. Y la otra, que permite insertar cuándo arranca el sistema, el día del mes siguiente en el que se activa, pero la explicación no queda nada clara (problema menor).

Solución: pon como fecha tope algo descabellado. Antes de que llegue esa, fecha seguro que has entrado a aumentar el importe de las aportaciones y ajustar nuevamente el calendario de aportaciones.

No sé si te he convencido, pero si has llegado hasta aquí, creo que ya estás dando un paso muy importante para mejorar tus finanzas personales… Sólo te queda el último paso: abrirte la cuenta

¿Cómo abrirse una cuenta en MyInvestor?

El proceso es MUY fácil. Creo que de todas las cuentas de brokers que me he abierto ha sido con diferencia la más sencilla y rápida que he visto. Y llevo ya unos cuantos probados: Ahorro Corporación, Renta Martkets, Santander, BBVA, Bankinter, Broker Naranja de ING, Degiro, Clicktrade, Interactive Brokers (que analizamos en esta entrada), Renta4, y, por último (de momento), esta de MyInvestor.

Si quieres hacerte cliente de MyInvestor, se puede hacer desde aquí (link de referidos, con el que al abrir una cuenta y empezar a invertir ambos recibiremos 20€ de regalo) o desde la página principal (sin link de referido y sin los 20€ de regalo), si pulsamos arriba a la derecha en el botón de «Hazte cliente» podremos empezar el proceso:

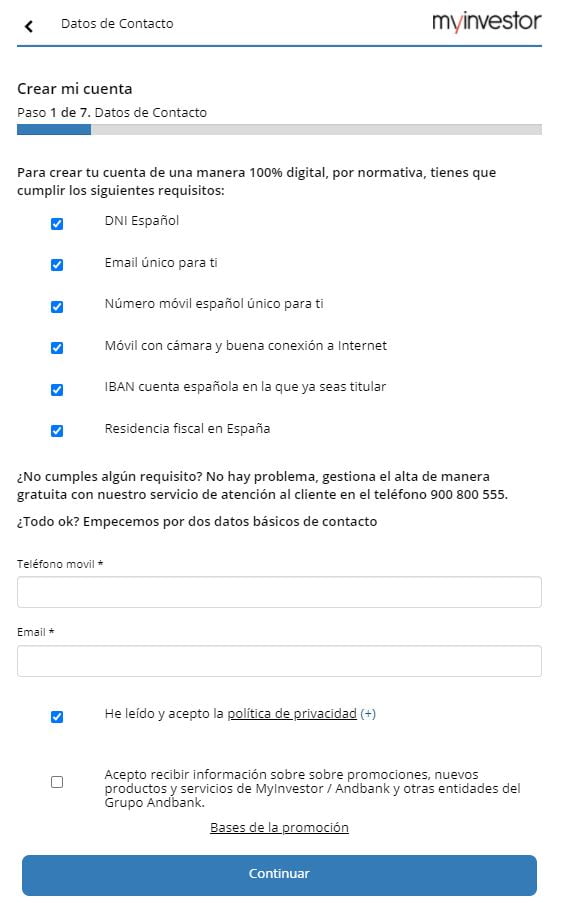

Paso 1.a: Datos de contacto de la cuenta

Únicamente necesitas validar estos requisitos, dar vuestro número de teléfono y una cuenta de correo. Desconozco de si se puede abrir cuenta sin tener un DNI Español, ya que este es el proceso estándar, aunque me imagino que habrá otras alternativas (algo más complicadas) en el caso de que no cumpláis con estos 6 puntos:

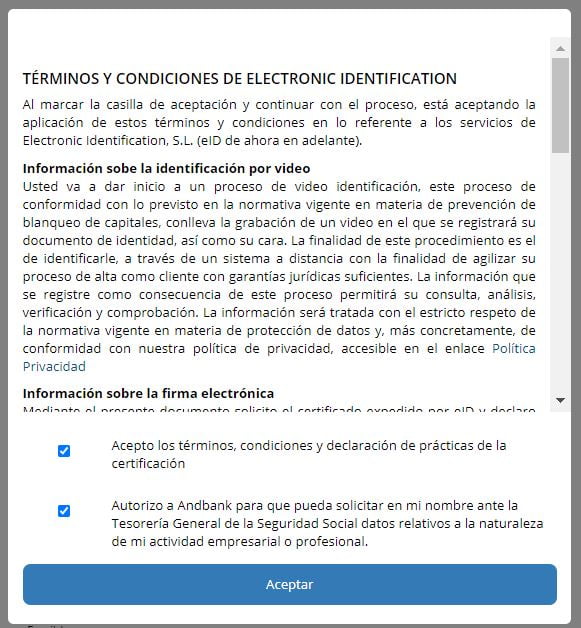

Paso 1.b: Aceptamos los términos de uso del servicio

El siguiente paso es la aprobación de los términos y condiciones del servicio. Basta con marcar las dos últimas casillas y pulsar aceptar:

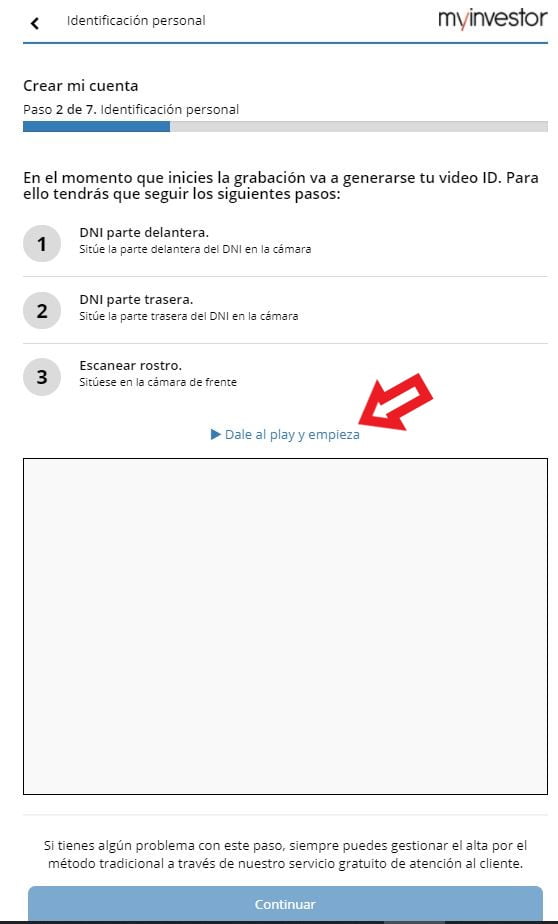

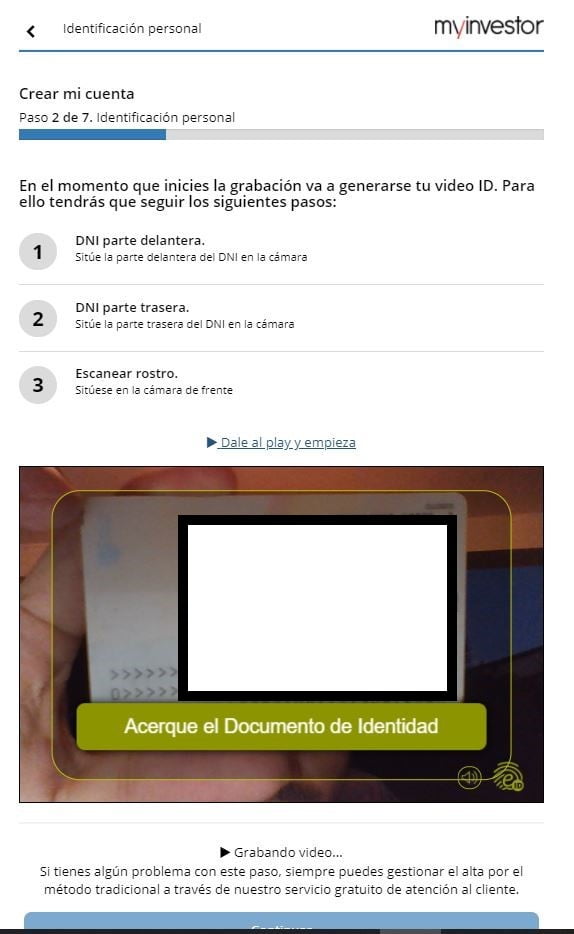

Paso 2: escanear el DNI con la webcam del portátil

Este paso es el único que puede dar algún problema. En mi caso, las 2 o 3 cuentas que he abierto, siempre me ha dado algún problemita al escanear la parte de atrás del DNI. Si os pasa, paciencia… es cuestión de intentos. Os recomiendo buscar una zona bien iluminada y que no haya reflejos.

Una vez pinchamos en «Darle al Play y empieza», con el DNI a mano, basta con acercarlo por la parte delantera a la webcam:

Una vez que lo detecta, pide que enseñéis la parte trasera, que es la que más problemas me da a mi siempre. Cuestión de intentos… tarde o temprano, cuadrando el DNI con el recuadro verde de la imagen, acabará pillando los datos:

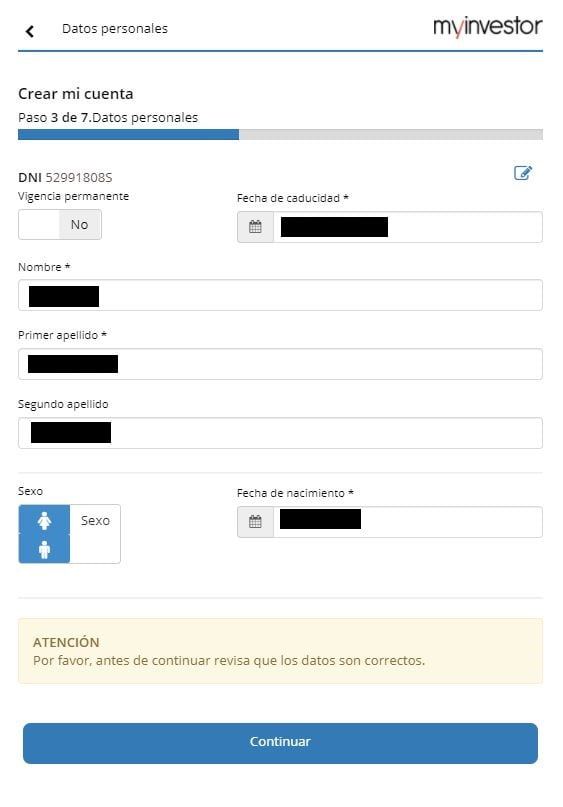

Paso 3: validando los datos del DNI

Si el escaneo ha salido bien, esta página aparece con todos los datos completados y únicamente hace falta revisar que la información es correcta:

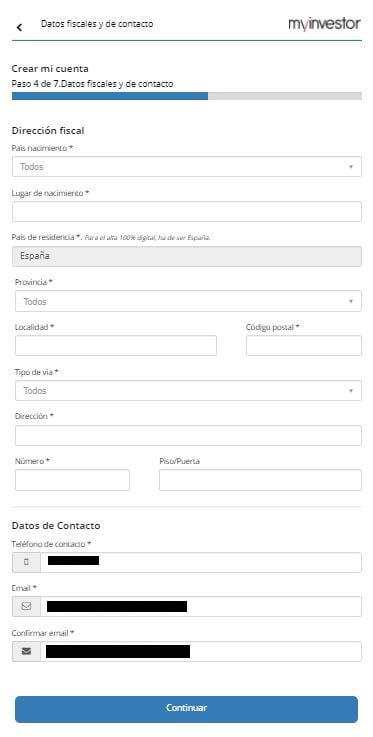

Paso 4: Datos fiscales y de contacto

Tampoco tiene ningún misterio, basta completar nuestra dirección y algunos datos fiscales

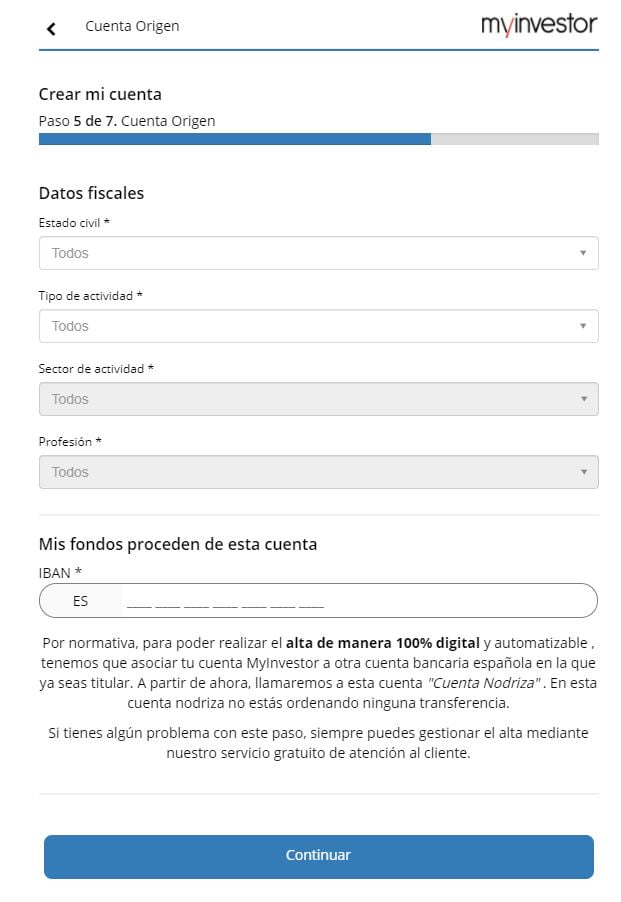

Paso 5: Origen

En este paso únicamente necesitamos indicar la procedencia de los fondos. ¿estado civil? ¿desde qué cuenta vas a transferir el dinero (importante que seas titular de esa cuenta?…. Tampoco tiene ninguna complicación:

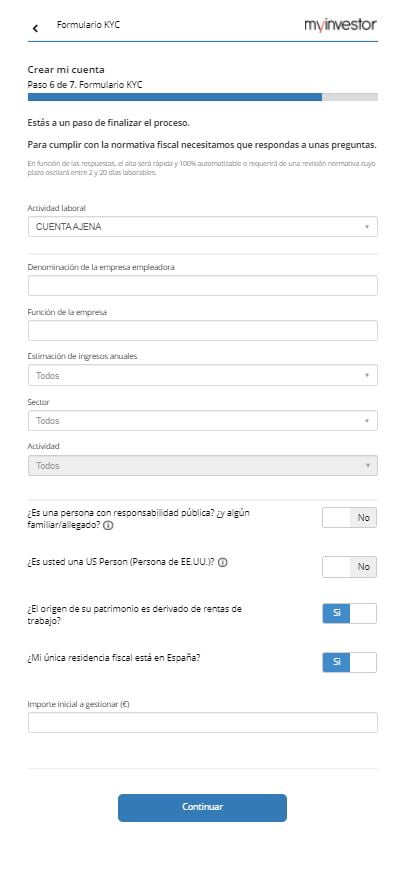

Paso 6: Formulario KYC

¿Qué es esto del formulario KYC? pues es el proceso «Conozca a su cliente» (del inglés «know your customer» o KYC) y es un requisito legal que obliga a las entidades a identificar y verificar la identidad de sus clientes para la lucha contra el blanqueo de dinero que exige la Ley de Prevención de Blanqueo de Capitales y Financiación del Terrorismo.

Es bastante simple… ¿cuál es tu actividad laboral? ¿Cómo se llama la empresa para la que trabajas?… nada de lo que preocuparse (si no sois Marty Byrde o Walter White y estáis blanqueando dinero de algún cartel…) y una estimación de la cantidad que tenéis pensado transferir.

El importe que indiquéis no es vinculante. Es decir, ni os lo van a cargar automáticamente en la cuenta ni estáis obligados a traspasar ese importe a MyInvestor. Al acabar el proceso, será necesario transferir manualmente desde vuestro banco, el importe que queráis traspasar finalmente.

Entiendo que este paso es únicamente por si hace falta activar controles adicionales si vais a transferir cantidades muy muy elevadas.

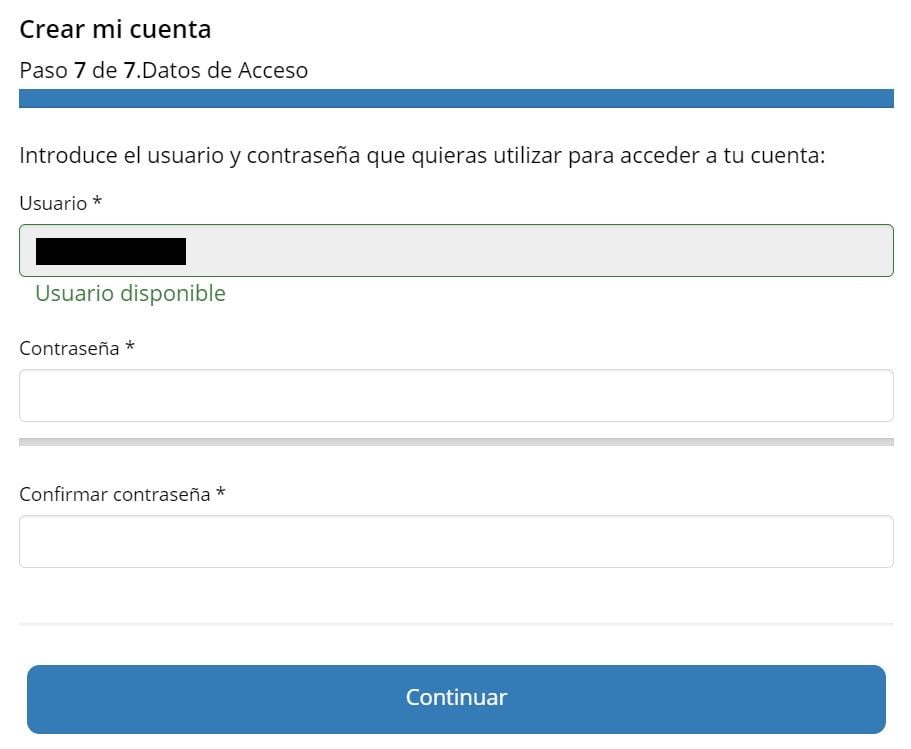

Paso 7: Datos de acceso

Únicamente tenemos que darle una clave a nuestro usuario (que por defecto es nuestro NIF)

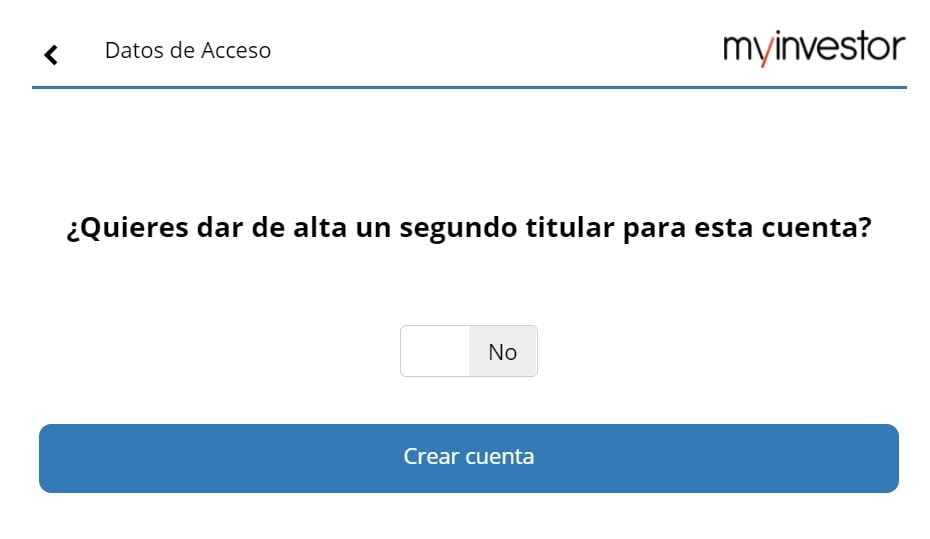

Si necesitas un segundo titular, nos deja la opción de crear otro usuario para la cuenta:

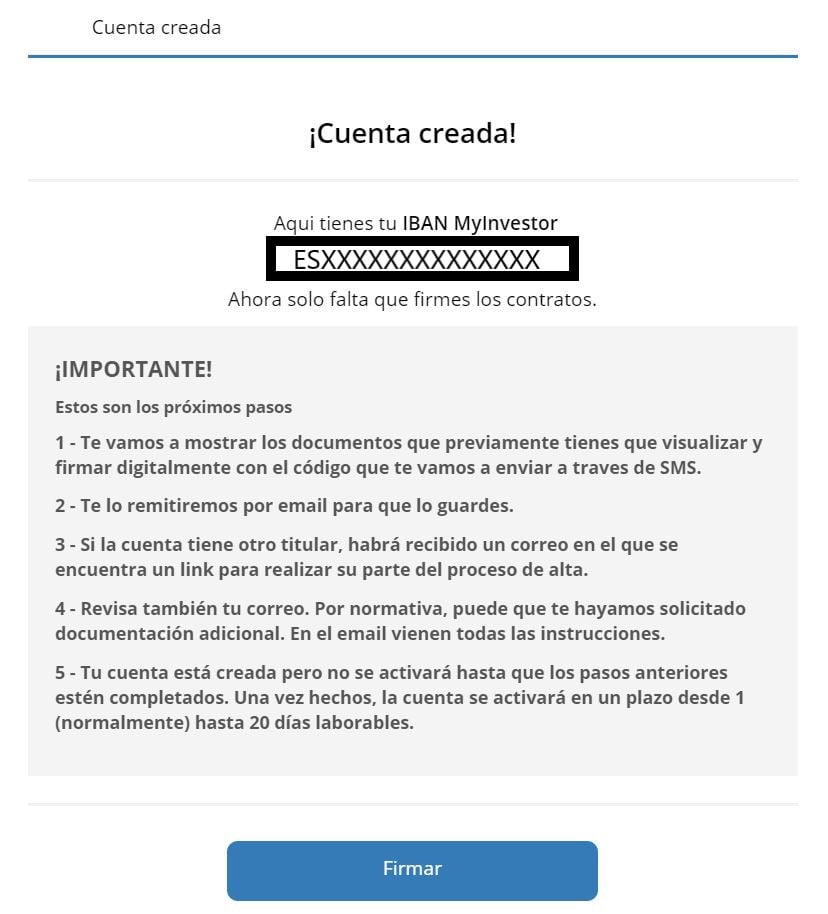

Con esto ya se empieza a crear nuestra cuenta. Tarda un ratito en crearla, pero al cabo de un rato aparecerá esta imagen con vuestro número de cuenta:

Una vez le deis a firmar, se abre una ventana como la siguiente. Sólo hay que pulsar en «VER PDF» para poder firmar cada uno de los documentos:

Cada vez que pulsáis en «Ver PDF» se abre una ventana como la siguiente, donde basta con pulsar en «Leido»:

Una vez firmados los 3 documentos, no os olvidéis de pulsar la casilla de aceptar la declaración de prácticas de verificación del final:

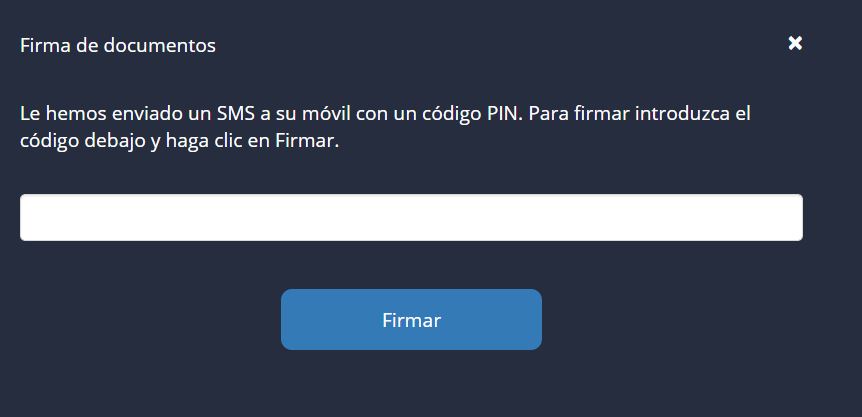

Al darle a firmar, os enviarán un código PIN al móvil para que podáis terminar el proceso de firma de los documentos:

Y con esto ya esta. Nos aparecerá el siguiente aviso:

Una vez esto se ha completado, hay que esperar unas 24h para que nos llegue una notificación de que nuestra cuenta de efectivo y de valores está activada. Basta con que hagamos una orden de transferencia (de efectivo o de fondos de inversión desde otra entidad) para poder empezar a utilizar la plataforma.

EDITADO: han puesto en marcha un nuevo sistema de referidos en 2022 por el que, al abrir una cuenta y contratar algún producto de inversión (fondos, cartera indexada, plan de pensiones,…) Myinvestor nos ingresa 20€ a ambos al registrarse a través de este link de referido o usando este código: yeDkf

Mención especial para mis amigos de Pango Studio que me han ayudado a desarrollar esta web.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si estas buscando recomendaciones de inversiones, consulta a tu asesor financiero.

Comparada con DEGIRO sale un poco mal parada no?

Realmente no son productos comparables. En Degiro puedes invertir en acciones y ETFs mientras que en MyInvestor son fondos de inversión. Cada uno tiene sus pros/contras siendo ambos muy buenas opciones en sus segmentos. En esta entrada lo explico un poco, pero Degiro no deja de ser un broker low cost (lo cual es buenísimo) pero está cubierto por el fondo de garantía Holandés, que cubre 20.000€, y además no declara información a Hacienda, lo que hace que tengas que rellenar tu los datos en la declaración anual, completar el D6 todos los años y, si superas los 50.000€ invertidos, hacer el modelo 720.

Como puedes ver, no estamos hablando del mismo servicio.

Gracias por la entrada. En mi caso llevo algo mas de 3 años trabajando con Indexa Capital y como Roboadvisor hasta la fecha estoy encantado. Para mi su fuerte es la transparencia, servicio, rentabilidad y comisiones decrecientes a medida que gestionan un mayor volumen. Cuando vi Myinvestor me llamo la atencion como supermercado de fondos pero creo que en la parte de Roboadvisor, como bien apuntas en tu post, no se han comido mucho la cabeza y han calcado las carteras de Indexa.

En cualquier caso tu post me ha servido para decidirme ya a mover algunos fondos indexados que tenia con ING a Myinvestor. He estado leyendo que hay un fondo o ETF que sigue al MSCI World Quality, un indice que toma valores con alto ROE, beneficios crecientes y bajo apalancamiento y que parece que supera al MSCI World a largo plazo. Merece la pena hacer este “smart beta” de un indice o mejor coger toda la economia mundial sin filtrar? Muchas gracias.

Hola Richard,

Lo primero de todo, gracias por tu comentario. Los perfiles de MyInvestor claramente están calcados a los de Indexa, pero no veo mucho grado de valor añadido en tener unos perfiles propios ya que, al fin y al cabo, es algo bastante estandarizado, seguramente haya muchos otros Roboadvisors americanos con composiciones idénticas a ambos. Para mi, la clave está en que, una vez que se alcanza una buena oferta de productos, el resto es pura diferenciación de costes y creo que por fin se abre en España una batalla entre las entidades financieras que nos va a beneficiar a todos los inversores. En cualquier caso, Indexa Capital me parece una alternativa muy correcta, nada que objetar, ya sabes que la clave está en que te mantengas siguiendo el plan pase lo que pase 🙂

Por otro lado, respecto al MSCI World Quality (que supongo que habrás conocido a raíz del twit de Tomeu, actualmente creo que no está disponible en ninguna plataforma pero hay que recordar siempre un tema: rentabilidades pasadas no aseguran rentabilidades futuras (más bien suele ser al revés, rentabilidades pasadas aseguran no ser repetidas en el futuro). En mi opinión, el smart beta es un tema que está muy de moda últimamente en la industria y que no lleva el tiempo suficiente como para poder confirmar que existe una prima de rentabilidad (hablo un poco de ello en esta entrada) y, aunque parece que a más de 20 años este índice supera al MSCI World, no podemos descartar que sea un tema eventual del periodo analizado y realmente sea un plus en el largo plazo. En cualquier caso, todavía no tengo una opinión suficientemente formada para dar una respuesta categórica, pero es una opción muy interesante y que habrá que seguir su evolución.

Muchas gracias!

Correcto 🙂 Conocí el MSCI World Quality gracias al twit de Tomeu. Me sorprendió que este índice superara en nada más y nada menos que en….. un +4% al MSCI World en un período de 26 años!! Es mucho…. y durante mucho tiempo.

He estado buscando más información acerca de si la inversión con una «smart beta» enfocada a Calidad en el largo plazo puede merecer la pena. He encontrado este artículo donde comenta que a priori puede tener sentido pero recuerda como bien dices tú que rentabilidades pasadas no garantizan rentabilidades futuras (pone por ejemplo la inversión «value» que funcionó muy bien durante décadas pero en los últimos 10-15 años ha decepcionado). También comenta que este tipo de inversión evidentemente no está exenta de riesgo y que en caso de caída de la bolsa, sólo queda esperar que estos valores no caigan más que otros de «menor calidad».

https://www.etfstream.com/features/quality-or-minimum-volatility/#:~:text=Minimum%20volatility%20is%20designed%20to,on%20capital%20and%20cash%20flow.

Hola! Gracias por la explicación tan detallada del proceso de alta en myinvestor. Solo una duda, como no me funciona la camara del portátil, me pregunto si puedo hacer todo el proceso con el móvil. Gracias!

Hola Pedro!

La verdad es que con el móvil no lo he probado, pero técnicamente si tiene una cámara decente no debería darte problemas (tanto desde la web como si te bajas la app e inicias el registro por la app). En cualquier caso, si pruebas, cuéntanos qué tal la experiencia, que es algo que no probé porque lo hice directamente con el portátil.

Gracias!

Hola a todos,en otros tengo my investor tengo es us 500 de vanguard, y en ing direct el mismo, y el de ing direct le gana pero descaradamente, aunque tenga, mas comisiones, no me parece my investor la gran cosa, tengo alli 2 fondos…..

Yo tengo el indexado de SP 500 de ING pero si miras la ficha Morningstar para este fondo la rentabilidad está por debajo del equivalente por ejemplo de Vanguard

ING https://www.Morningstar.es/es/funds/snapshot/snapshot.aspx?id=F0GBR04JO2

U otros que tengan menos comisiones

VANGUARD

https://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F0GBR04G0F

Hola Yus,

Lo que comentas es un poco extraño. En ambos casos hablamos de fondos que replican el comportamiento del S&P500, por lo que la única diferencia en el comportamiento son las comisiones (y son más altas en el fondo de ING). ¿Estás comparando inversiones por el mismo importe y en el mismo periodo?

Sin ir más lejos, podemos verificar el comportamiento de ambos en Morningstar y no encaja mucho con tu caso:

¿Podrías darnos más detalles?

Felicidades por el post,

¿Qué porcentaje asignas a world y a emergentes?

Un saludo

Hola Jaume,

Lo primero de todo, muchas gracias por tus ánimos y por pasarte por aquí.

Para mantener la filosofía de ambos fondos en tu cartera, sería un 90% al World y un 10% al Emerging. ¿El motivo? el World representa aproximadamente el 88% de la capitalización mundial mientras que el Emerging es algo menos del 12%. Ambos son índices de capitalización, donde las empresas que más capitalizan representan una mayor parte del índice, por lo que yo mantengo el mismo criterio para el global de su peso en mi cartera. No lo hago exacto por comodidad más que nada, y tampoco es una diferencia significativa.

Hay otra puntualización, y es que China entró hace poco más de un año y todavía están ajustando los índices para que tenga la representación que le corresponde en el Emerging, por lo que, personalmente, también hago alguna aportación a una fondo especializado en China (pero residual, para compensar esa diferencia).

Si por el contrario, te interesara hacer algo más orientado a la diversificación ingenua (de lo que hablo en este artículo sobre fondos equiponderados) lo más conveniente sería descartar el World y el Emerging e ir directamente al siguiente subnivel (Europe, S&P, Japón,etc.) para aportar a partes iguales a cada gran economía. No vas a tener una cartera 1/N pura, ya que dentro de cada fondo seguirás teniendo un peso por capitalización, pero tu cartera a nivel geográfico sí quedará equiponderada, siempre y cuando hagas los correspondientes rebalanceos. En mi caso personal, ya te digo que paso de complicarme y sigo una asignación de pesos por capitalización en toda la cartera.

Espero que te sirva de ayuda, pero cualquier cosa, me dices.

Un saludo

Buenas tardes,

gracias por el artículo, en agradecimiento he usado tu enlace porque te lo has ganado.;)

Hay una cuestión que me ha dejado intranquilo y creo que no la explicas. Al final del paso 6, pregunta por una cantidad de dinero. ¿Me va a intentar retirar esa cantidad automáticamente de mi cuenta? ¿Qué ocurre si inicialmente invierto menos de esa cantidad?

Por cierto, ¿basta con dejar 1.000€ invertidos en cualquier producto, aunque sea la cuenta de ahorro? ¿sabes si cobraremos los 30€ dentro de un año?

Muchas gracias

Hola Javier, muy buenas!

Lo primero de todo, muchas gracias por pasarte por aquí y dedicar un tiempo a leer esta entrada. Sobre tu duda del punto 6, en realidad creo que lo de dar una cifra de cuánto vas a trasferir no vale para mucho, debe ser únicamente informativo por si MyInvestor debe activar algún control adicional en función de la cantidad que indiques, pero no te cargan nada ellos, debes hacer tu la transferencia manualmente al número de cuenta que te habrá llegado. Si traspasas menos o más, no tiene implicaciones (salvo que sea una cifra muy elevada, que entonces seguramente se activen los controles adicionales de blanqueo de capitales y cosas así). Voy a retocar el punto 6 para aclararlo, gracias por la observación.

Para poder recibir los 30€, deben invertirse 1.000€ antes del 31 de diciembre en una cartera gestionada y mantenerlo durante 1 año, el saldo que tengas en cuenta no vale:

En la letra pequeña lo dejan más claro:

En cualquier caso, independientemente de lo que decidas y alcances o no los 1.000€, lo importante es empezar a coger el hábito de invertir regularmente con miras al largo plazo y ya has dado un gran primer paso, ánimo!

Gracias!

Hola buenas ! .

Estoy seriamente hacerme cliente de dicho banco.

En mi caso, según leo no podré acojerme a la bonificación de los 30 € ya que estoy pensando en hacerme una cartera de fondos indexados manual con un importe inicial de 1.000€ y por tanto no será una cartera gestionada por el RoboAdvisor.

Luego me surgen las siguientes dudas, a ver si me las puedes aclarar:

1.- Los rebalanceos que pudiera hacer (traspasos totales o parciales) están sujetos a algún tipo de coste o comisión?.

En caso afirmativo, por qué parte?, parte del fondo en sí o parte de Myinvestor?.

2.- Con respecto a temas fiscales (Hacienda, IRPF..etc). Tengo entendido que sólo lo declaras (plusvalías o minisvalias) cuando haces la petición de reembolso del fondo en cuestión. Los años que lleves con el fondo (3, 5, 10 años) no tienes que declarar nada en caso de no llegar a este hecho, es cierto ?.

3.- En los fondos indexados que gestione manualmente, puedo hacer aportaciones cuando quiera y cuánto quiera?.

Intentando realizar la idea del DCA.

4.- Hasta el año 2023, por lo menos, no hay comisiones (fondos indexados) por parte del banco según han comentado. Bajo tu punto de vista, que te hace pensar que a partir de esa fecha, cambien drásticamente esta política para los clientes ?. Puede ser factible que suban unos costos muy altos ?.

Muchas gracias por la información aportada, fantástico tu artículo.

A ver si termino de decidirme y empiezo a invertir en los fondos indexados antes del 31 de Diciembre de este año.

Un saludo.

Hola Jaime!

Yo tampoco uso la cartera del roboadvisor, al final lo hago todo manualmente que no es muy complicado. Respecto a tus preguntas:

1. No hay comisiones de traspasos entre fondos, puedes estar tranquilo con eso. Únicamente ten en cuenta que las órdenes de traspaso tardan algunos días en procesarse, por lo que en el proceso estarás «fuera del mercado» un par de días.

2. Correcto, en los traspasos entre fondos no pasas por Hacienda, de forma que hasta que no pidas un reembolso (venta del fondo en el que estás para que te ingresen el dinero en cuenta) no tributas.

3. También totalmente correcto, diarias, semanales, quincenales, mensuales… hay cientos de combinaciones. Yo tengo algunas aportaciones que hago todos los lunes y otras mensualmente, como tu prefieras.

4. Me extrañaría que mantuvieran estas condiciones toda la vida, al final es un negocio y tienen que ganar dinero de alguna forma pero… pudiendo traspasar la cartera de fondos a otra entidad sin pasar por Hacienda y sin costes extras, tampoco le veo mayor inconveniente. Cuando salga otra entidad que de mejores condiciones, se traspasa todo y listo.

Muchas gracias por pasarte por aquí y dedicar un tiempo a dejar tu comentario, espero que te haya servido de ayuda! Y mucho ánimo con esa cartera, cuanto antes empieces, siempre mejor!

Un saludo

Muy bueno tu artículo.

Lo que siento es haberlo visto después de haber abierto la cuenta con los 15 mil euros al 1% con lo que hemos perdido los 30 euros.

Que experiencia tienes en cuanto a atención.? Yo por ejemplo he intentado abrir una cartera indexada pero me da un error de que la fecha de nacimiento es incorrecta. Les he remitido un correo como contestación al que ellos me remitieron comunicandome la apertura de cuenta y me llega devuelto

Hola Kiko!

Siempre que he tenido un problema he contactado directamente con ellos por Twitter y en nada de tiempo me han contestado. No he probado ni a usar la atención telefónica ni a escribirles por otros medios. La verdad es que tu caso es un poco extraño, que no te reconozca la edad de nacimiento… ¿puede ser algo del formato? ya han pasado varios días desde tu comentario, pero espero que hayas tendido suerte, te lo solucionaran rápido y nos cuentes tu experiencia!

Gracias por pasarte por aquí 🙂

Hola. ¡¡Cuanto he agradecido el encontrar tus artículos!. Reconozco que estoy un poco perdida en el maremagnum de Brokers, Estilos de inversion etc.. .ya que por un lado me gusta la idea de los fondos indexados (por ejemplo ir invirtiendo para mis hijos ya que tengo 50 años y no se si lo disfrutaría yo ya lo del interes compuesto :xD ), pero al mismo tiempo, pretendo dedicarle tiempo al swing trading, ya que me gusta el análisis técnico que llevo tiempo estudiando y estar pendiente de los mercados y de empresas con futuro..etc.

El caso es que pretendia hacer ambas cosas con el mismo broker (interactive B.) (Comprar acciones para largo plazo y con otras hacer swing trading). Ahora veo que me ahorraría mucho trabajo invertir con fondos indexados y además así podría dedicarme a lo que me gusta: al swing trading y mas adelante opciones..etc con Interactive.. Entiendo que entonces necesitaria otro broker como Myinvestor.. ¿Te parece acertado el planteamiento?

Te agradecería tus comentarios . Muchas gracias.

empresasaplicar analisis técnico, swing trading creo que es lo que mas se adecúa a lo que me va.

Por el momento yo estoy haciendo stock piking con interactive brokers (aplicando

Hola Fe,

Lo primero de todo, muchas gracias por pasarte por aquí y dejar tu comentario. No sé si se ha quedado cortado el final pero en cualquier caso, te comento un poco mi opinión.

Por lógica, el conjunto de inversores no debemos esperar obtener una rentabilidad superior a la media del mercado, por lo que deberíamos aspirar a buscar productos indexados de bajo coste, evitar tanto como sea posible pasar por Hacienda y centrarnos en invertir en ellos. Ahora bien, a veces es cierto que es complicado no «apostar» algo a corazonadas, empresas que nos gustan, etc. Si no somos capaces de focalizarnos al 100% en invertir en productos indexados, una buena opción para no salirnos del camino es utilizar una pequeña parte de nuestra cartera (5%/10%) para hacer stock picking.

Yo realmente opero de una forma muy similar. Aunque soy muy consciente de que casi todos los estudios serios existentes apuntan a que no es posible obtener rendimientos superiores a los del mercado en el largo plazo aplicando sistemas chartistas y todo indica que es desaconsejable basar nuestros sistemas en el análisis técnico y aunque mi objetivo es estar tan indexado al 100%, soy humano y no una máquina. Se que lo más probable es que, al hacerlo, esté perdiendo algunos puntos de rentabilidad pero también tengo claro que si una empresa me llama mucho la atención, quiero ser parte de sus accionistas, no lo hago y al final acaba siendo un pelotazo, eso tiene un coste psicológico importante, por lo que, como me conozco como inversor, busco un equilibrio.

Al final, el camino «perfecto» puede que no sea lo más adecuado para la situación personal de cada uno y es nuestra psicología y nuestras emociones lo que realmente marcarán el resultado. Buscar ese equilibrio es parte de lo que cada uno debemos ir aprendiendo.

Siempre y cuando esa parte de tu cartera dedicada totalmente a inversión especulativa sea un porcentaje muy bajo del total, creo que puede tener efectos positivos sobre el conjunto total si te ayuda a mantener el resto en productos indexados.

Interactive Brokers te permite comprar indexados a muy bajo coste de mantenimiento, mejor incluso que los fondos, por medio de los ETFs pero pagando comisión por cada operación que hagas. Si tus aportaciones periódicas son de importes pequeños y no tienes un patrimonio muy elevado, los fondos serán mejor alternativa, además de que en MyInvestor te ahorras el tener obligaciones adicionales con Hacienda (modelo 720, D6, cálculo de rentabilidades en divisas, etc.). Yo compagino Interactive Brokers con MyInvestor justo por estos motivos.

gracias por dedicarle un tiempo a leer el artículo y dejar tu comentario, espero que te haya ayudado en algo!

Un saludo,

Diario de Bolsa

Hola!! Gracias por tus artículos, son de gran ayuda para los que nos iniciamos.

Llevo un tiempo formándome y todavía tengo dudas…

– Recomiendas las carteras ya hechas de Indexa/MyInvestor? Esta claro que para los que nos iniciamos es una opción, no? Me interesa la cartera de 60/40

– Hay posibilidad de cambiar el reparto de esas carteras a posteriori? Tengo leído de que no.

Puedo intuir de que tal vez a posteriori quiera hacer cambio de % de RV / RF o cambiar de fondos una vez tenga mas conocimiento o muy probable de cambiar el tipo de fondos de acumulación a distribución para poder sacar dinero.

– No me queda muy claro como funcionaria lo de las aportaciones diarias/mensuales. Lo programaríamos con nuestro banco a la cuenta de MyInvestor no?. Se puede saber luego los diferentes valores e compras realizadas y rentabilidad total de la cartera?

Gracias!

Hola!! Gracias por tus artículos, son de gran ayuda para los que nos iniciamos.

Llevo un tiempo formándome y todavía tengo dudas…

– Recomiendas las carteras ya hechas de Indexa/MyInvestor? Esta claro que para los que nos iniciamos es una opción, no? Me interesa la cartera de 60/40

– Hay posibilidad de cambiar el reparto de esas carteras a posteriori? Tengo leído de que no.

Puedo intuir de que tal vez a posteriori quiera hacer cambio de % de RV / RF o cambiar de fondos una vez tenga mas conocimiento o muy probable de cambiar el tipo de fondos de acumulación a distribución para poder sacar dinero.

– No me queda muy claro como funcionaria lo de las aportaciones diarias/mensuales. Lo programaríamos con nuestro banco a la cuenta de MyInvestor no?. Se puede saber luego los diferentes valores de compras realizadas y rentabilidad total de la cartera?

Gracias!

Hola Ignacio!

Lo primero de todo, muchas gracias por pasarte por aquí y dedicar algo de tu tiempo a leer el blog. Se agradecen muchísimo comentarios como el tuyo para seguir dedicándole tiempo y cariño a sacar contenido.

Respecto a tus preguntas, sí, recomiendo las carteras de ambas dos, son muy buenas opciones para invertir sin andar preocupado, pero te puedes ahorrar sus comisiones configurándote tú la cartera (que no es muy complicado tampoco) y hacer los rebalanceos cada año o dos. Por si te puede aportar algo, te recomiendo que le eches un ojo al artículo de assett allocation por si te pudiera aportar algo. Sin conocer tu situación personal y qué tal llevas los altibajos del mercado, la cartera 60/40 es bastante «todoterreno».

Sobre si se puede cambiar el reparto, el único caso que te puedo contar lo he vivido con mi hermana. Ella abrió por error una cartera indexada con unos pesos que, según mi opinión y conociendo su situación, no eran los adecuados. Para solucionarlo, hice traspasos manuales a otros fondos y repartiendo los pesos de otra forma y así evitar la comisión de las carteras automáticas (que es muy poco en cualquier caso). Los traspasos manuales siempre vas a poder hacerlos a donde tu quieras.

Las aportaciones mensuales, en mi caso particular tengo una transferencia automática de mi banco a la cuenta de MyInvestor con el importe que aporto mensualmente. Por otro lado, en MyInvestor tengo configuradas aportaciones periódicas de la cuenta de MyInvestor a los 4 fondos en los que estoy invirtiendo regularmente. Va todo en piloto automático. Podría ser más cómodo todavía si MyInvestor hiciera los cargos directamente en la cuenta de mi otro banco, pero una vez que dejas todo configurado (que es sencillo) ya no hay que dedicarle tiempo y el resultado es el mismo.

Espero que te haya ayudado, pero si te queda alguna duda ya sabes que por aquí estoy para lo que necesites.

Muchas gracias por tu comentario!

Diario de Bolsa

Muchas gracias por el artículo!

¿Puedes actualizar el link de referido? Cuando le das te dice que solo es válido para carteras indexadas, no para fondos.

Un saludo

Muchas gracias por tu artículo!

¿Podrías actualizar el link de referido? Cuando clicas en él solo te deja utilizarlo para carteras indexadas, no para fondos.

Un saludo

Hola David!!

Lo primero de todo, muchas gracias por tu comentario! Respecto a tu pregunta, ojalá MyInvestor diera los 30€ al abrir cualquier tipo de cuenta, pero el sistema de referidos sólo funciona para las carteras automatizadas con el roboadvisor… Para abrir una cuenta gestionada manualmente, hay que usar el link de la página principal (también está en el artículo).

Enhorabuena por el paso! Mucho ánimo y cualquier duda que tengas o con lo que te pueda ayudar, ya sabes 🙂

Gracias,

Diario de Bolsa