Como ya hemos comentado en alguna que otra ocasión, a la hora de invertir en Bolsa no es buena idea centrarse únicamente con las típicas acciones del mercado español. Suficiente exposición tenemos ya en nuestro día a día a la evolución de la economía española (a través del trabajo, nuestra vivienda, las pensiones, etc.) como para no diversificar más allá de nuestras fronteras (por qué no debes invertir en el Ibex 35). Por ello, vamos a hablar de un método muy cómodo para invertir en los mercados emergentes a través de productos indexados al MSCI Emerging Markets.

Hoy en día, gracias a la evolución de la oferta en productos financieros, la globalización y al desarrollo de las tecnologías, tenemos literalmente al alcance de la mano la posibilidad de invertir a nivel global de forma fácil, sencilla y barata. Basta con tener acceso a Internet.

La manera más fácil de empezar a invertir en una cartera de renta variable global bien diversificada es por medio del MSCI World. El índice se compone de una mezcla de acciones de 23 países desarrollados que representan aproximadamente el 88% de la capitalización bursátil mundial:

Ahora bien, basta ver el mapa del mundo para darse cuenta de que fuera del MSCI World se están quedando economías muy potentes, como China, Taiwan o Korea.

Si echamos un vistazo a las mayores bolsas del mundo por capitalización, 4 de las 10 principales bolsas mundiales no están representadas en el índice que compone el MSCI World:

¿Qué podemos hacer para conseguir una foto todavía más representativa de la evolución de la economía mundial en nuestras carteras? la respuesta obvia es incorporar empresas de estos países que deja fuera el MSCI World.

El problema es que si, por lo general, buscar entre las empresas disponibles en los países «desarrollados» es una tarea complicada y que implica ciertos costes, hacerlo en los países emergentes (y no tan emergentes) es algo mucho más difícil y con algunos brokers, directamente imposible.

Contenido de la entrada

¿Qué es un mercado emergente?

Según la propia definición de Economipedia, los mercados emergentes son

Aquellos países o economías que se encuentran en una fase de transición entre los países en vías de desarrollo y los países desarrollados.

Economipedia.es

En otras palabras, son economías que están creciendo a buen ritmo y presentan un nivel de desarrollo relevante (no son países del tercer mundo, pero tampoco son países desarrollados). El término de mercados emergentes fue popularizado por Antoine van Agtmael en la década de los 80, cuando presidía el Banco Mundial para referirse a algunos países como China, India, Argentina o Brasil.

Los mercados emergentes llevan tiempo llamando la atención de los inversores debido a sus altas expectativas de crecimiento económico, a pesar de los riesgos intrínsecos de invertir en economías menos maduras (monedas volátiles, cierta inestabilidad política, etc.). Generalmente, estos países tienen gran parte de la población mundial y son poblaciones relativamente jóvenes. Sus economías están experimentando un fuerte crecimiento del consumo y una mayor internacionalización y/o industrialización.

Muchos brokers no permiten operar en estos «mercados exóticos», o la oferta de acciones que te permiten operar está muy limitada y, cuando se puede, generalmente las comisiones que aplican son muy elevadas.

Mi consejo en este caso es el mismo de siempre: busca invertir de manera sencilla. ¿Qué quiero decir con esto? que hay activos de mucha calidad, diversificados y al alcance de todos que te van a permitir automatizar al máximo tus inversiones. Es aquí donde entra en juego el MSCI Emerging Markets.

¿Qué es el MSCI Emerging Martkets?

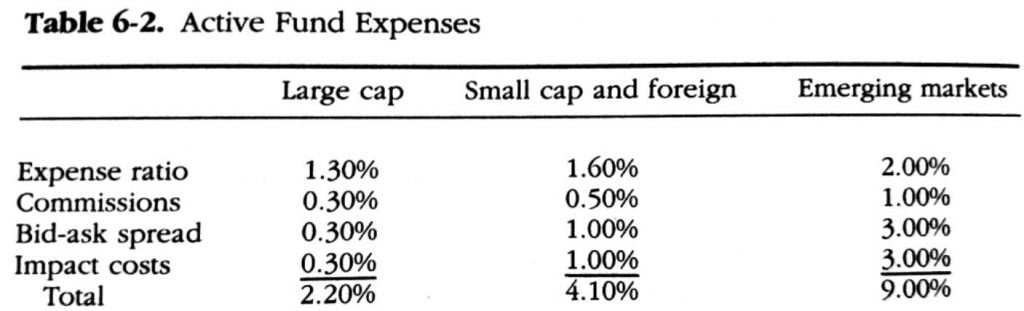

El MSCI Emerging Markets Index es un índice elaborado por la empresa MSCI (acrónimo de Morgan Stanley Capital International) y que engloba a las mayores empresas de los llamados países emergentes, por lo que está 100% compuesto por acciones (o, como se dice entre los entendidos, está totalmente compuesto por “Renta Variable”).

Los mercados emergentes son economías que que tienen algunas características de un mercado desarrollado, pero no cumplen con los estándares para ser denominado mercado desarrollado. Estos estándares incluyen por ejemplo que la renta media por habitante sea superior en más de un 25% al límite establecido por el banco mundial durante al menos 3 años consecutivos o que haya una gran apertura de los mercados de capitales a la inversión internacional. Si quieres profundizar más en estos criterios, aquí te dejo una explicación detallada de la propia MSCI.

Es decir, el MSCI Emerging Markets Index es un índice que invierte en acciones y cuya misión es abarcar las economías «emergentes» (o representarla a través de sus Bolsas). Pongo entre comillas «emergentes» porque cuando veamos los países que lo componen quizá nos llevemos alguna sorpresa. Este concepto de mercados emergentes incluye países que pueden convertirse en mercados desarrollados en el futuro (como China) o que lo fueron en el pasado (como Grecia).

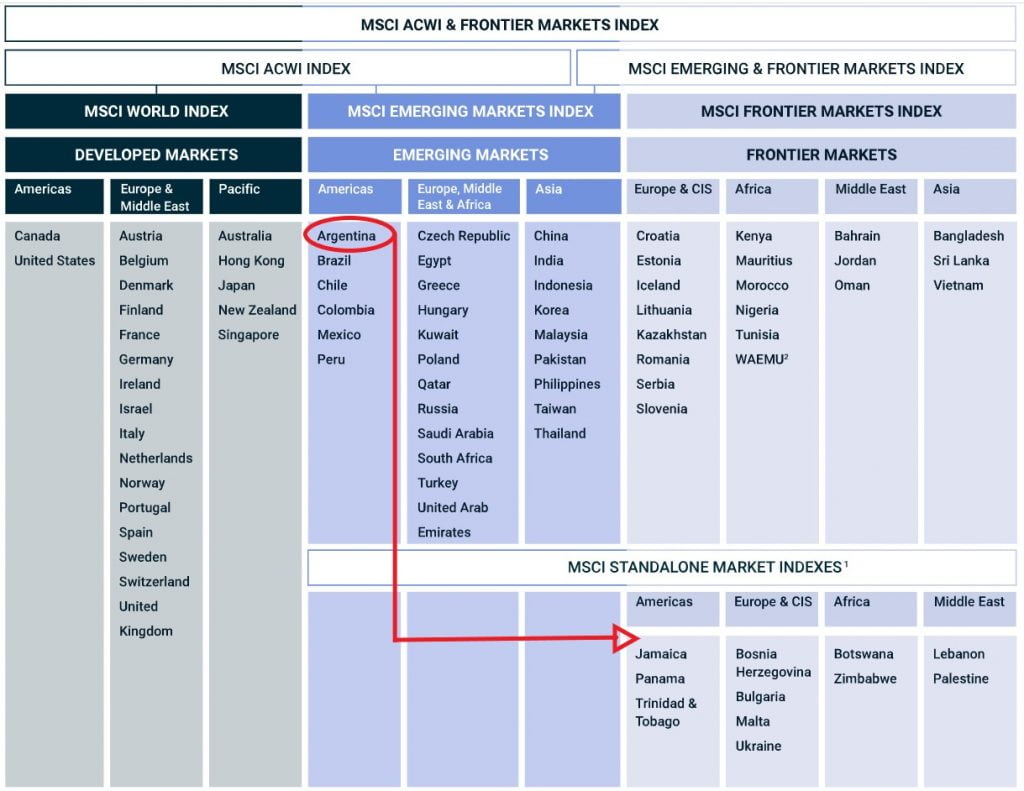

En el MSCI Emerging Martkets Index tiene representación aproximadamente el 12% de la capitalización bursátil a nivel mundial, a partir de las empresas de 26 países emergentes:

Actualizado 25/06/2021: MSCI dejará fuera del índice a Argentina en el mes de noviembre 2021, cuando se haga la revisión semestral. La causa de este cambio en la composición del índice está en los problemas para la movilidad de capitales que existen en el país. De esta forma, Argentina pasará a formar parte de los llamados «Países independientes» junto a a Jamaica, Panamá, Trinidad & Tobago, Bosnia, Bulgaria, Ucrania, Malta, Zimbabue, Líbano y Palestina:

¿Dónde invierte el MSCI Emerging Markets Index?

Diversificación por país

El índice se compone de una mezcla de acciones de 26 países emergentes (25 cuando salga Argentina del índice en Noviembre 2021) que representan aproximadamente el 12% de la capitalización bursátil mundial. El peso de las acciones que le componen está calculado de acuerdo a la capitalización bursátil de cada uno de los 26 países y las empresas que los representan, con la excepción de China, que, debido a su reciente incorporación al índice y el elevado peso que tiene, se está haciendo un ajuste paulatino de su peso en el índice.

Quizá te estés preguntando qué es eso de la capitalización bursátil (o de mercado) de cada país, pues bien, no es más que la suma de la capitalización bursátil de las empresas que cotizan en bolsa de este país.

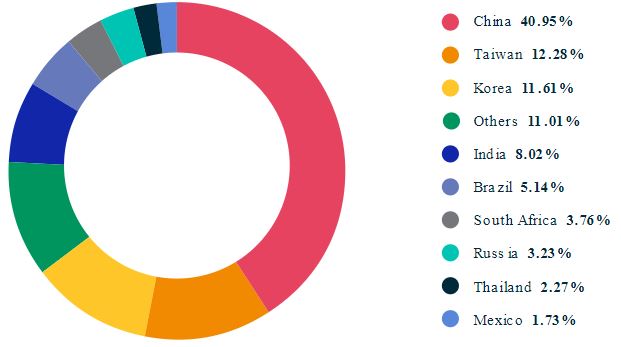

Volviendo al objetivo de este apartado, estos son los países representados en el MSCI Emerging Markets y su peso en el índice a fecha 30/06/2020 (última revisión realizada antes de la publicación de esta entrada):

De esta forma, una persona que invierta a través de un fondo o ETF ligado al MSCI Emerging Markets estará invirtiendo en:

- 40,95% China

- 12,28% Taiwan

- 11,61% Korea

- 8,02% India

- 5,14% Brazil

- 3,76% Sudáfrica

- 3,23% Rusia

- 2,27% Tailandia

- 1,73 % México

- 11,01% repartido entre los 17 países restantes: Argentina, Chile, Colombia, República Checa, Egipto, Grecia, Hungría, Indonesia, Malasia, Pakistan, Perú, Filipinas, Polania, Qatar, Arabia Saudi, Turquía y Emiratos Árabes Unidos.

La composición del índice varía a lo largo del tiempo ya que, al estar representando el desarrollo de las economías, la ponderación de cada país puede subir o bajar según evolucionen las empresas cotizadas de cada uno de los países que forman el índice. Si hay un fuerte crecimiento de la economía de un país en concreto, lo normal es que la capitalización de su bolsa aumente y, en consecuencia, aumente su peso en el MSCI Emerging Markets Index.

Diversificación por Sector

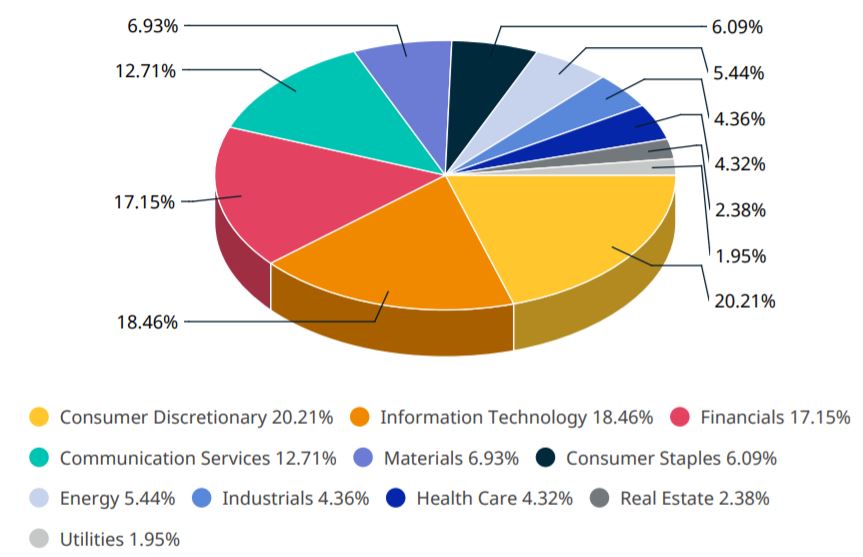

A nivel sectorial ocurre lo mismo que la representación por país. El peso de cada sector se determina en función de la capitalización bursátil de las empresas representantes de ese sector. A 30 de septiembre de 2020 esta era la composición por sector del MSCI Emerging Markets Index:

Es decir, está completamente diversificada por actividad económica, reduciendo el riesgo en caso de que un sector concreto pase por dificultades, pero donde el sector consumo, tecnología y finanzas representan prácticamente un 60% del índice.

Diversificación por empresa

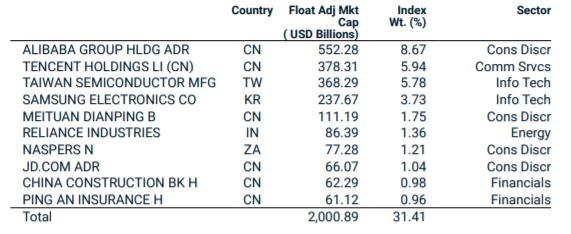

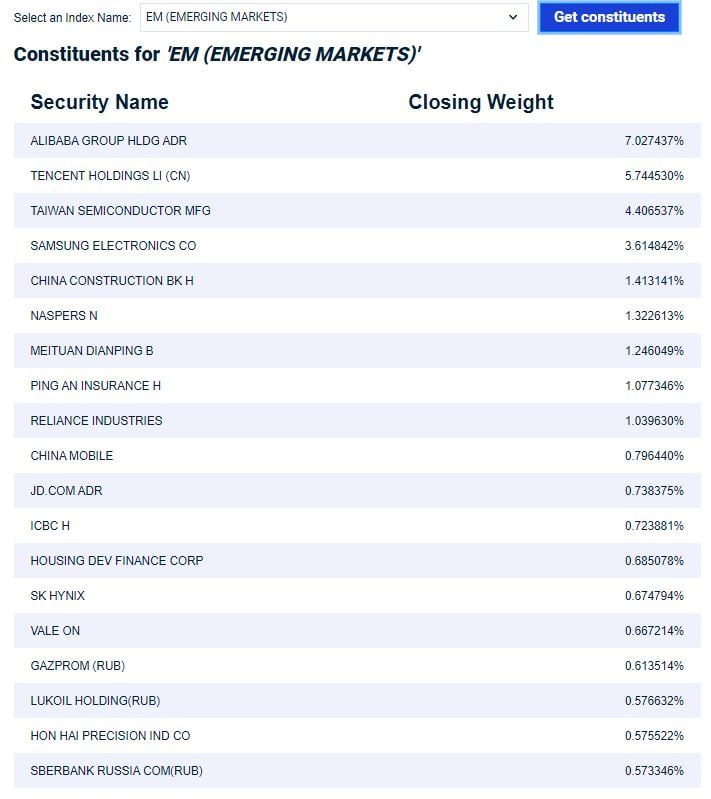

La mayor posición del MSCI Emerging Markets, Alibaba, pesa un 8,67% del total y las 10 mayores posiciones pesan cerca de un 31,41% del total, por lo que es un índice bastante más concrentrado que el MSCI World.

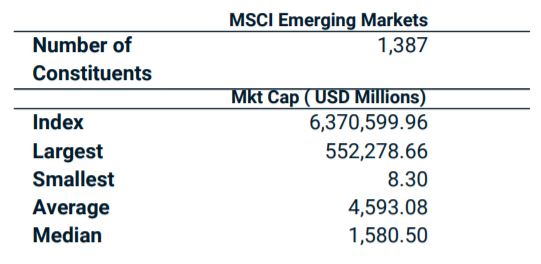

Al invertir en el MSCI Emerging Markets Index estamos comprando casi 1.400 empresas, principalmente de gran capitalización (tiene muy poca exposición a empresas pequeñas):

Todas las componentes del MSCI Emerging Markets Index

Arriba veíamos el top10 de las posiciones más relevantes, pero ¿Cómo podemos ver el detalle completo de empresas que componen el índice?

No hay problema, está disponible en esta web de MSCI y, una vez aceptados los términos de MIFID, seleccionando “EM” podemos consultarlo:

Obtendremos un listado similar al siguiente, con todas las componentes o holdings incluidos dentro del MSCI Emerging Markets y su peso en la cartera:

¿Cómo invertir en el MSCI Emerging Markets Index?

Lo primero que tenemos que comentar es que. en función de lo que el fondo o ETF haga con los dividendos, existen dos categorías:

- Distribución: reparten periódicamente los dividendos que haya recibido de las empresas participadas. Al repartir el dividendo, el Estado retiene una parte (En España, entre el 19% y el 21%). Es decir, si el fondo nos reparte 100€, a nuestro bolsillo llegan 79€. Con esto, estamos perdiendo un 19%-21% de poder de inversión, ya que pasa a las arcas del Estado.

- Acumulación: el fondo o ETF reinvierte automáticamente los dividendos recibidos. De esta forma maximizamos el efecto de los intereses y el paso del tiempo, ya que, hasta que rescatemos nuestro dinero del fondo, el Estado no se quedará con ese 19%-21% y estará generando rendimientos adicionales para nuestro bolsillo.

Por eso, mi recomendación es buscar un fondo o ETF de acumulación y descartar los de distribución, al menos hasta que queramos obtener rentas periódicas de las que vivir y no reinvertirlas. Si quieres saber si te interesa más un ETF o un Fondo, te recomiendo que le eches un vistazo a este artículo sobre qué activos son más recomendables para empezar a invertir.

Como invertir en el MSCI Emerging Markets a través de un ETF

- iShares Core MSCI EM IMI UCITS ETF EUR (Acc) (IE00BKM4GZ66): con gastos de gestión corrientes del 0,18 %, que nos descontarían directamente del valor liquidativo del fondo. Este ETF está disponible en Clicktrade.

- Lyxor MSCI Emerging Markets UCITS ETF – Acc EUR (ISIN FR0010429068): cotizando en euros, gestionado por Amundi y unos costes totales de 0,55%. Este ETF está disponible en Clikctrade y Degiro.

Como invertir en el MSCI Emerging Markets a través de un Fondo Indexado

El fondo que buscamos es el “AMUNDI INDEX MSCI EMERGING MARKETS AE (EUR) ACC” (ISIN LU0996177134), que cotiza en Euros y acumula los dividendos, por lo que nos los reinvierte automáticamente. Tiene una comisión total (TER) del 0,45%.

El que nos interesa, el Amundi INDEX MSCI Emerging Markets EUR ACC, como comentábamos en esta entrada sobre los brokers más recomendables para empezar a invertir, lo tenemos disponible en:

- Renta4

- Openbank

- Bankinter

- MyInvestor: En esta entrada, además de analizar por qué creo que MyInvestor es la mejor opción para invertir con fondos indexados, te cuento cómo podemos crear una cuenta en MyInvestor paso a paso

En los 4 casos, hablamos de bancos nacionales con la cobertura del Fondo de Garantía Español de hasta 100.000€, por lo que contamos con las máximas garantías. Además, reportan todos los datos de tu operativa a Hacienda y no tendrás que molestarte en completar información en tu declaración.

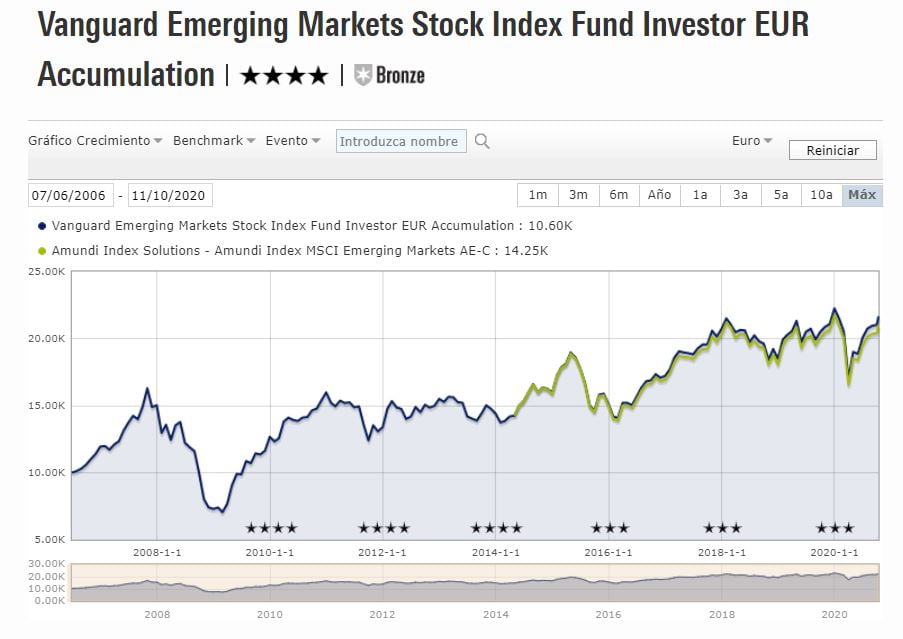

La alternativa de Vanguard al Amundi MSCI Emerging Markets

Recientemente hemos empezado a poder disfrutar de los fondos de Vanguard a través de plataformas como la de MyInvestor. Esto nos permite invertir en el Vanguard Emerging Markets Stock (ISIN IE0031786142), que con unos gastos del 0,23%, tiene un mejor comportamiento que la alternativa en MSCI:

En cualquier caso, la diferencia es mínima y, si no tenemos disponible el fondo de Vanguard, el MSCI sigue siendo una alternativa excelente.

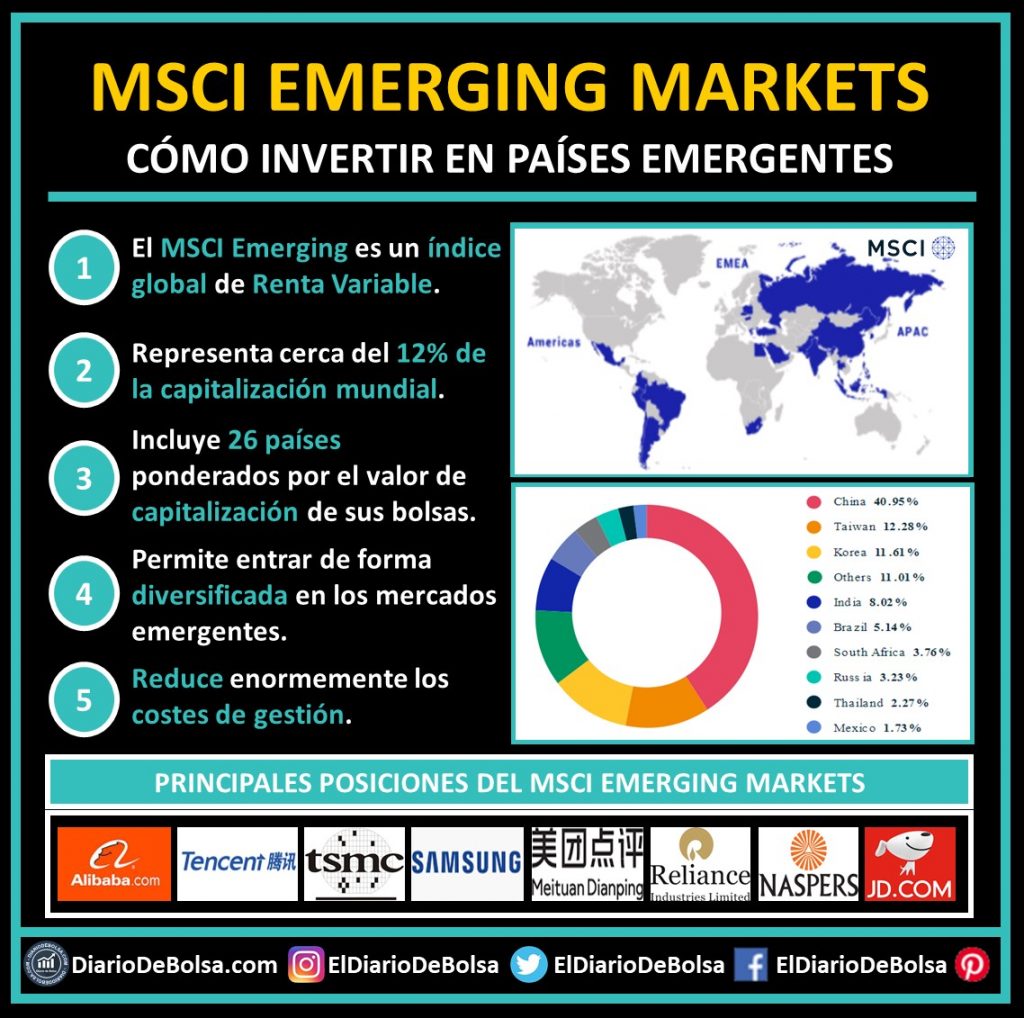

Cómo entender las comisiones de los fondos

Cuando miras las comisiones de un fondo ¿sólo tienes en cuenta el Total Expense Ratio? El TER incluye los costes de gestión y administración más «otros» cargos como las tarifas de registro, auditorías, abogados, costes legales y de custodia, etc. Pero 3 tipos más de costes:

- Comisiones por las transacciones realizadas: Son los costes en los que incurre el fondo por las operaciones que realiza en el mercado al comprar/vender posiciones (las comisiones de corretaje del bróker y del propio mercado básicamente). Peor cuanto más activo en el mercado

- Bid-ask spread: Cualquier acción tiene un precio un poco más alto si quieres comprar un título (bid) que si quieres venderlo (ask). Es la famosa «horquilla» de precios. Cuanto más negociado sea un título y mayor su capitalización, menor es la horquilla y el coste asumido. Este coste está muy asociado al beneficio que se llevan los creadores de mercado por dar liquidez al título. Una acción de Inditex o Iberdrola tiene una horquilla mucho más reducida que una del BME Growth. Ese coste está implícito en los precios a los que podemos comprar o vender.

- Coste de impacto de ejecución: Cuánto afectan las órdenes a los precios de mercado. Si el fondo necesita comprar/vender paquetes enormes de acciones, afectará al precio de mercado, arrastrándolo en el sentido opuesto. Cuanto menos liquido sea el título, mayor será a el coste.

Aproximadamente, estos son los costes reales totales en los grandes fondos de gestión activa:

Conclusiones

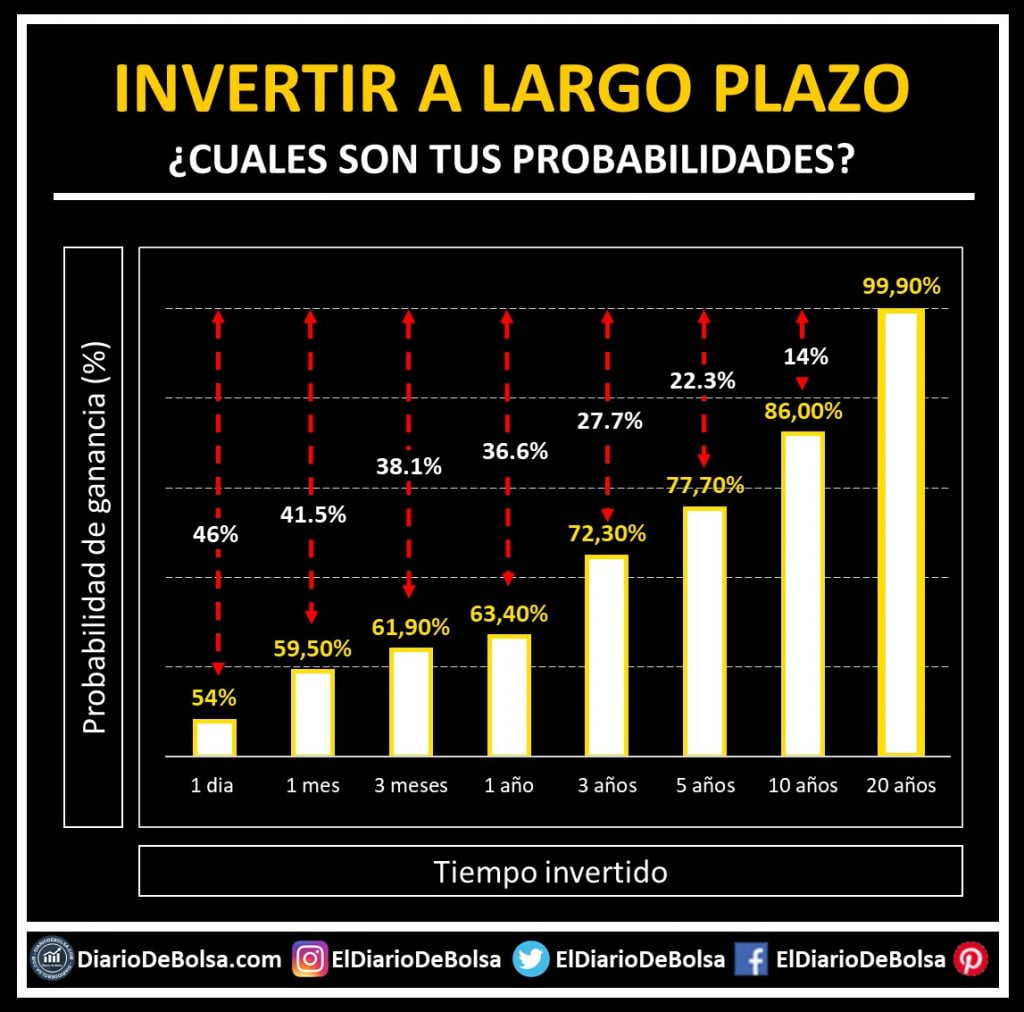

Eso sí, invertir con estos fondos indexados nos exigirá mantenernos totalmente en el plan: ir a largo plazo, seguir invirtiendo de forma constante y no dejarnos llevar por nuestras emociones. Escoger una gestión pasiva no va a enseñarte a evitar por si misma que en un día de pánico entres y vendas todo. Cuando el inversor se deja llevar por el pánico, las consecuencias siempre son malas. La inversión a través de índices no te va a enseñar mágicamente a aportar más cuando los mercados caen. Por mencionar algunas entradas en las que tratamos el problema de los sesgos y la psicología del inversor:

- Cómo no actuar en un mercado en pánico

- ¿Quieres hacerlo mejor que la mayoría? No hagas nada

- El Market Timing y otras formas de hacerte perder dinero

Por lo que es importante entender que la inversión pasiva supone un compromiso y una constancia a largo plazo que quizá no se adapten a tu forma de ver o vivir los mercados (las lecciones del machacas de tu gimnasio para que alcances la Independencia financiera).

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.

Uno de los artículos más desarrollados que he podido leer sobre mercados emergentes. Gracias por explicar en que consisten, el MSCI Emerging Martkets y su funcionamiento, realmente útil. Saludos!