Esta semana salía publicado en Morningstar el siguiente artículo que defiende que es mejor invertir todo el dinero de golpe que hacerlo poco a poco:

Desde este blog vamos a intentar argumentar y defender la postura contraria, es mejor invertir poco a poco que hacerlo de golpe

¿por qué creemos que entrar poco a poco ayuda en la inversión a largo plazo?

En el artículo se está obviando uno de los puntos más importantes: nuestro comportamiento como inversores.

Si ya partimos de una visión «no humana», estamos considerando que somos máquinas que vamos a coger todo nuestro ahorro y meterlo de una única vez al mercado para luego no mirarlo nunca más, estamos obviando uno de los mayores riesgos que tiene un inversor principiante: su mente.

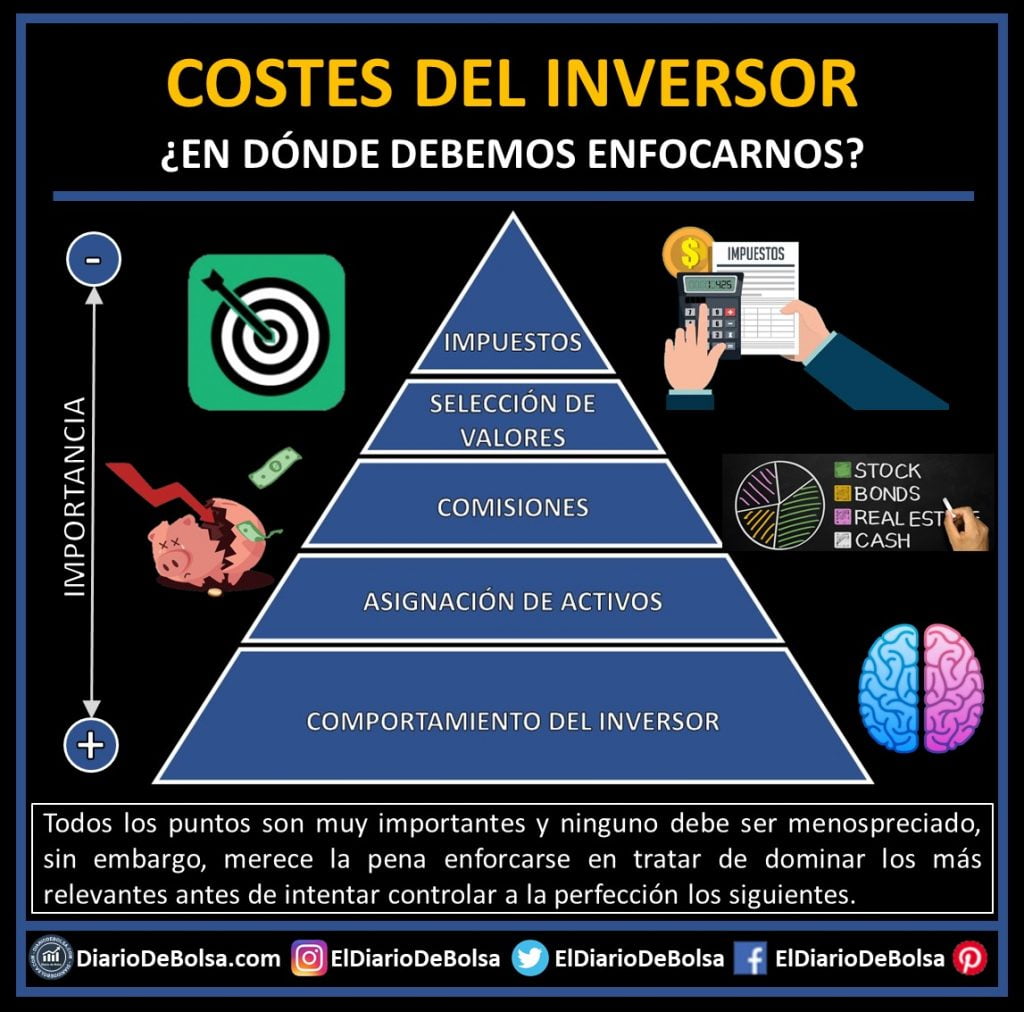

Sí analizamos qué factores influyen en que un inversor no bata a su índice de referencia quizá os sorprenda el siguiente gráfico conceptual:

¿Qué quiere decir? que por encima de impuestos, selección de activos o las comisiones que nos cobre el broker, el mayor coste para el inversor lo produce su propio comportamiento.

Si, al poco de haber entrado, el mercado empieza a caer, va a ser muy complicado que un inversor principiante (y no tan principiante) se abstraiga de las noticias y no sienta una presión extraordinaria al tener todo su ahorro invertido en bolsa. En esa situación es muy fácil cometer errores que vayan totalmente en contra de la estrategia de entrar con todo.

El principal motivo de entrar poco a poco es tener un colchón (monetario y mental). Es imprescindible que la inversión se adapte a nuestro perfil. La inversión es algo personal y que nadie nace sabiendo, por lo que es necesario conocerse a uno mismo. Hay que considerarlo como un seguro, y la pérdida de rentabilidad es la «prima» que pagamos por tener ese seguro. De hecho, el artículo toma como medida del riesgo asumido la volatilidad del retorno obtenido de la inversión, por lo que está obviando cómo se ha recorrido el camino hasta la meta, qué sustos ha sufrido el inversor para acabar obteniendo esa rentabilidad final, lo cual no parece muy acertado.

Además, en el modelo matemático del artículo se considera que se hacen inversiones iguales a lo largo de todos los periodos. Una parte principal de la estrategia de invertir poco a poco (o Dollar Cost Average o DCA en inglés) es aumentar las inversiones en momentos de caídas. Cuando invertimos poco a poco, vamos a aumentar nuestras aportaciones (por ejemplo a un fondo indexado como el MSCI World) cuando el mercado es más negativo.

Estos supuestos cambian cuando llevamos tiempo en bolsa, somos un inversor entrenado y nuestra cartera ya tiene un peso relevante. En este caso, invertir una gran cantidad de dinero de una sola vez seguramente no suponga distorsiones importantes sobre la cantidad total invertida. En estos casos sí podremos aplicar (sin restricciones) la máxima de «cuanto antes empieces, mejor».

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si estas buscando recomendaciones de inversiones, consulta a tu asesor financiero.