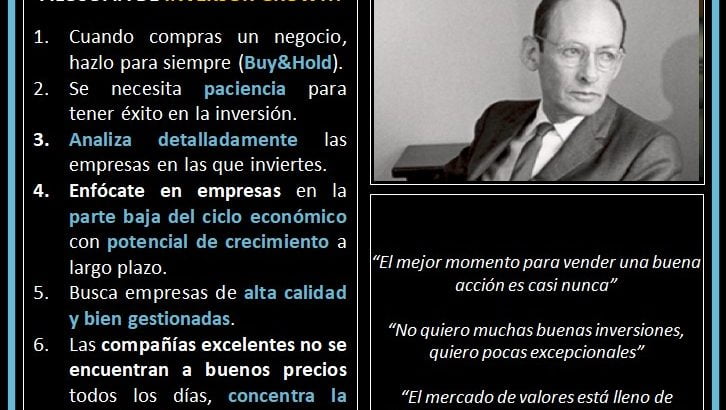

Principios de inversión – Philip Arthur Fisher

Pensador estoico, Philip Fisher es considerado uno de los padres de la teoría moderna de la inversión. Se especializó en empresas innovadoras con una alta componente de I+D, buscaba empresas a precios razonables con un negocio sólido y ventajas competitivas sostenibles.

Una de sus obras más reconocidas (y muy recomendable) es «Acciones ordinarias y beneficios extraordinarios», escrito en 1958. En este libro destacan principalmente 14 ideas de su modelo de inversión:

- ¿La empresa tiene productos o servicios con suficiente potencial de mercado para hacer posible un aumento considerable de las ventas durante varios años? Fisher recomienda que se vea la estabilidad de las ganancias de los últimos 10 años y se proyecte.

- ¿La administración tiene la capacidad y la determinación necesaria para continuar desarrollando productos o procesos que aumentarán aún más los potenciales de ventas totales una vez se agote el potencial de los que tienen ahora? Es importante buscar empresas que sepan hacer una buena inversión en I+D

- ¿Son efectivos los esfuerzos de I+D en relación con su tamaño? Fisher recomienda simplificar esta valoración y hacerlo desde un punto de vista meramente cualitativo. ¿Cuántos nuevos productos presenta la empresa cada año y cuánto contribuyen estos nuevos productos al total de ventas y ganancias de cada año?

- ¿Existe una estructura o canal de ventas superior a la media? Posiblemente el canal de ventas y su eficiencia sea uno de los puntos más importantes en cualquier empresa, aunque parezca que el producto se vaya a vender por sí solo.

- ¿Tiene la empresa un margen de beneficio que valga la pena? Es decir, aunque las ventas aumenten muy rápido y vayan a seguir haciéndolo en el futuro, ¿eso significa que se va a obtener también un mayor beneficio neto o los costes también van a aumentar en la misma medida?

- ¿Qué está haciendo la empresa para mantener o mejorar los márgenes de beneficio? Es decir, hay que ver si la empresa tiene alguna ventaja competitiva detrás de los resultados y si esa ventaja es sostenible (Para entender más sobre este punto, recomiendo echarle una lectura a este resumen del libro de Pat Dorsey, El Pequeño Libro que genera Riqueza). ¿Los márgenes de beneficio de los años anteriores se van a mantener en el tiempo? ¿Podrían mejorar?

- ¿Cómo son las relaciones de la empresa con sus empleados? Datos como la tasa de rotación o encuestas de satisfacción te pueden dar una idea de la capacidad de retención del talento de la compañía, especialmente relevante si esto se cumple con el personal clave (como puede pasar en una empresa de consultoría, con altos niveles de rotación).

- En línea con el punto anterior, ¿Cómo son las relaciones que tiene la empresa con sus ejecutivos?

- ¿La empresa tiene proyección para la gestión de la misma? Sólo las empresas desarrollan las capacidades de sus trabajadores para preparar a sus empleados para puestos superiores tendrán la capacidad de crecer más y mejor que el resto, al contar con personal preparado para asumir más responsabilidad y nuevos retos.

- ¿La empresa dispone de buenos los controles contables y desarrolla un profundo análisis de costes? Un buen equipo directivo sabrá buscar la eficiencia en costes buscando agregar el mayor valor posible en el proceso. Cuando no se conoce la cadena de valor, es imposible que la ventaja competitiva sea duradera en el tiempo y se haga un buen uso de los recursos disponibles.

- ¿Hay algo en el negocio que le haga destacar frente a sus competidores directos? Nuevamente, el enfoque de los fosos económicos que comentábamos en el punto 6.

- ¿La empresa cuenta con una visión a largo plazo? Las empresas que tienen enfoque en el largo plazo, están dispuestas a cuidar a sus proveedores y clientes, aunque eso suponga una menor rentabilidad en el corto plazo. Un buen ejemplo de esto es Mercadona con su estrategia «precios buenos todo el año», no buscan tener el mejor precio en un momento puntual de algo concreto si no construir una relación duradera en el largo plazo.

- Para que la empresa pueda crecer en el futuro, ¿Tiene acceso a suficiente financiación? o ¿va a requerir de hacer ampliaciones de capital y emitir nuevas acciones para poder crecer? ten presente que un mayor número de acciones en circulación hace que el beneficio de la empresa se reparta entre más partes, pudiendo anular cualquier crecimiento esperado de ventas y beneficios.

- ¿El equipo directivo es transparente? Este punto es un poco ambiguo y dificil de valorar, pero es entender si el equipo directivo es confiable y transmiten los problemas reales de la empresa, un punto que también Charlie Munger considera primordial.

Descubre más imágenes y esquemas sobre bolsa e inversión en la galería de imágenes o en Instagram