No deja de ser llamativo que mucho antes de que los índices de las bolsas marcaran máximos históricos, el coronavirus Covid-19 ya llevaba semanas en los titulares. Datos como su factor R0 (número de personas que son contagiadas por cada ciclo de la enfermedad) o el % de mortalidad ya eran conocidos ampliamente. A pesar de ello, todas las bolsas subieron como si no pasara nada hasta que llegó el viernes de vencimiento de opciones.

Después, las caídas han sido aceleradas y han expulsado del mercado a muchísima gente que había entrado al calor de las subidas del último año, pero ¿ha llegado ya el momento de comprar?

Contenido de la entrada

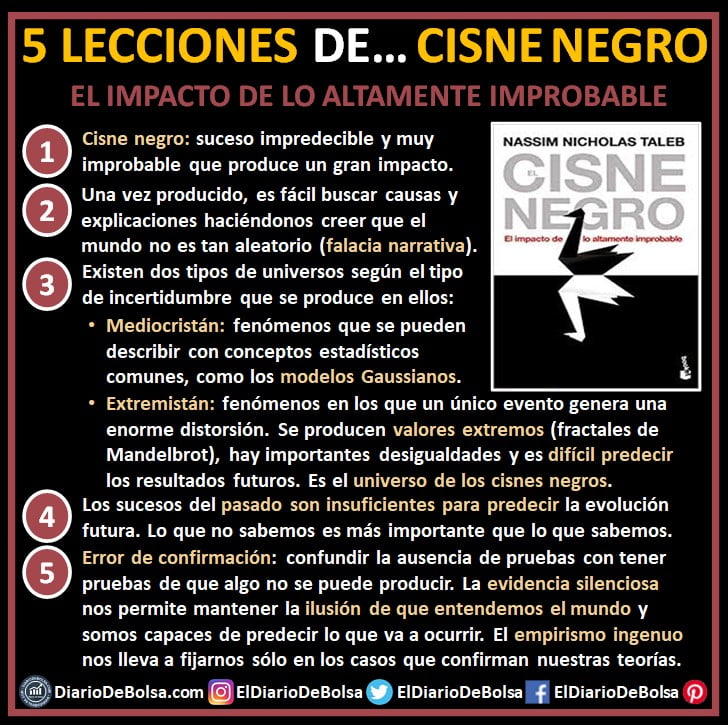

El cisne negro del COVID-19

El gran problema de los cisnes negros es que, generalmente, las medidas necesarias para evitar que sucedan son vistas como desproporcionadas. ¿Por qué vas a paralizar los vuelos y el comercio con un país por un problema que todavía no se ha dado?. ¿Por qué vas a bloquear a la población en sus casas cuando sólo tienes un pequeño número de casos?. Posteriormente, una vez ves los daños generales, todo el mundo ve obvio que había que haber tomado medidas drásticas desde el minuto 1 ¿no?

No tengo ni idea de las consecuencias a largo plazo que va a tener el convivir con una nueva enfermedad endémica con las características del coronavirus Covid-19. No sé si una vez contraída la enfermedad estaremos inmunizados o si encontraremos una vacuna efectiva que dispare las bolsas. Lo que sí parece es que China nos ha dado una lección de organización y de preparación colectiva, siendo capaces de sacrificar el bienestar individual por el colectivo tomando medidas severas y han gestionado apropiadamente el cisne negro.

En pocos meses vendrán cientos de explicaciones racionales que nos harán pensar que esto podía haberse evitado y que vivimos en un mundo controlado por la estadística de casino, donde sabes qué cartas hay en la baraja, qué números hay en la ruleta y cuántas combinaciones hay para sacar un Black Jack.

Pues bien, todo eso, es justo todo lo que se escapa al cisne negro. Un cisne negro es una carta que no estaba en la baraja. La bolsa se parece mucho a una baraja en la que aparecen cartas nuevas que no conocemos. De golpe, aparece un evento que consideramos imposible o muy improbable (esta vez ha sido el Covid-19) y cambia el juego.

El tema de que nadie esté siendo capaz de valorar correctamente el impacto y vayamos descubriendo poco a poco que, sistemáticamente, estamos infravalorando el riesgo real, le da más fuerza a este cisne negro. Claramente estamos tomándonos a broma todo el proceso (gente yéndose a la playa, manifestaciones, reuniones en pabellones cerrados, los bares y terrazas llenos, etc.).

El coronavirus Covid-19 ya supone la caída más rápida de la historia y está disparando la volatilidad a niveles no vistos en décadas:

¿Qué nos dice la historia?

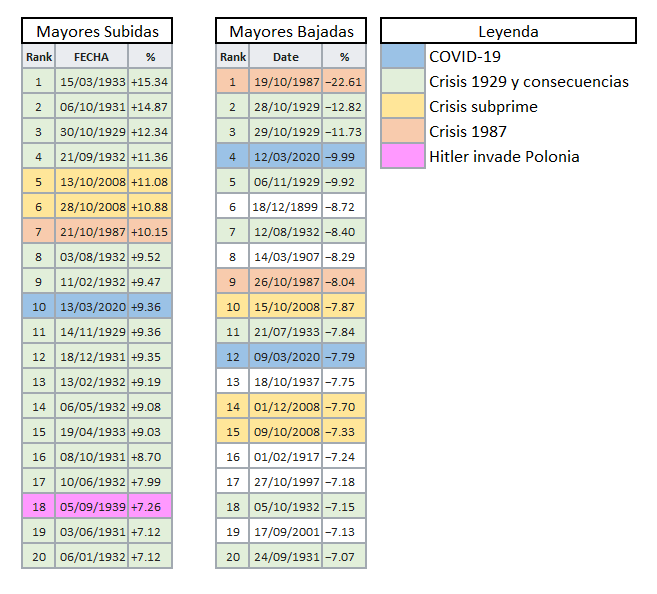

Lo primero es ver el impacto que está teniendo este cisne negro en la bolsa. Si echamos un vistazo al top 20 de caídas y subidas en % de la historia del Dow Jones ¿Qué nos encontramos?

El coronavirus COVID-19 ha entrado directo en las mayores crisis de la historia, sobretodo si miramos hacia el lado de las subidas. Toda la comparativa es contra el top 4 de los peores periodos de la historia para la economía mundial. ¿Qué efectos se están anticipando? lo primero de todo es que debemos ser conscientes de que apenas estamos empezando a ver el impacto en la economía real.

Las primeras empresas golpeadas fueron las relacionadas con eventos y turismo. ¿Os acordáis del Mobile World Congress y del revuelo que causó que se cancelara? y ahora parece de cajón… Luego vinieron las empresas de turismo (aerolíneas, hoteles, cruceros) o ejemplos como la cancelación del AVE low cost por parte de Renfe y ya tenemos derivados como la suspensión de los sorteos de Loterías del Estado. Seguramente estas empresas sean las primeras en trasladar a la economía real las consecuencias con despidos. Ya empezamos a oir los «ERTE», que creo que pronto nos acostumbraremos a esta nueva palabra.

Además hay que tener en cuenta que España es una potencia turística mundial. Más del 12% del PIB español depende del turismo ¿Qué impacto tiene que toda esta parte de la economía pegue un frenazo absoluto? Será cuestión de tiempo que afecte al resto de sectores.

De momento, sólo estamos viviendo medidas severas en Europa y algunos países de Asia. Todavía falta el impacto en Estados Unidos y en el hemisferio sur, que seguramente alargue todo este proceso y afecte al turismo durante muchos meses.

La duración del impacto del coronavirus COVID-19 va a depender de cuán rápido seamos capaces de controlarlo. ¿Cómo? ni idea, pero ahora mismo parece que sólo podrá ocurrir si:

- toda la población se hace inmune al virus, para lo que hace falta que todos lo pasemos superando la enfermedad como ahora, «a pelo».

- la superamos con ayuda de un medicamento anti-viral efectivo.

- la solución esperada, que sea por medio de una vacuna.

La vacuna lleva tiempo, al igual que el medicamento, ya sabemos las pruebas que deben pasar este tipo de productos. Y pasar por el proceso… parece que Inglaterra va a ir directa a esa opción y nos servirá de test para el resto de países sobre si la inmunidad del rebaño es una opción viable.

¿Qué hacemos?

Hace ya algunas semanas que publicamos esta imagen del efecto a largo plazo de la inversión:

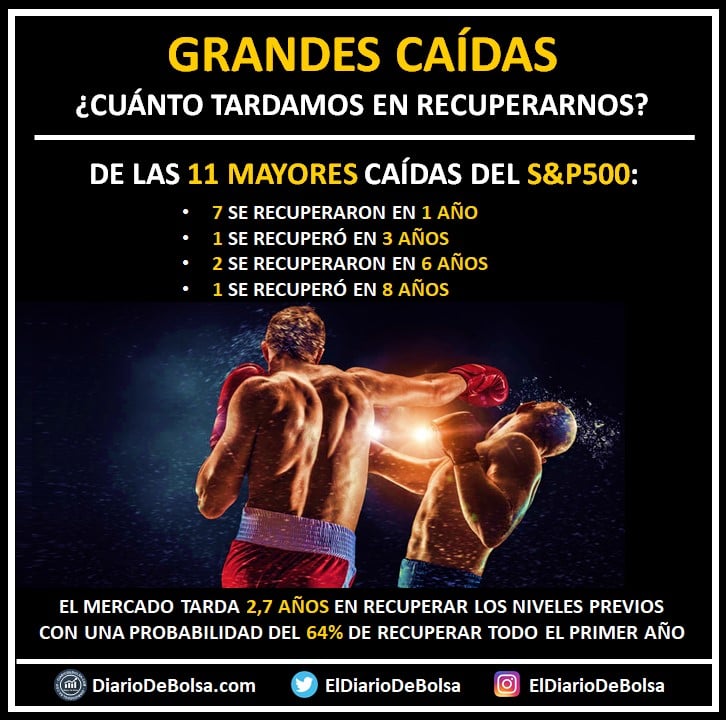

Las caídas han continuado desde que hicimos el gráfico y están mucho más acentuadas pero la historia no cambia:

Hemos salido de todas y cada una de las crisis vividas y los mercados han vuelto a subir.

Estoy convencido de que vamos a vivir unas fechas en las que comprar bolsa será de las mejores inversiones de la próxima década.

¿Cuál es el problema? que, como todo parece indicar, el impacto en la economía global va a ser mucho mayor de lo que muchos podemos estar planteándonos y hay eventos que afectan directamente a esta estrategia, como la pérdida del trabajo y el tiempo que tardemos en recuperarnos.

¿Cuánto tiempo te permite el colchón de liquidez conservar las compras periódicas y pagar tu día a día en caso de pérdida del puesto de trabajo?

Aunque el hecho de que China esté controlando la situación me parece una buena noticia, nunca sabemos qué va a pasar y debemos adaptarnos a todas las posibilidades. Si nos ponemos en una posición pesimista en extremo y comparamos lo que llevamos con la crisis del 29:

Mi estrategia personal sigue siendo la misma y no cambiaré nada: Aportaciones periódicas aumentando las aportaciones en las caídas y sólo comprando cuando toca. Si se acaba la reserva de liquidez, seguiré comprando periódicamente con los ingresos que vaya teniendo.

En cualquier caso, por tener una idea clara de qué plazos manejamos, la media nos habla de cerca de 3 años hasta recuperarnos:

Para acabar, veo probable que este evento marque un antes y un después en la posición de China en la economía global, por lo que he empezado a completar mis aportaciones periódicas al MSCI World, que no está expuesto a China, con aportaciones al Fidelity Funds – China Consumer Fund, que está disponible en Renta4 (la plataforma que uso para fondos).

Por un lado, esto no deja de ser una apuesta personal y asumo que estoy metiendo algún tipo de sesgo en mi operativa (¿qué son los sesgos cognitivos que nos afectan como inversores?). Por el otro, racionalmente también sé que estoy incrementando la diversificación de mi cartera. Este punto me hace pensar que es un cambio positivo, ya veremos qué dice el mercado…

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.