Seguramente 2020 ha sido el año más complicado que muchos inversores hayan vivido. No digo que haya sido el peor año en bolsa o la peor crisis vivida por nuestra generación (2007 dejó el listón muy alto). Sin embargo, ha sido un curso acelerado de casi todas las emociones, oportunidades y errores que puede ofrecernos la bolsa.

¿Qué podemos aprender de todo lo vivido?

Contenido de la entrada

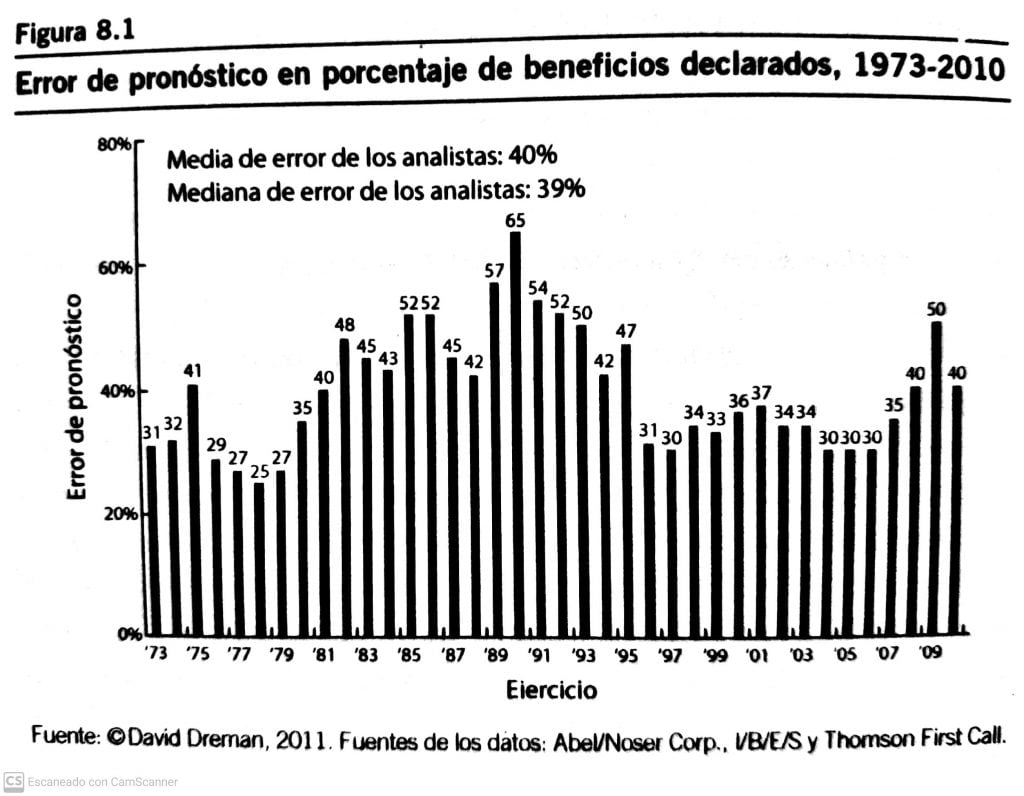

Nadie puede predecir el comportamiento de los mercados

Como todos los años por estas fechas, empiezan a salir titulares de las estimaciones que tienen las casa de análisis sobre cómo va a ir la bolsa el año que viene.

Si piensas que estos pronósticos son importantes, sólo échale un vistazo a los pronósticos que dieron sobre 2020 (¿Qué nos traerá la bolsa en 2020?)

Si nuestra estrategia en bolsa depende de adivinar qué es lo que hará el mercado, estaremos condenados a fracasar tarde o temprano.

Aun en el caso de aquellas personas que acertaron al salirse de los mercados a finales de febrero, la mayoría decidieron ir a lo seguro y esperar una confirmación o una nueva caída para volver a entrar en bolsa.

¿Adivinas qué paso después? Cuando estaba claro que ya nos íbamos a máximos, ya era demasiado tarde para entrar y el sesgo de anclaje pesaba demasiado en la mayoría de ellos. Para cuando llegó la vacuna, ya habíamos vuelto a máximos históricos.

Una de las grandes lecciones que ha dejado el 2020 es lo difícil que es acertar con el market timing. Pero ya sabemos que el market timing es una forma muy rápida de perder dinero.

El mercado es una máquina de valorar expectativas, no hechos, si algo está en los titulares, ya es demasiado tarde para aprovecharlo.

Ignora el ruido del mercado

¿Cuántos titulares «increíbles» hemos tenido durante este año?

- Una pandemia que nos obliga a encerrarnos en casa, provoca el cierre de miles de negocios, y lanza el teletrabajo a nivel mundial.

- Unas elecciones presidenciales en USA en las que el presidente se niega a aceptar los resultados y acaba por impugnarlas.

- Unas negociaciones del Brexit interminables, que han ido alargando plazos y ultimatums una y otra vez hasta haber llegado a las puertas del 2021

Como ser humano, parece imposible ignorar estos titulares. Sin embargo, es necesario ser capaces de conseguir que todas estas emociones no afecten a nuestra forma de invertir. (Cuando tu asesor financiero es el ruido del mercado / ¿eres un inversor racional? los sesgos cognitivos)

Una vez más, quedará para la posteridad que las negras portadas de los periódicos funcionan fantásticamente bien como indicador de mínimos del mercado:

Comprar durante un mercado bajista es muy difícil emocionalmente

Recordando la entrada que publicamos cuando se estaban produciendo los mínimos anuales (Cómo no actuar en un mercado en pánico), lo que diferencia un periodo de fuertes caídas de otros, es únicamente la narrativa que hay detrás.

Estas historias son una mezcla de datos, emociones, creencias y expectativas que nos sirven para modelizar una narrativa en nuestra mente.

Estos discursos son muy poderosos, tanto que algunas veces son más relevantes que la propia realidad, llegando incluso a cambiar cómo vemos los hechos.

El gran problema es que, cuando todo parece negro y que nada puede ir a peor, es cuando se alcanzan los mínimos del mercado. Para cuando las cosas empiezan a pintar ligeramente mejor, ya hace tiempo que hemos superado los mínimos. Sólo hasta bastante tiempo después, podemos estar seguros de que lo peor ya ha pasado.

He tenido numerosas conversaciones con inversores que se quedaron en liquidez en febrero y marzo, y que, a pesar de haber acertado plenamente con el momento de vender, han sido totalmente incapaces de volver a entrar al mercado. Hasta junio porque parecía que nos estábamos recuperando demasiado rápido y tenía que llegar algún susto, y después porque ya estábamos demasiado arriba para volver a entrar y asumir que habíamos perdido una preciosa oportunidad.

Comprar y mantener solo funciona si compras y mantienes incluso cuando parece que el mercado nunca volverá a subir y todo se va a la mierda. Pero, si mantener las posiciones es difícil, aún más difícil es comprar cuando las acciones están cayendo y todos huyen del mercado.

Si no tienes algún sistema con reglas que nos obligue a aportar periódicamente o aumentar las aportaciones cuando las acciones están cayendo, es casi imposible comprar cuando el mercado colapsa en un momento de pánico absoluto, porque siempre parecerá estamos comprando demasiado pronto (cómo invertir en el suelo del mercado evitando nuestros sesgos). Para cuando parezca que las cosas van a mejorar un poco, ya habrá pasado el mínimo del mercado y aun así sentiremos muchas inseguridades y dudas de si hemos pasado ya lo peor.

La bolsa nos ha hecho sentirnos a todos como idiotas y genios en el mismo año. Algunos porque aguantamos las acciones todo el año (sintiéndonos como unos idiotas en marzo, y como unos genios en diciembre) y otros por vender en febrero y no volver (sintiéndose como unos genios en marzo y como unos idiotas en diciembre)

El fondo que mejor lo hace no siempre es el mejor para nosotros

Con esto no hablo sólo de lo importante que es que nuestra estrategia de inversión se adapte a nosotros, a nuestra forma de entender el riesgo y cómo vivimos la volatilidad del mercado. Creo que esto es algo que ya hemos tratado en muchas ocasiones y que es muy muy importante para obtener buenos resultados en el largo plazo. Pero cuando digo que el mejor fondo no siempre es el mejor para nosotros, hoy voy un paso más allá y quizá te pueda sorprender.

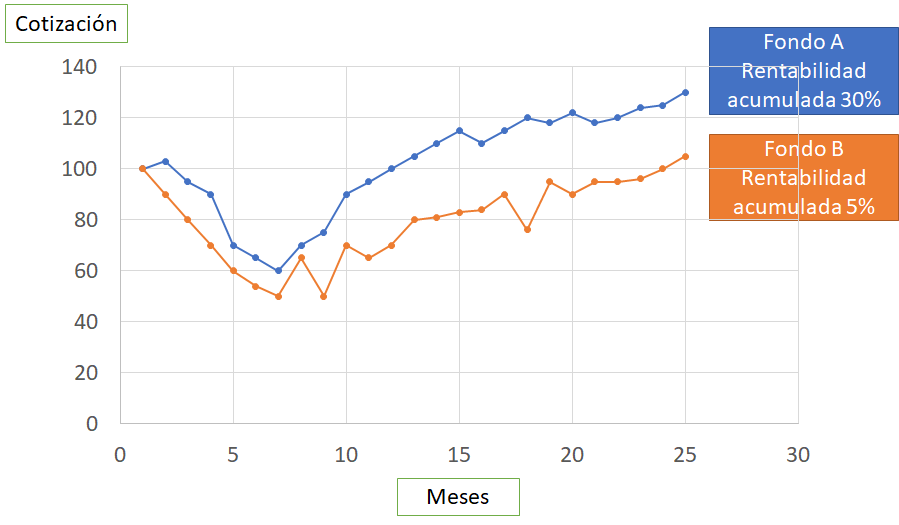

Como vimos en este hilo de twitter, si inviertes haciendo aportaciones mensuales, ¿sobre qué fondo preferiríais haber estado invirtiendo?

Claramente el fondo A se ha comportado muchísimo mejor, cayendo menos en los primeros meses y subiendo muchísimo más al final. El inversor por DCA en el fondo A habría obtenido una rentabilidad acumulada del 34%. Fantástico ¿no?

Sin embargo, en el fondo B habríamos obtenido un 38%… Aun así, estoy seguro que el inversor del fondo B estaría convencido de que el fondo A habría sido más rentable. Igual que le pasa a la mayoría al ver el gráfico.

Por verlo con algo más real y llamativo, entre Fundsmith y True Value, antes de ver el ejemplo, ¿en cuál habrías preferido entrar y haber estado aportando durante 2020? Luego probad a ver el resultado de haber hecho aportaciones periódicas en uno y en otro durante todo el año y os llevaréis una pequeña sorpresa… El fondo que más se revaloriza no siempre es el fondo que más beneficios nos habrá generado.

Por eso, es muy importante mantenerse fiel a nuestras estrategias y no andar dando saltos de un sistema a otro en función de lo que está funcionando mejor en cada momento.

Pequeñas curiosidades sobre la diferencia entre la rentabilidad del fondo y la rentabilidad de los partícipes. La clave está en las revalorizaciones que obtenemos en las aportaciones en mínimos:

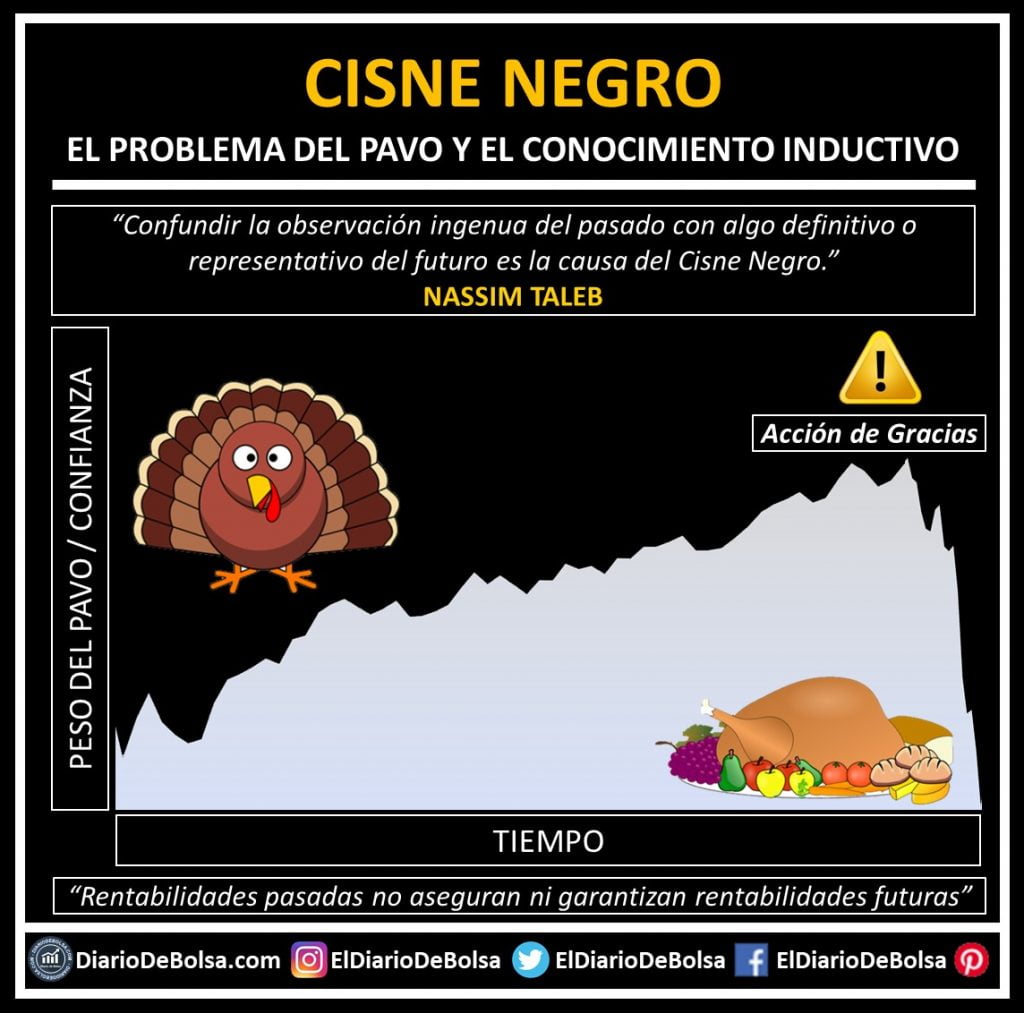

No puedes fijarte únicamente en la historia pasada para decidir qué hacer

Como decía el famoso escritor Mark Twain:

La historia no se repite, pero rima

Mark Twain

Muchas cosas sucedieron este año en los mercados que se suponía que no iban a suceder según el pasado, pero eso es algo que ya hemos aprendido muchas veces:

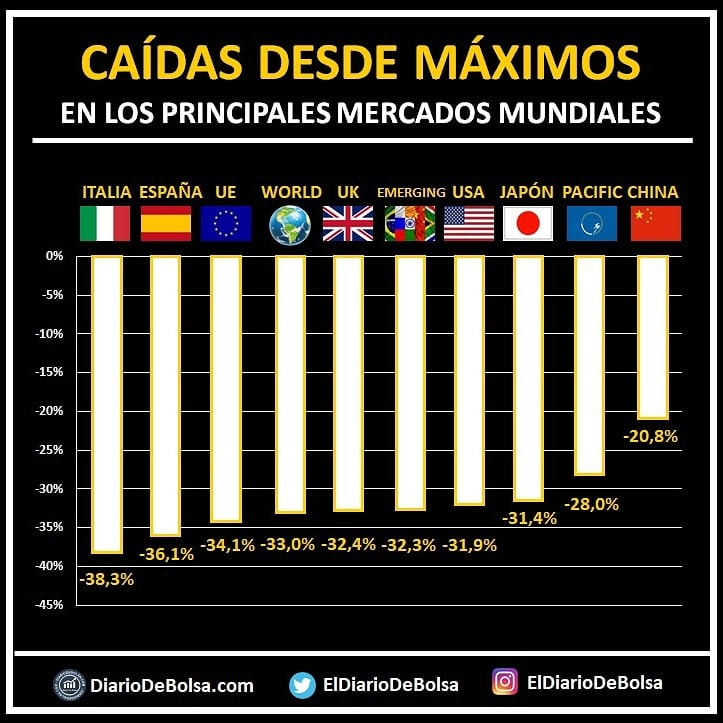

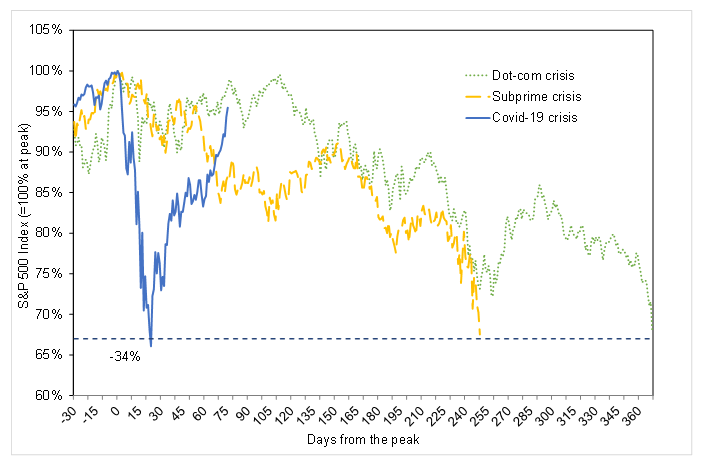

La historia nos decía que lo normal, una vez se habían producido las grandes caídas, es que tuviéramos una recuperación lenta:

Sin embargo, otra vez más, la historia era ligeramente distinta y dejaba fuera de juego a todo aquel que se fijó únicamente en lo que la historia nos decía que iba a pasar. Sólo 5 meses después de los mínimos, volvimos a nuevos máximos históricos:

Nunca antes se había producido una caída y una recuperación tan rápida.

Sin embargo, ¿a qué nos ha enseñado la historia económica?

A ser optimistas a largo plazo sabiendo que cada 5-10 años parecerá que todo el planeta se va a la mierda.

Sin duda, tarde o temprano volveremos a vivir situaciones similares, ¿habremos aprendido para entonces las lecciones que nos ha dejado este 2020?

Keep calm and DCA.

Algunos grandes artículos publicados en 2020:

Por último, me gustaría destacar algunos grandes artículos que nos han enseñado muchas cosas a lo largo de este 2020 (hilo en twitter) y que, para mí, son de esas pequeñas joyas que deberíamos guardar para leer en el futuro:

Quiet Investment sobre las modas de inversión y la gestión pasiva

Al fin Libre y los costes asociados a acudir al puesto de trabajo

Of Dollars and Data y todas las emociones que conlleva el stock picking

Podcast de +Dividendos

Sobre la inversión DGI (como los aristócratas del dividendo y dividend kings o los Dividend Champions, Contenders y otras ligas DGI)

Tambien puedes consultar otros podcasts recomendados sobre Bolsa e inversión

inversobrio y Rankia

Sobre la inversión a largo plazo. (canales recomendados sobre bolsa e inversiones)

Por último, desearos a todo una feliz Navidad y un feliz 2021.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si estas buscando recomendaciones de inversiones, consulta a tu asesor financiero.