Si cualquiera me pregunta si se obtienen mejores rentabilidades comprando acciones individuales de dividendos crecientes o por medio de productos indexados equivalentes (la gestión activa vs la gestión pasiva o indexada), objetivamente no tengo ninguna duda, mejor indexarse en un producto que además acumule los dividendos (los reinvierta sin distribuirlos, evitándonos pasar por Hacienda):

Pero en esto de la inversión hay algo muy importante. Algo que es tanto o más relevante para el resultado final que el dónde metemos nuestro dinero: la acción de nuestra psicología y nuestro comportamiento como inversores. Esto es algo de lo que ya hemos hablado en varias ocasiones y que creo resumimos la idea bastante bien en estas entradas:

- Cómo no actuar en un mercado en pánico

- ¿Quieres hacerlo mejor que la mayoría? No hagas nada

- El Market Timing y otras formas de hacerte perder dinero

Si metemos en juego esta variable, y le sumamos una persona que está empezando, creo que la inversión en aristócratas de dividendos y empresas de dividendos crecientes también tiene ciertas ventajas bastante interesantes.

Si hay algo que me gusta de la inversión en empresas de dividendos crecientes es que facilita que nos enfoquemos en cosas que importan, como fijarnos más en los beneficios de la empresa, en lugar de preocuparnos por si una acción sube o baja de valor. Nos podemos enfocar en la relación entre el éxito del negocio y la cantidad de dinero que la empresa nos reporta vía dividendos. Esto nos ayuda a que nos centremos en una estrategia de Buy & Hold y reduzcamos nuestros gastos en comisiones, lo cual es una gran ventaja a largo plazo.

Además, es más fácil sentirnos atraídos por la inversión al identificar nuestra posición con unas empresas y unos productos concretos, en lugar del frío indexado en el que sólo nos importa cómo varía un número abstracto. Sí, es cierto que el índice lo va a hacer mejor, pero también es cierto que es más fácil psicológicamente el ceñirse al plan y aprender cuando se despierta la pasión en nosotros, algo en lo que el dividendo y las rentas crecientes juegan un papel fundamental.

Quiero destacar que, el secreto de esta estrategia basada en el cobro de dividendos crecientes está en dos aspectos clave:

- La importancia del dividendo no está en el pago, si no en el filtro objetivo que podemos hacer al buscar empresas con un buen historial de dividendos crecientes.

- Psicológicamente, el cobro de dividendos ayuda a mucha gente a llevar mejor las caídas y no vender en el peor momento, porque son «algo que genera de rentas». De hecho, mucha gente no sólo lo lleva mejor, si no que además consiguen reinvertir más en esos momentos gracias al cobro de dividendos. El factor psicológico es determinante en nuestros resultados a largo plazo.

Siempre me posiciono en favor de la inversión indexada, pero no por ello estoy siendo menos coherente con el punto de vista que planteo. Siempre comento que una de las cosas más importantes es que encontremos un sistema que nos permita estar cómodos y tranquilos con nuestras inversiones. No existe un método perfecto para todo el mundo y debemos encontrar aquél que mejor se adapte a nosotros.

Objetivamente, entre invertir de forma indexada o hacer stock picking, la experiencia demuestra estadísticamente que, para la gran mayoría, los resultados serán mucho mejores si nos indexamos pero siempre que nos ciñamos al plan y no nos dejemos llevar por nuestras emociones. Si ese no es nuestro caso, quizá el stock picking te ayude a enfocarte en lo que de verdad importa, nos fijemos metas a largo plazo y dejemos de prestarle atención al precio al que cotiza una acción en un momento concreto.

Ya hemos hablado varias veces de que estrategias basadas en empresas de crecimiento del dividendo, como los aristócratas del dividendo y los Dividend Kings, empresas con 25 años o más años consecutivos incrementando dividendo (50 en el caso de los Dividend Kings) consiguen batir históricamente el rendimiento de los índices generales, pero… ¿Qué pasa con las que hay por debajo de los 25 años?

Contenido de la entrada

Empresas aptas para una estrategia de Dividend Growth Investing o DGI

Una vez abrimos el melón de las empresas con dividendos crecientes pero que no alcanzan la categoría de aristócratas (más de 25 años), hay un sin fin de clasificaciones con nombres particulares para denominar a estas empresas que, si bien son aptas para una estrategia de inversión por dividendos, no han demostrado todavía un compromiso absoluto con esta política de retribución a sus accionistas (o tan fuerte como las aristócratas).

La dificultad que entraña este grandísimo universo es que, según la web que consultes, te puedes encontrar que una misma empresa es una Dividend Champion, o un Dividend Challenger, o un Dividend Contender, etc. y que, si estás empezando, te pierdas con tanto nombre.

Al final, cómo las llamemos es lo de menos. Por mi parte, no les voy a poner ningún nombre, creo que no hace ningún bien al que esta empezando que utilicemos 100 nombres distintos para hablar de lo mismo y es más importante que todos entendamos a qué nos referimos:

¿En qué cosas es importante que nos fijemos cuando buscamos empresas de dividendos crecientes?

Lo primero de todo, voy a comentar algunas cosas que me parecen muy importantes para encontrar la calidad y las ventajas competitivas al buscar empresas aptas para DGI por debajo de 25 años de incrementos. En alguno de los puntos profundizaré un poco con conceptos técnicos, pero muy por encima, dado que en este blog me oriento a gente que está empezando en bolsa o quiere mejorar su conocimiento, me interesa más dejar clara la idea principal que ser técnicamente correcto.

Los puntos en los que centraría mi atención serían:

- Años consecutivos de incrementos. Obviamente, cuantos más años consecutivos mejor.

- Años sin recortes de dividendos (incrementos + congelaciones). También, cuantos más, mejor.

- Deuda de la compañía y especialmente si algún año ha tenido que tirar de endeudamiento para poder hacer frente a los dividendos. Dicho más técnicamente, habría que fijarse en el Pay-Out sobre el cashflow de la empresa (y no tanto sobre el EBITDA, que puede ajustarse con provisiones contables y otras estrategias para que no refleje fielmente la realidad del negocio).

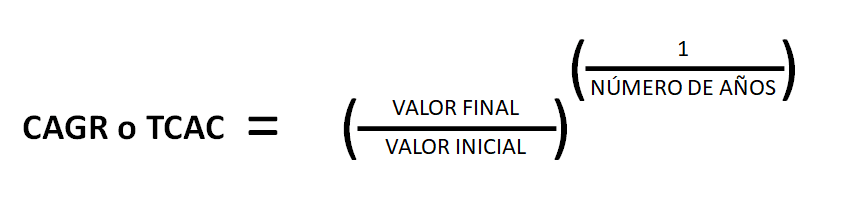

- Evolución de los ingresos de la compañía, sus beneficios y el dividendo. Aquí también nos interesa que todos sean crecientes en el tiempo. Cuanto más estén creciendo y más tiempo lleven haciéndolo de forma constante, mejor. Un buen truco para verlo simplificado en un número y poder comparar entre empresas es usar la tasa de crecimiento anual compuesta («TCAC» o, más común por sus siglas en inglés, «CAGR»):

Una vez comentado esto, creo que el mínimo que deberíamos fijarnos son 10 años de crecimientos de dividendos. Este criterio es el que utiliza por ejemplo S&P para crear sus índices de aristócratas fuera de USA, aunque creo lo correcto sería que intentáramos coger siempre 1 crisis completa. Desde 2009 a 2020 han pasado 11 años y es muy probable que muchísimas empresas que han incrementado regularmente dividendos año a año sin ningún problema vayan a recortarlos o suspenderlos en este año (como ha pasado por ejemplo con LVMH o Estée Lauder).

Cada crisis es distinta y afecta de manera distinta a cada compañía. Incluso hay un factor suerte como el momento en el que se produce la crisis (no es lo mismo que te pille con caja acumulada durante años a que se haya hecho alguna compra corporativa recientemente). En cualquier caso, siempre me fijaría un plazo que incluyera alguna (o algunas) crisis generalizadas y/o del sector correspondiente y descartaría todas aquellas que, aun habiendo repartido dividendos crecientes, lo han hecho en periodos sin dificultades.

Listados de empresas aptas para una inversión por DGI – Dividend Champions, Challengers y Contenders

Como siempre, los americanos van un paso por delante del resto del mundo en esto y tienen las que seguramente sean las fuentes más completas y fiables del histórico de compañías de dividendos crecientes. Principalmente tenemos las «CCC» (Champions, Contenders y Challengers) que fueron creadas por David Fish (fallecido en 2018) y ahora mantenidas por Justin Law. Podéis encontrar los listados históricos aquí.

Seguramente, la mejor web en la que podemos encontrar información sobre estas empresas es Dripinvesting.org, y más concretamente en esta sección hay una enorme cantidad de información de Dividend Contenders, Challengers y Champions de Europa, Canada, USA y UK. Aquí os dejo algunos de los links más relevantes:

- USA: Listado de empresas USA que, como comentábamos antes, fueron creadas por David Fish (fallecido en 2018) y ahora mantenidas por Justin Law. Incluye una pestaña con las últimas variaciones que se han producido en los dividendos, si ha habido recortes, subidas o congelaciones.

- CANADÁ: Listado de empresas canadienses elaborado y mantenido por Dividend Growth Investing & Retirement

- EUROPA Y ZONA EURO; Listado de empresas europeas elaborado y mantenido por Patrick Neuwirth y otro listado de la zona euro elaborado por Christophe Soulet con empresas con más de 5 años de incrementos.

- UK: listado de empresas de UK elaborado por Christophe Soulet.

Además, en la propia página de DripInvesting.org hay una sección de Herramientas útiles, de la que destaco especialmente este Screener de Dividend Champions elaborado por Peter Gormsen.

Algunos ejemplos de empresas destacables en estos listados

Para que veáis la calidad que se esconde en estas listas, os dejo algunas de las empresas que más me llaman la atención de los rankings de Dividend Champions, Contenders y Challengers:

- CBOE Holdings Inc. dueña de la bolsa de Chicago y el VIX entre otras muchas cosas, con 10 años de incrementos consecutivos de dividendos

- Enbridge Inc. (ENB) empresa canadiense de transporte de petróleo y gas por oleoductos y gaseoductos que ya comentamos en esta entrada cuando compramos Enbridge y que lleva 24 años de incrementos de dividendos.

- Moody’s Corp. (MCO) el gigante de servicios financieros y uno de los 3 actores en el oligopolio mundial de los ratings crediticios, que lleva 11 años de incrementos.

- Microsoft Corp. (MSFT), más que archiconocida empresa, creadora del Windows, la XBox, el Office, el cloud computing de Azure… con 18 años de incrementos consecutivos.

- Nike Inc. (NKE), el gigante de la industria textil y de calzado deportivo, con 18 años de incrementos consecutivos.

- Qualcomm Inc. (QCOM) superpotencia en la creación de microchips y 17 años consecutivos de incrementos.

- Starbucks Corp. (SBUX), franquicia más que conocida por todos y que ha llegado a ser un estándar de «oficina perfecta» en la época de las startups lanzadas en sus cafeterías, con 10 años consecutivos de incrementos y que llevo en la cartera desde hace varios años.

- Texas Instruments (TXN) que seguramente muchos conozcan por sus calculadoras, son una gran empresa de electrónica y semiconductores con 16 años consecutivos de incrementos.

- Visa Inc. (V), la empresa de medios de pago de la cual casi todos somos clientes habituales con las tarjetas bancarias y que lleva 12 años consecutivos de incrementos.

En un siguiente nivel, con menos de 10 años, tendríamos empresas como Apple, Disney, Paychex o Domino´s Pizza (con menos de 10 años consecutivos de incrementos pero si sumamos congelaciones este dato sería mucho mas positivo). En cualquier caso, creo que fuera de toda duda que hablamos de empresas de enorme calidad.

Conclusiones

Sin duda, estos listados abren mucho el universo de empresas aptas para una inversión de tipo DGI, pero a la vez hace muy complicado estar al tanto de lo que ocurra cualquiera de ellas. Quizá, una buena forma de estar al día, es con estas cuentas de Twitter que considero bastante útiles porque nos facilitan la vida para estar al tanto de los eventos que se producen con los dividendos:

- @Dividendhike: para estar al tanto de empresas que aumentan dividendos

- @DividendCut: misma idea pero sólo para recortes de dividendos.

- @DividendAristo: una mezcla de las dos anteriores únicamente para aristócratas del dividendo.

Las mejores alternativas indexadas que conozco están limitadas debido a la normativa MIFID II y MIFIR. Estas normativas de las que ya hablamos aquí, nacieron con la intención de proteger al inversor minorista de la «malvada banca», pero ha resultado ser una barrera de entrada para los competidores más eficientes (como Vanguard) al mercado europeo.

Entre las medidas a las que obliga, hay alguna como la de que cualquier fondo o ETF que quiera ofertarse a minoristas debe rellenar un formulario explicativo bastante detallado y escrito en cada uno de los idiomas de la Unión Europea y que se haga una calificación de la idoneidad del producto. Por cosas como esta, no podemos comprar el VIG o el VIGI, ni muchos ETFs de aristócratas del dividendo como el NOBL que utilizamos en nuestro reto para ver si somos capaces de batir a los índices con nuestra cartera activa.

Aunque existen trucos para poder comprarlos, haciendo uso de opciones sobre estos instrumentos, no deja de ser curioso que una normativa que intenta protegernos de productos «peligrosos» nos permita comprar uno de esos productos «prohibidos» haciendo uso de cosas mucho más complejas como las opciones. ¿Realmente es una normativa orientada a protegernos? claramente no, es una normativa orientada a crear una barrera de entrada para que aquí sigan funcionando los de siempre. Además, curiosamente esta normativa te permite escaparte si tienes un patrimonio muy elevado… ¡Qué sorpresa!

Mucho tenemos que cambiar en Europa, empezando por cómo manejan a nuestros políticos muchos Lobbys y la manipulación constante con visiones sesgadas de la realidad. No hay nada que proteja más al inversor minorista que darle pleno acceso a productos eficientes, y dejar que la competencia expulse del mercado a todos aquellos productos malos y caros que estamos acostumbrados a ver en cualquier oficina bancaria. Afortunadamente si nos dejan invertir a algunos otros productos potentes y baratos como el MSCI World.

Por último, comentaros que hay varios libros kindle de oferta en Amazon, de los cuales los 5 primeros los considero auténticos imprescindibles (3 ya los comenté al hablar sobre los libros recomendados sobre bolsa e inversión):

- El pequeño libro que aún vence al mercado de Joel Greenblatt a 3,32€

- El pequeño libro que genera riqueza de Pat Dorsey a 3,79€

- El inversor inteligente de Benjamin Graham a 3,53€

- Cómo invertir en fondos de inversión con sentido común: Nuevos imperativos para el inversor inteligente, de John Bogle a 3,79€

- Batiendo a Wall Street de Peter Lynch a 3,79€

- Los cuatro pilares de la inversión: Fundamentos para construir una cartera ganadora a 2,84€

- Invirtiendo en calidad: Claves para invertir a largo plazo en las mejores empresas de Lawrence A. Cunningham a 4,74€

Este último lo compré en la última oferta de hace 2 semanas y todavía no he podido ponerme con él, por lo que no puedo daros todavía mi opinión, pero espero poder acabarlo antes de que acabe la cuarentena.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si estas buscando recomendaciones de inversiones, consulta a tu asesor financiero.

Magnífico blog, no sé cómo no lo he encontrado antes.

Muchas gracias Luis! Encantado de que el contenido te sea de ayuda. Realmente el blog es bastante reciente (me lancé a escribir en noviembre) pero ya sabes que para lo que necesites, por aquí estamos 🙂