A lo largo de ya casi medio año, he hablado en varias entradas de cómo evitar algunos de nuestros sesgos al invertir por medio de la indexación, y, alguna que otra vez, he nombrado una cosa llamada «S&P500». Aunque intento que la base del contenido de este blog esté orientada a la gente que empieza en bolsa y explicar algunos conceptos básicos de la inversión, desde hace tiempo debo una explicación de qué es eso del S&P 500, qué significa y por qué es tan buena idea invertir parte de nuestra cartera en él.

Si estás pensando en empezar con esto de la bolsa y ya has visto nuestros consejos de inversión, aquí va otra recomendación: busca invertir de manera sencilla. ¿Qué quiero decir con esto? que hay activos de mucha calidad, diversificados y al alcance de todos que te van a permitir automatizar al máximo tus inversiones. Por regla general, el elegir las acciones o productos en los que inviertes (concepto también llamado stock picking) suele acabar perjudicando al inversor más que beneficiarle, pueden complicar mucho tus obligaciones fiscales y muy raramente se consigue batir al índice de referencia incluso siendo «profesional» (si no te lo crees, investiga a partir de esta noticia).

¿Qué podemos hacer entonces? La respuesta es sencilla, aunque como todo en economía y en la bolsa, nos gusta ponerle nombres raros para que suene mejor: tenemos que «indexarnos».

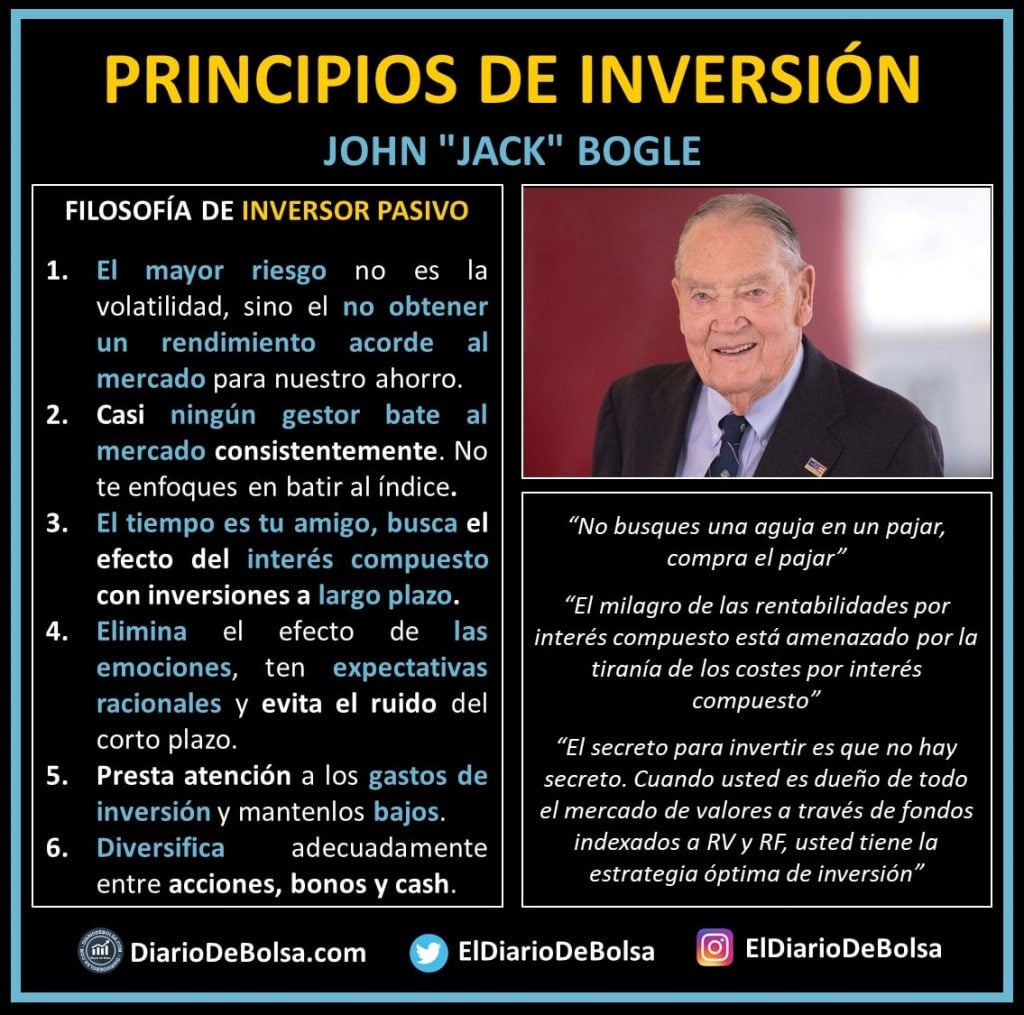

Indexarse no es más que comprar o invertir en todos los activos que componen un índice concreto (por ejemplo, podemos invertir en el Ibex35 o invertir en el MSCI World… hay miles) y en la proporción exacta del peso que tienen esos activos en el índice. Posiblemente te estés preguntando cómo puede hacer eso un pequeño ahorrador, pero hace varias décadas que un señor llamado John «Jack» Bogle solucionó este problema creando la llamada «gestión pasiva» (¿Qué es la gestión pasiva?).

Estos gestores crean fondos o ETFs (fondos cotizados que compras y vendes en el mercado como si fuera una acción) que no buscan elegir acciones baratas o las mejores según el momento, ellos replican el comportamiento de un índice. Esto facilita enormemente nuestra inversión ya que podemos automatizar del todo el proceso y olvidarnos de seguir el mercado, «keep it simple», al menos hasta que sepas qué tipo de inversor eres, qué tal gestionas los momentos de pánico y cuánto te gusta aprender de bolsa.

Hoy vamos a ponerle remedio a este vacío y vamos a hablar de lo que seguramente sea de las cosas más conocidas y seguidas a nivel mundial sobre la bolsa y la inversión: el S&P500. El objetivo principal de esta entrada es intentar contestar muchas cuestiones a cerca de qué es, qué empresas lo componen y cómo podemos invertir en el S&P500.

Contenido de la entrada

Qué significa S&P 500

S&P 500 es un acrónimo de Standard & Poor’s 500. ¿Qué es eso de Standard & Poor’s? pues no es más que el nombre de la empresa que está detrás del índice, S&P Dow Jones Indices, y el «500» viene de que es una representación de la evolución bursátil de las 500 empresas más grandes de EEUU (aunque con algunos matices).

Es decir, Standar & Poor’s es la dueña comercial de este «índice» cuyos orígenes se remontan a 1923. En ese año, la empresa Standard & Poor’s introdujo un índice compuesto por 233 compañías. No fue hasta 1957 cuando se amplió su tamaño hasta incluir a las 500 compañías más grandes de Estados Unidos.

Qué es el S&P500

El S&P 500 es un índice de la bolsa americana que, como comentábamos arriba, recoge las 500 empresas de mayor capitalización de Estados Unidos (aunque con matices). Para que nos hagamos una idea de lo que significan estas 500 empresas, en conjunto suponen aproximadamente el 80% de la capitalización total de las empresas de USA.

En Estados Unidos hay aproximadamente 3.500 empresas cotizadas, por lo que las 3.000 restantes suponen un 20% de la capitalización de EEUU.

¿Qué es un índice bursátil?

« Un índice bursátil es un indicador numérico compuesto por un número definido de valores que trata de reflejar las variaciones de valor o rentabilidades promedio de las acciones que lo componen »

Inicialmente, los índices nacieron como una forma de representar, en un único dato, la evolución de todo un mercado. Es decir, no se pensaron de partida como formas de inversión. Por ello, generalmente, las acciones que componen el índice tienen características comunes tales como pertenecer a una misma bolsa o pertenecer a una misma industria.

En el caso concreto del S&P 500, hablamos de un índice que intenta representar de forma simplificada el mercado americano

Para construir un índice hacen falta 3 cosas:

- Definir una cantidad de acciones a incluir en la cartera (el índice es una cartera).

- Unos criterios para la selección y reemplazo de los valores (como por ejemplo la capitalización bursátil y el volumen de negociación).

- Un criterio de ponderación (por ejemplo, valores equiponderados o por capitalización bursátil).

Multiplicando los valores por sus pesos en el índice, obtenemos un número que es el llamado «nivel» del índice. El criterio más habitual es que las empresas más «grandes», con mayor liquidez y volumen de negocio, representan mejor un mercado, ya que tienen un mayor peso en el mismo.

¿Cómo se determina la composición del S&P500?

El índice Standard & Poor’s 500 (SP500), se ha decidido que sean aproximadamente 500 empresas las que compongan el índice (el número puede ser algo mayor o menor temporalmente). Su ponderación es determinada por la capitalización de mercado de cada una de las empresas, pero la inclusión de una empresa u otra es algo que decide un Comité Técnico.

Aunque hemos dicho que en principio lo componen las 500 empresas de mayor capitalización bursátil de EEUU, esto no es totalmente cierto. Para considerar la incorporación de una nueva empresa al índice (sustituyendo a otra, para mantener el número de 500 empresas), el comité analiza el mérito de la empresa utilizando ocho criterios, aunque haciendo especial foco en su capitalización y liquidez:

- capitalización bursátil, que debe ser igual o mayor a 4.000 millones de USD.

- liquidez, con un mínimo negociado mensualmente de, por lo menos, 250.000 acciones en cada uno de los seis meses previos a la fecha de evaluación y el ratio del total anual negociado entre la capitalización bursátil debe ser mayor que 1.

- domicilio legal de la sociedad (no se permiten ADRs – ¿qué es un ADR?).

- su nivel de capital flotante o de libre circulación (es decir, excluyendo a los socios mayoritarios que no tienen intención alguna de vender la compañía).

- sector al que pertenece.

- viabilidad financiera.

- que sea negociada en el NYSE o el NASDAQ, vale cualquiera de las dos bolsas de valores.

- periodo de tiempo durante el cual ha cotizado en bolsa.

En resumen, lo que quiero decir es que, tras cualquier índice, también hay unos gestores “activos” que son los que definen qué empresas forman parte de la cartera, y el S&P 500 no es una excepción. El resultado es que no es un algoritmo automático que selecciona directamente las 500 mayores empresas por capitalización bursátil de EEUU, hay un comité que realmente se encarga de hacer una gestión activa de las componentes del índice.

Como curiosidad, comentar que al igual que Bolsas y Mercados Españoles es la dueña del Ibex 35 y, durante muchos años ha formado parte de este índice, S&P Global (ticker SPGI, que es la principal dueña de S&P Dow Jones Indices, la gestora del índice), también forma parte del S&P500.

¿Cómo se mantiene el S&P500?

Para mantener consistente el SP500 a lo largo del tiempo, es necesario que se hagan determinados ajustes en relación a decisiones que toman las empresas y que afectan la capitalización del mercado. Por ejemplo, un caso tan sencillo como un pago de dividendos, produce una variación en el valor de las acciones. A diferencia del Ibex 35, que como vimos en esta entrada sobre invertir en el Ibex 35 descuenta el pago de los dividendos de las empresas que componen el índice, en el S&P500 no ocurre lo mismo y se hace un ajuste para que el nivel del índice no se vea alterado por pagos de dividendos.

Además, como el objetivo del índice es que sea un indicador válido del mercado de valores de Estados Unidos, se revisada con cierta periodicidad la lista de empresas que lo componen, dando de baja algunas empresas para sustituirlas por otras nuevas que sean más representativas según sea apropiado.

A modo de resumen, estas son algunas de las decisiones o eventos corporativos que se pueden producir y si se realiza algún ajuste sobre el S&P500:

| Evento corporativo | Requiere de ajustes |

|---|---|

| División de acciones (por ejemplo, 2×1) | |

| Emisión de acciones | |

| Recompra de acciones | |

| Dividendos en efectivo o derechos de suscripción | |

| Cambio de la empresa | |

| Venta de parte de la empresa | |

| Fusiones |

¿Cuál es la rentabilidad histórica del S&P 500?

La rentabilidad media anual compuesta desde 1970 hasta 2019 es del 10,60% (incluidos los dividendos). Si descontamos los dividendos, la tasa de rendimiento (sin dividendos, o solo en el precio del índice en sí) baja al 7.37%. De este periodo, el año de mayor rentabilidad fue 1995, con un 37,58% de subida anual y el peor año se vivió durante la Crisis Subprime en el año 2008 cuando el índice generó una rentabilidad negativa del −37,00%.

Sin embargo, el rendimiento del índice en la última década, ha sido sencillamente espectacular, tanto que se sale de la estadística. Jared Kizer, Chief Investment Officer de Buckingham Wealth Partners publicó en noviembre de 2018 un artículo en el que analizaba, estadísticamente, la probabilidad que había de tener un periodo tan bueno como el comprendido desde marzo de 2009 a octubre de 2018.

El resultado del análisis, es que el rendimiento del S&P500 en ese periodo ha sido demasiado bueno para ser «estadísticamente posible» en base a los rendimientos y volatilidades mensuales del S&P500 desde el inicio de los tiempos. Después de realizar 100.000 simulaciones, los resultados mostraron que únicamente en el 0,57% de los casos, se obtenían rendimientos mejores al obtenido en ese periodo. Estos datos sugieren que será muy improbable (extremamente improbable) que se repitan estos rendimientos, ¿será un problema del modelo o realmente esta década ha sido una anomalía única?

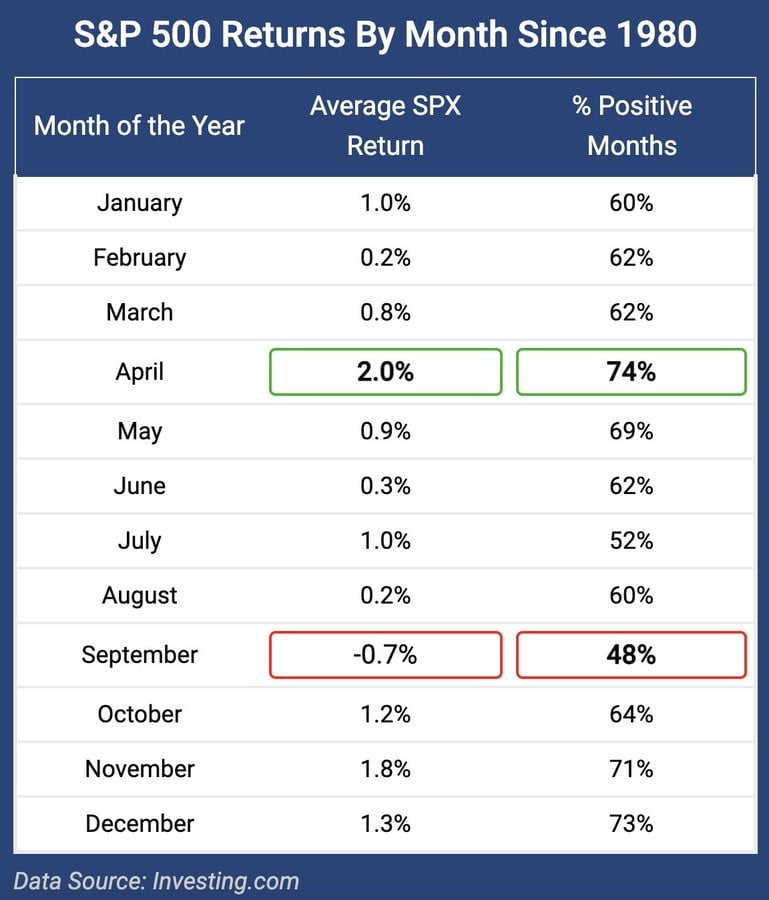

¿En qué mes hay más rentabilidad históricamente?

A modo de curiosidad, en la siguiente tabla se resume la rentabilidad media de cada mes, desde 1980 en el S&P500 y el número de meses que han sido positivos desde entonces. ¿Cuál es el mejor mes para estar invertido? ¿Cuál es el peor mes para estar invertido?

Curiosamente, la media histórica hace que el mejor mes haya sido abril, con una rentabilidad media del 2% y un 74% de probabilidades de acabar en positivo (sólo 1 de cada 4 meses de abril ha dado rentabilidades negativas).

Por contra, el peor mes es, históricamente, septiembre con una rentabilidad media del -0,7% y siendo negativos más de la mitad de las veces. ¿Será que nos sienta fatal la vuelta de las vacaciones?

¿Qué empresas componen el S&P500?

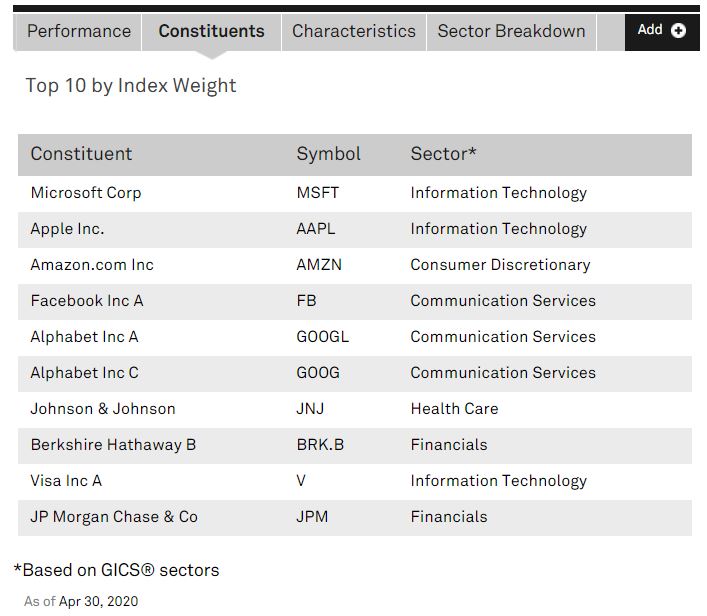

El listado completo de las empresas que componen el S&P 500 es publicado en la página oficial de S&P Dow Jones Indices pero sólo publica en su página web las 10 primeras posiciones:

Si os fijáis en este top 10, las posiciones que tomamos al entrar en el SP500 se parecen mucho a las que tendríamos de invertir en el MSCI World. El motivo es que el 60% del MSCI World está formado por empresas USA.

Para ver el resto de componentes, una buena referencia es este artículo de Wikipedia donde se actualiza periódicamente su composición.

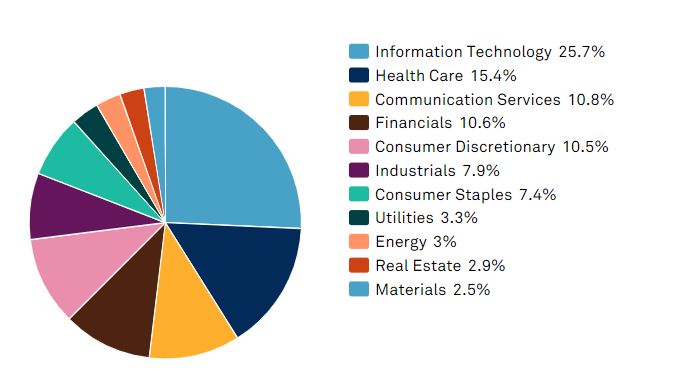

Lo que sí podemos consultar en la web de S&P Dow Jones Indices es la composición sectorial del índice, que actualmente reparte los pesos de la siguiente manera:

¿Para qué sirve el S&P 500?

Como comentábamos arriba, el S&P500 intenta ser una representación matemática de la evolución de la economía americana (o más bien de las expectativas sobre su evolución) pero, además es muy utilizado como benchmark (¿Qué es un benchmark?) o termómetro para medir el buen o mal desempeño de otros activos, índices o gestores al comparar la rentabilidad obtenida por el S&P500 contra esos otros productos en un periodo dado.

Además, por supuesto, también nos permite invertir sin tener que elegir las empresas en las que queremos invertir y todo ello con un bajísimo coste… pero ¿cómo podemos hacerlo?

¿Cómo invertir en el SP500?

Lo primero que tenemos que comentar es que. en función de lo que el fondo o ETF haga con los dividendos, existen dos categorías:

- Distribución: reparten periódicamente los dividendos que haya recibido de las empresas participadas. Al repartir el dividendo, el Estado retiene una parte (En España, entre el 19% y el 21%). Es decir, si el fondo nos reparte 100€, a nuestro bolsillo llegan 79€. Con esto, estamos perdiendo un 19%-21% de poder de inversión, ya que pasa a las arcas del Estado.

- Acumulación: el fondo o ETF reinvierte automáticamente los dividendos recibidos. De esta forma maximizamos el efecto de los intereses y el paso del tiempo, ya que, hasta que rescatemos nuestro dinero del fondo, el Estado no se quedará con ese 19%-21% y estará generando rendimientos adicionales para nuestro bolsillo.

Por eso, mi recomendación es buscar un fondo o ETF de acumulación y descartar los de distribución, al menos hasta que queramos obtener rentas periódicas de las que vivir y no reinvertirlas. Si quieres saber si te interesa más un ETF o un Fondo, te recomiendo que le eches un vistazo a este artículo sobre qué activos son más recomendables para empezar a invertir.

Por suerte, como el S&P 500 es uno de los índices más potentes del mundo, es muy fácil encontrar productos que nos permitan invertir en él. Aproximadamente hay 3,4 Billones de dólares (sí, billones, no «billions») invertidos al S&P500 a través de fondos o ETFs. Basta con que busques en tu broker S&P500 (o por su ticker SPX, INX o ^GSPC en función del broker o página) para que te aparezcan un montón de opciones, aunque yo te voy a comentar algunas ideas (que no tienen por qué ser las mejores).

Como invertir en el SP500 a través de un ETF

- Amundi ETF S&P 500 UCITS (ISIN LU1681048804): ETF de acumulación cotizado en Euros y con gastos de gestión corrientes del 0,15 %, que nos descontarían directamente del valor liquidativo del fondo. Este ETF está disponible en Clicktrade.

- iShares Core S&P 500 UCITS ETF (ISIN IE00B5BMR087): ETF de acumulación cotizado en dólares. Esta gestionado por Blackrock y tiene un TER (Total Expense Ratio) del 0,07% . Este ETF está disponible en Clicktrade y Degiro.

- Lyxor S&P500 UCITS ETF (ISIN LU1135865084): ETF también cotizado en euros con unos gastos de gestión corrientes de 0,15% y está disponible en Clicktrade.

- Vanguard S&P500 (IE00B3XXRP09, ticker VUSD): ETF cotizado en dólares con unos gastos de gestión corrientes del 0,07% y disponible en Degiro.

- SPDR S&P 500 ETF Trust (ISIN US78462F1030 y TICKER SPY): seguramente sea el ETF más importante de todos. Es el ETF con mayor dinero bajo gestión del mundo y el de mayores participaciones negociadas por día. El SPY cotiza en dólares amercanos o USD, tiene un TER del 0,09%. Hay que tener en cuenta que el SPY es un fondo de distribución, por lo que no reinvierte los dividendos y no obtenemos ventaja fiscal por este lado.

Como invertir en el SP500 a través de un Fondo Indexado

Las versiones disponibles en Renta 4 son las siguientes:

- Amundi Is Sp 500 Ae-C (ISIN LU0996179007): fondo de acumulación en euros con una inversión inicial de 100€ y con un TER del 0,30%.

- Amundi Is Sp 500 Ae-D (ISIN LU0996179189): fondo de distribución en euros con una inversión inicial de 200€ y un TER del 0,30%.

- Amundi Is Sp 500 Au-C (ISIN LU0996178884): fondo de acumulación en dólares con una inversión inicial de 200€ y un TER del 0,30%

Recientemente, MyInvestor (análisis y opinión de MyInvestor) ha sacado un fondo equiponderado que está indexado al S&P500 en el que cada posición pesa un 0,2% del total. Es el MyInvestor S&P 500 Equiponderado (un nombre muy original) con ISIN ES0165242001 y tiene una comisión de gestión del 0,3%.

Mi recomendación es empezar con fondos si se dispone de poco capital y se va a ir comprando periódicamente.

Aunque Renta4 te va a permitir invertir también con ETFs, los precios por operación son bastante elevados y nos cobrarán comisiones de mantenimiento, lo que no es nada recomendable si quieres invertir por ETFs.

Espero que haya quedado claro qué es el y cómo podemos invertir en el S&P 500 Index. Si tenéis alguna duda o comentario, como siempre, encantado de compartir opiniones.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.

Saludos excelente articulo, sin embargo tengo una duda. Soy venezolano y pienso invertir en etfs del sp 500 de usa en interqctive brokers , el problema es que solo hay de distribución. He leído que en américa es indiferente escoger entre de distribución u acumulación porque a los dividendos que se reinvierten igual se les cobra el impuesto, es esto cierto?( caso contrario que europa)

Hola Omar,

Es así, pero para solucionar ese problema se han creado los ETFs sintéticos. A diferencia de los ETFs de réplica física, donde lo que se hace es comprar directamente los componentes del S&P500 en la proporción correcta, en los ETFs sintéticos, lo que ocurre es que el fondo realmente no está invirtiendo en el S&P500 directamente, pero la rentabilidad que te dan a ti es exactamente esa. Replican el S&P500 usando tu dinero para otras cosas por así decirlo (técnicamente, es un swap aunque no se si esto te confundirá más que otra cosa).

Lo que ocurre con estos ETfs es que, como no hay un reparto real del dividendo, no hay paso por hacienda en los fondos de acumulación y el resultado es mucho mejor:

No sé si las tendrás disponibles, pero por probar no pierdes nada. Por ejemplo, tienes este de Blackrock: iShares S&P 500 Swap UCITS ETF (ISIN IE00BMTX1Y45 / LU0490618542), es un producto bastante novedoso y seguro que otras gestoras irán ofreciendo alternativas similares en poco tiempo.

Un saludo y suerte con la inversión!

Buenas tardes,

Enhorabuena por el artículo. Un par de dudas: Hay que invertir periódicamente (por ejemplo, mensualmente)? O se puede hacer una inversión pequeña esperando beneficios (ni tengo mucho dinero ni puedo hacer grandes dispendios) e iniciar desde ahí o hay que ir aportando cada vez?

¿Viendo la fiabilidad que ha dado durante muchos años y entendiendo que siempre hay riesgo en la inversión ¿Es seguro el SP500?

Muchas Gracias.