Muy a menudo me preguntan si es buen momento para empezar a invertir dinero en bolsa. La respuesta corta es un sí, siempre es un buen momento para empezar y, cuanto antes se haga, mejor. Recordad que nadie sabe con certeza qué va a pasar en la bolsa. Os aseguro que si alguien lo supiera, ya sería millonario hace tiempo y no andaría haciendo videos en Youtube o dando cursos para traders por 1.000€. Ahora bien, el valor está en la respuesta larga que vamos a intentar desarrollar en esta entrada.

En el mundo de los negocios, nada nos asegura el éxito a largo plazo. incluso aunque tengamos la mejor idea y el mejor plan. A medida que aumenta la competencia o que la competencia lo hace mejor, nos van a comer terreno si no nos reinventamos. Nada nos asegura que nuestro negocio vaya a funcionar. De hecho, la probabilidad de fracasar es extremadamente elevada: 9 de cada 10 negocios no superan los 3 primeros años de vida.

¿Existe algún negocio en el que, siguiendo unos sencillos pasos objetivos y válidos para todo el mundo, sea experta o no en el tema, se gane dinero con poco esfuerzo y con una altísima probabilidad de éxito en el largo plazo? Francamente, creo que podemos contestar con un rotundo NO. Ahora bien, sí hay un medio donde esto es posible…. La bolsa.

Cualquier persona puede ganar dinero en bolsa a largo plazo, sin necesidad de tener grandes conocimientos técnicos y sin grandes esfuerzos. Sí, absolutamente cualquier persona, siempre y cuando nos ciñamos a un plan y se sigan algunas reglas básicas.

Invertir dinero en bolsa a largo plazo es sencillo, muy sencillo… sobre el papel. Como le decía Morfeo a Neo en Matrix, no es lo mismo conocer el camino que andar el camino:

La vida tiene imprevistos y la bolsa altibajos, existen las crisis, puedes perder tu empleo, etc… ¿Cómo podemos hacer frente a todo esto? ¿Qué necesitamos para poder empezar a invertir? Quizá has llegado a esta entrada buscando un camino rápido, arriesgado y divertido (que muy probablemente te iba a ocasionar dolores de cabeza que no te imaginas) por querer invertir únicamente en base al «market Timing», pero te voy a contar uno mucho más real, sencillo y plausible, aunque lento y aburrido.

Contenido de la entrada

Invertir bajo un plan financiero

Si estáis buscando una fórmula mágica de 3 líneas que sirva para absolutamente todo el mundo, ya os adelanto que no existe. Ahora bien, existe una industria enorme creada en torno a la idea del éxito en el mundo de la inversión encontrando la mejor: si analizamos detalladamente las empresas, o tenemos buenos contactos, seremos capaces de identificar el siguiente pelotazo, la siguiente Amazon, Netflix o Google. Sin embargo, la realidad y la estadística son bastante claras en este aspecto: La inmensa mayoría de notros no vamos a comprar la siguiente Google, y si lo intentamos, lo más probable es que perdamos dinero.

Ahora bien, si hay otros sistemas que nos van a permitir tener la estadística a nuestro favor, sólo necesitamos crear un plan adaptado a nuestra realidad. Para poder hacerlo, tenemos que hacer un pequeño esfuerzo para identificar lo que realmente es importante para nosotros. Esta tarea no es sencilla, pero hay una serie de pasos que nos ayudarán a completarla:

Paso 1: ¿Por qué es importante el dinero para nosotros?

Cada persona tiene unas motivaciones distintas en la vida, hay gente que sueña con viajar a todas partes o con comer en los mejores restaurantes del mundo, otros sueñan con asegurar un futuro para su familia y hay quien desea alcanzar la independencia financiera y conseguir dejar de trabajar a una edad temprana.

Cuando profundicemos en estas necesidades vitales, podemos empezar a valorar qué necesitamos para poder hacer realidad nuestros planes. Aquí viene la primera parte difícil: Nuestro tiempo es limitado. Desgraciadamente no vivimos eternamente (qué fácil sería entonces disfrutar de toda la fuerza del interés compuesto) y es muy probable que no tengamos tiempo y/o dinero suficiente (realmente intercambiamos una cosa por la otra) para poder hacer todos nuestros planes y sueños.

Lo que buscamos es conseguir una idea más o menos específica de lo que es realmente importante para nosotros y en donde queremos enfocar nuestros esfuerzos. Lo que nos ayudará a identificar qué queremos conseguir a medio y largo plazo, pero no es una planificación de un proyecto, aquí no hay fechas exactas que cumplir. Deberemos ser capaces de adaptar nuestros planes y revisar nuestro plan financiero a medida que la vida sucede.

Quiero remarcar que no se trata de hacer las cosas perfectas, es únicamente intentar hacer menos cosas mal. Siempre podemos perder el trabajo, que nos salga mal alguna pequeña inversión en la que asumimos demasiados riesgos, puede que pensaras tener un hijo y tuviste gemelos… o incluso ganar la lotería y poder cumplir muchos más sueños de los previstos… ¡Así es la vida! Los imprevistos siempre están ahí y siempre estarán, por lo que nuestro plan financiero debe ser consciente de que estos imprevistos existen y prepararnos para cuando aparezcan los «malos imprevistos». Esto nos va a ahorrar un montón de preocupaciones y tiempo.

Paso 2: ¿Dónde queremos llegar?

Llegados a este punto, debemos tener ya clara la idea de que debemos aceptar la incertidumbre. La vida no sigue una línea recta ni tiene fechas fijas. La idea no es crearnos una falsa sensación de seguridad y un calendario preciso y exacto. Esto sólo nos va a llevar a generarnos frustración por no ser adivinos (¿no es ridículo?), en lugar de ayudarnos a mantenernos en el camino correcto. Los planes cambian, las cosas inesperadas suceden. Es mejor y más importante tener unas nociones básicas (un par de objetivos claros a corto, medio y largo plazo) que tener un plan detallado.

Podríamos verlo algo así como planificar un viaje a Nueva York de 15 días (nuestro objetivo vital que hemos encontrado en el punto 1) y ahora llega el momento de aterrizarlo un poco. En un extremo tenemos a la gente que no planifica nada, llega allí y va improvisando qué hacer en cada momento. En el otro, tenemos a la gente que va con agendas detalladas sobre lo que tiene que hacer cada instante y de qué tiempos dispone para hacer cada cosa, si algo falla, la planificación se va al traste.

La virtud está en el punto intermedio: queremos ver Wall Street y la Estatua de la Libertad, comer en Quality Meats, subir al Empire State, pasear por Central Park y escuchar jazz en el Fat Cat mientras nos comemos una pizza. Sólo necesitamos algunas ideas básicas u objetivos de lo que queremos, pero manteniendo la libertad para adaptarnos a la realidad de que un día llueva o se estropee el metro.

Una vez sabemos esto, es más fácil identificar cuánto dinero necesitamos (la cena, la entrada a los sitios, el vuelo, etc.). Algunas de las metas que podemos identificar podrían ser:

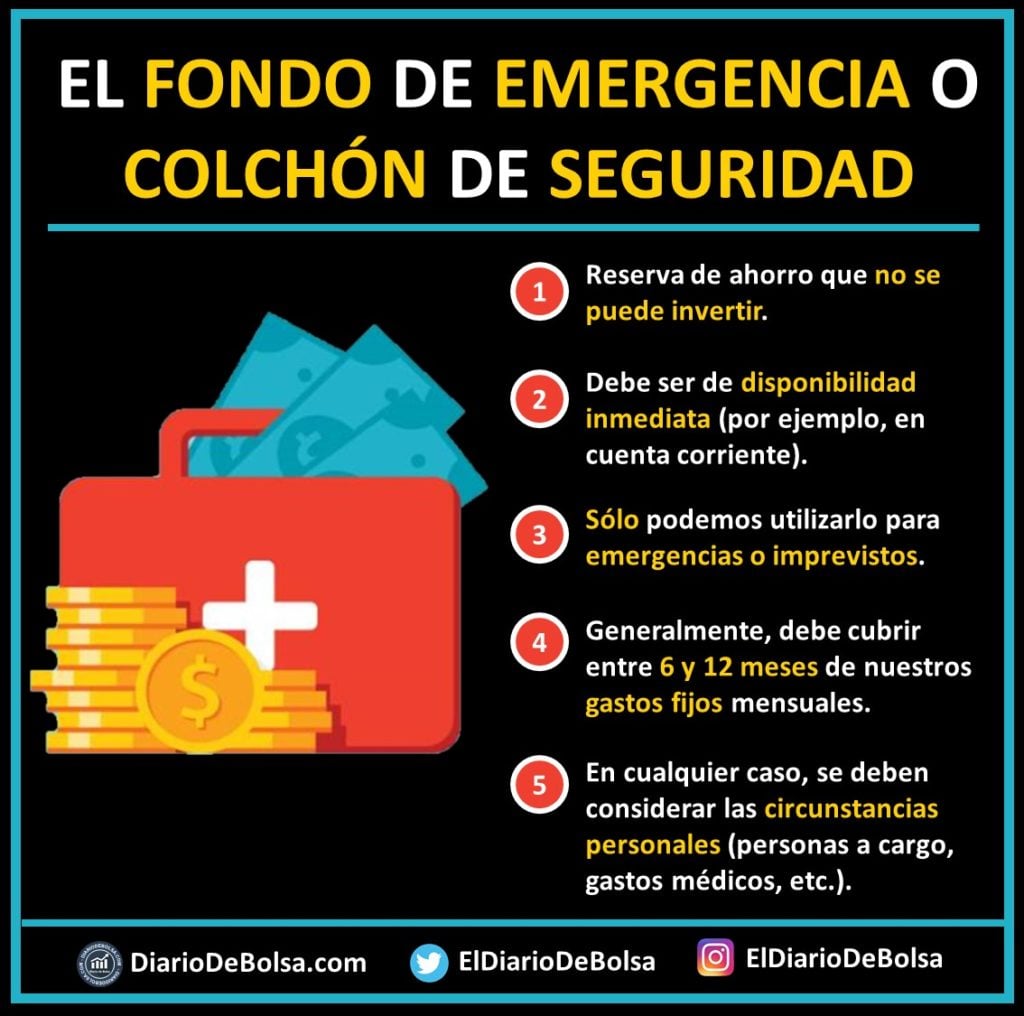

- Tener un fondo de emergencia para cubrir 3 o 6 meses de gastos

- Cambiar de coche dentro de 5 años

- Retirnarnos a los 55 años

- Pagar la hipoteca en 20 años

- Irnos de vacaciones a Bali el próximo verano

La mayoría son fáciles de determinar. Por ejemplo, casi todo el mundo se siente seguro con un fondo de emergencia que cubra unos 6 meses de sus gastos obligatorios. Ahora bien, puede haber personas que estén cómodas con 3 (como un funcionario) y otros que necesite un par de años (por ejemplo un emprendedor).

Por eso no existe un plan perfecto para todo el mundo. Lo que necesitamos saber es:

- Cuáles son nuestros objetivos

- Cuándo queremos hacerlos

- Cuánto necesitamos para hacerlos

No nos obsesionemos con las metas

Una vez tenemos estos puntos claros, es importante repasar cómo se alinean estos deseos con nuestros objetivos a largo plazo. ¿Necesitamos un coche nuevo para cumplirlos? ¿Estamos dispuestos a invertir tanto tiempo y esfuerzo para obtener el dinero necesario para pagarlo? o podemos utilizar los recursos para algo mejor. Esto nos ayudará a descartar todas aquellas cosas que nos alejan de nuestros objetivos principales. Es posible que descubramos que no estamos dispuestos a realizar los sacrificios que suponen alcanzar alguno de nuestros objetivos.

La planificación financiera consiste en tomar decisiones correctas, pero, a veces, las decisiones correctas pueden ocasionar algunos resultados malos. Es parte del proceso. Cuando invertimos aceptamos «apostar» a muchas mesas con lo que, al juntar la foto global, el resultado sea positivo, pero habrá pasos donde nos cueste sacrificarnos o que haya alguna operación en la que perdamos dinero.

La idea no es fijarnos unas expectativas, es únicamente tener unas metas. La vida siempre puede cambiar y que no se cumplan las expectativas pero las metas siempre pueden estar ahí. Lo importante es centrarse en lo que controlamos, dejar de preocuparnos por lo que no controlamos y poder estar tranquilos si seguimos el plan establecido para alcanzar nuestras metas.

Siempre habrá alguien que gane más, invierta mejor, tenga mas suerte… No importa. Lo importante es saber tomar las decisiones correctas aunque los resultados sean más o menos inciertos.

Paso 3: ¿En qué situación estamos?

Hay mucha gente que vive de forma totalmente inconsciente respecto a su situación financiera. No saben cuánto dinero deben (tarjetas de crédito, préstamos, facturas por pagar) ni son realmente conscientes de cuánto capital disponen (ahorros, la casa, el coche, etc.). Este punto realmente no requiere un gran trabajo, pero si puede suponer un reto. Tenemos que enfrentarnos a descubrir cómo hemos tratado nuestro dinero en el pasado y si el trato le que estamos dando está alineado con nuestros objetivos del paso 1.

Spoiler: a más de uno le va a sorprender descubrir lo alejados que están sus objetivos y sueños del uso real que le da al dinero.

Pero no sólo debemos fijarnos en el uso que le damos a nuestro dinero, también debemos fijarnos en qué estamos gastando nuestro tiempo y cuánta energía hemos dedicado. Revisar a qué nos hemos dedicado en los últimos meses y echarle un vistazo a nuestros gastos del banco nos pueden ayudar a realizar esta tarea. Es importante hacerlo desde una perspectiva objetiva y analítica. Es posible que haya cosas que nos duela ver, pero para eso estamos haciendo este esfuerzo, descubrir errores y poder corregirlos. Lo importante es aprender del pasado y no martirizarnos por él («si no hubiera comprado Bitcoins en 2017…», «si no hubiera comprado ese coche…») y poder enfocarnos en lo que podemos controlar, que es lo que haremos de ahora en adelante.

¿Qué tenemos y qué debemos?

Tener una idea clara de en qué situación nos encontramos hace necesario que echemos un vistazo a nuestros bienes y nuestras deudas.

Por un lado debemos revisar nuestras cuentas corrientes, nuestros ahorros e inversiones (como la bolsa o el valor de nuestra casa), etc. No es importante ser muy exacto, podemos poner cifras aproximadas redondeando hacia abajo.

Por el otro, el de las deudas, que requiere mucha más exactitud, debemos echar un vistazo a nuestra tarjeta de crédito, préstamos del coche, hipotecas, etc. En esto es importante saber exactamente dónde nos encontramos. Olvidar pagar una cuota puede suponernos problemas mucho más grandes que olvidar que tenemos 1.000€ invertidos en Telefónicas.

Paso 4: Tomando control de nuestros ingresos y gastos

Ya sabemos qué nos mueve, dónde queremos llegar y dónde estamos. ¿Cómo empezamos a andar el camino para unir los puntos? Si quieres tomar el control de tu situación financiera, es necesario que seas consciente de las compras innecesarias que realizamos y de los gastos tontos que tenemos en el día a día.

El revisar nuestras cuentas del banco seguramente nos haya hecho ser conscientes de un montón de gastos que hemos tenido en el pasado y que no tenían mucho sentido para alcanzar nuestras metas. El Iphone 6 que compraste por 800€ hace 6 años ¿dónde anda? o todas las cosas que compraste en las rebajas del año pasado. Seguramente cuando las compraste tenías una buena historia detrás y eras capaz de justificar la compra, pero ahora, que eres consciente de tus objetivos, ¿esos gastos tenían sentido?

La mejor forma para empezar a tomar consciencia de todos los gastos (pequeños y grandes) que realizamos en el día a día y evitar caer en trampas es empezar a prestar mas atención. Antes de contarte cómo, hay que saber que esto es parecido al gimnasio: puedes marcarte unos objetivos realistas y seguir una rutina de ejercicios básicos y una buena dieta para obtener buenos resultados a largo plazo o simplemente hacer trampas y seguir la dieta de la alcachofa para volver a estar en el mismo punto al cabo de unos meses. Queremos ascender subiendo escaleras y afianzando cada paso, no dar un salto vertical para volver rápidamente al sitio en el que estábamos pero habiendo hecho un esfuerzo para no cambiar absolutamente nada.

¿Quieres ser consciente de las tonterías en las que tiramos el dinero en el día a día? Pues entonces debes empezar por tener un presupuesto… Sí, se que es un coñazo, lo es para todo el mundo, pero en los primeros pasos del proceso es una gran ayuda. Fijarte unos objetivos e ir apuntando nuestros gastos en el día a día (desde la Coca-cola en la máquina de la oficina al billete de metro o la factura de la luz), y repasar nuestro comportamiento a final de mes respecto a nuestra meta marcada, con tranquilidad y una vez nos hemos olvidado del sentimiento impulsivo, te va a permitir ver qué gastos se alinean con nuestros objetivos y cuáles nos alejan.

Lo que vamos a encontrarnos seguramente sean un montón de gastos que realmente no valoramos nada en el largo plazo y no cambian nada sustancial en el corto plazo. Esos son los gastos a recortar.

¿Qué consideramos para el presupuesto?

Lo primero son las deudas, como los alquileres o el pago de la hipoteca, el préstamo del coche, o los gastos necesarios del mes como agua, luz, teléfono, gastos de la compra (aunque seguramente aquí también sea de esas cosas donde descubras cosas que te alejan de tus objetivos), etc.

Normalmente, con que hagamos este ejercicio durante 2 o 3 meses, conseguiremos ser totalmente conscientes de nuestra relación con el dinero y que desarrollemos un sistema de control automático y mas consciente sobre nuestros gastos.

Paso 5: ahorra tanto como razonablemente puedas

Una vez tenemos fijado nuestro presupuesto de gastos, es importante saber que hay una cosa por encima de esos gastos: El Ahorro.

Tenemos que determinar una cantidad fija, para empezar a coger el hábito de ahorrar mes a mes. ¿Cuánto? la única respuesta buena es tanto como razonablemente podamos. Puede que sean 50€ o puede que sean 500€, da igual, lo importante es que sea algo que nos permita ser constantes. Ya iremos mejorando esa cifra, pero es importante darse cuenta de que lo prioritario, por encima de nuestros gastos, está el ahorro. Al fin y al cabo, es lo que nos va a permitir alcanzar nuestros objetivos a largo plazo:

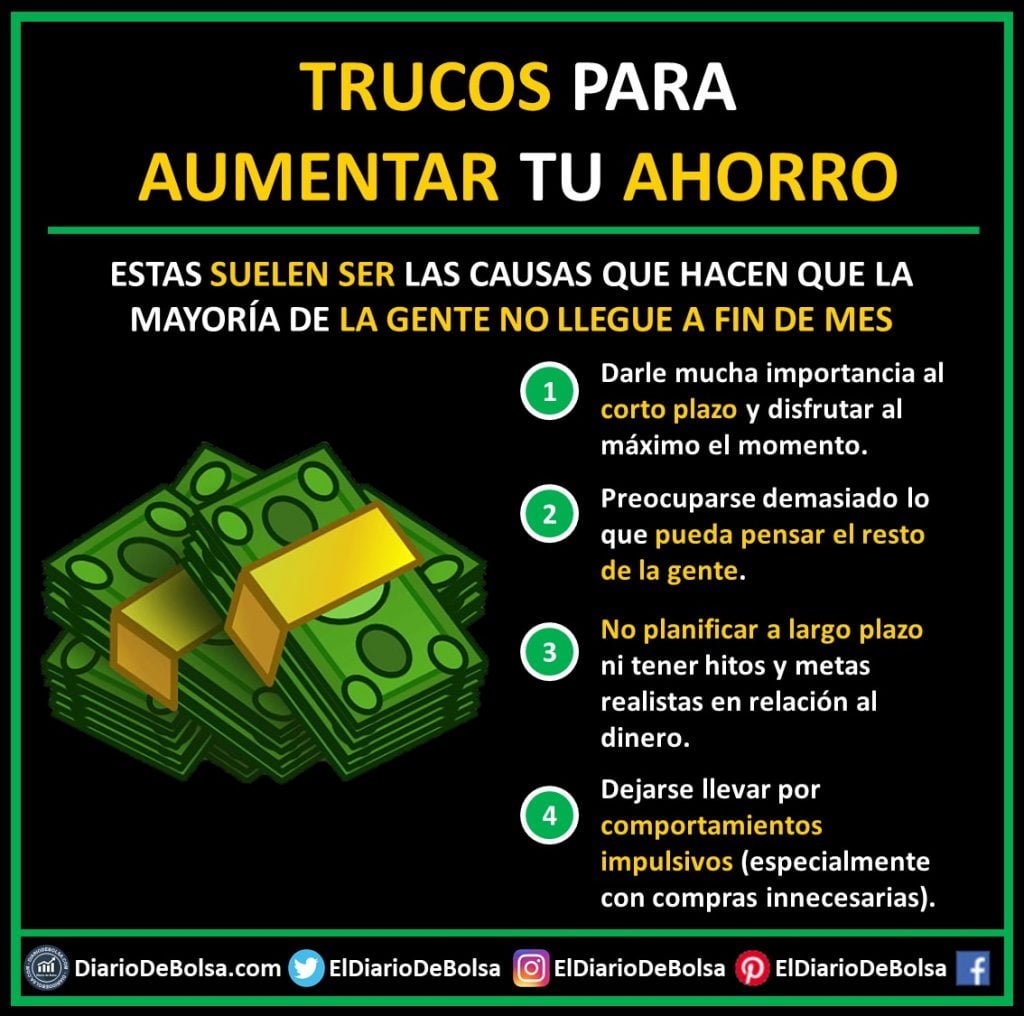

Lo realmente complicado es que vamos a tener que enfrentarnos a nuestra necesidad de satisfacer los deseos de placeres inmediatos para darle preferencia a nuestros objetivos a largo plazo. ¿Recordáis en el cole no querer estudiar y querer salir a jugar al fútbol toda la tarde? Pues es lo mismo, el conflicto sólo se ha disfrazado:

Un buen truco para poder lidiar con todas las compras compulsivas, sobretodo ahora que tenemos cosas como Amazon y su compra instantánea, es forzarnos a dejarlas en el carrito de la compra un par de días. Si a la semana volvemos a entrar y seguimos queriendo comprarlo, puede ser un buen primer filtro.

Uno de los secretos es conseguir eliminar esa necesidad de satisfacer nuestros deseos en el corto plazo y centrarnos más en lo que es importante para nuestros objetivos y valores en el largo plazo.

Algunos trucos que podemos aplicar para mejorar nuestro ahorro serían:

- Ser más conscientes de en qué gastamos nuestro dinero

- Ahorrar todos esos ingresos extras que de vez en cuando nos aparecen en la vida (una herencia, una devolución de impuestos, regalos, etc.)

- Automatizar nuestro ahorro mensual traspasándolo a una cuenta de ahorro o inversión

- Fijarnos algunos objetivos de ahorro en el corto plazo, como por ejemplo cenar menos veces fuera de casa.

Cosas como comprar en el Black Friday o el Prime Day pueden tener sentido, si están dentro de esos gastos planificados y nuestro presupuesto.

Ahora bien, ¿qué hacemos con ese dinero que ahorramos?

Paso 6: Invierte, pero… ¿Cuándo es buen momento para invertir en bolsa?

Como ya he comentado en otras entradas, muchas veces tengo conversaciones con muchos amigos sobre inversión. La pregunta más típica es si creo que una acción en concreto es buena inversión y si deberían invertir o no. Todos deseamos acertar con la siguiente Tesla, Netflix, Amazon o Google, pero la gracia del juego está en que eso nos de igual. Lo vuelvo a recordar, la clave no está en tomar la mejor decisión, la clave está en evitar las malas decisiones.

Dentro de estas inversiones, cosas como tener un seguro de vida pueden tener sentido o no (depende de si hay gente que dependa de nuestros ingresos para poder vivir en el caso de que pase lo peor). Comprar una casa puede no ser la mejor decisión financiera, pero en función de los valores que nos planteamos en el paso 1 puede que para nosotros sea un objetivo vital por aportar una gran estabilidad. Lo importante es que mantengamos el foco de si la casa se ajusta o no a nuestras posibilidades y al resto de nuestros objetivos.

También puede tener más sentido que empecemos enfocándonos en reducir nuestras deudas antes que en invertir el ahorro. Normalmente siempre sabemos lo que nos cobran por un préstamo y, cuando es suficientemente elevado, es más eficiente que reduzcamos ese coste seguro a que invirtamos en bolsa (que, en media, nos podrá reportar a largo plazo una rentabilidad cercana al 8%).

Ahora bien, si nuestra situación nos permite enfocarnos en invertir, lo principal es que empecemos por diferenciar entre «especular» e «invertir». Realmente todos somos especuladores, todos buscamos obtener beneficio de la subida del precio de algo, pero cuando hablo de esos dos términos lo que busco es diferenciar los plazos a los que se espera obtener resultados. El especulador está pendiente de las noticias, entra en Rankia, Investing, Expansión y El Economista. El inversor a largo plazo no se preocupa del «porno financiero», tiene un plan y lo sigue, hace sus aportaciones periódicas y no se preocupa de lo que haga el mercado. Se ciñe al plan.

Este es el punto complicado que hace que la inversión parezca «no ser apta» para todo el mundo. Casi toda la gente no diferencia entre «invertir» y «especular» y caen en la trampa de comprar en máximos y vender en mínimos.

Por eso debemos fijarnos un sistema que, en función del plazo que tengamos para empezar a necesitar los recursos, puede ser más agresivo y arriesgado (100% invertido en renta variable, un ejemplo sería invertir en el MSCI World o invertir en el S&P 500) o menos agresivo (por ejemplo a través de una cartera permanente si nos preocupa más el conservar el valor de lo que hemos conseguido). Es decir, invertir tiene que ser algo que se adapte a nuestros objetivos y por eso no se puede utilizar una fórmula mágica para todo el mundo (¿por qué no debes invertir como un forocochero?). Lo importante es que:

- Diversifiquemos nuestras inversiones

- Mantengamos los costes de gestión bajos (para entenderlo, quizá te pueda ayudar el saber la diferencia entre la gestión activa y la gestión pasiva y por qué es tan interesante la gestión pasiva)

- Hay una correlación entre riesgo y rentabilidad, no lo olvides cuando veas altas rentabilidades, es importante no caer en grandes trampas que nos puedan ocasionar destrozos importantes a nuestros planes de largo plazo. Puede tener sentido asumir más riesgo, pero controlado y con una pequeña parte de nuestra cartera, lo que nos lleva de nuevo al punto 1.

La mayoría de la gente que empieza a invertir no es consciente de todo el estudio previo que debería haber detrás de una buena planificación financiera. Esto hace que la mayoría de los inversores particulares lo hagamos especialmente mal con nuestras decisiones y sea mejor que, una vez que empezamos, tengamos la suerte de perder la contraseña de nuestro broker.

Las crisis ocurren, eso es algo que tenemos que tener siempre en mente cuando invertimos. Es cuestión de tiempo que tarde o temprano llegue una, y nuestra cartera y nuestra posición financiera debe estar preparada para ello, pero más todavía nuestra cabeza para aceptar que es normal que ocurra y que debemos seguir el plan, por mucho que parezca que el mundo se acaba.

El problema es que nuestra aceptación del riesgo tiende a crecer cuando suben los precios (que es cuando aumenta el riesgo) y a reducirse enormemente en la caída de los precios (cuando estamos cerca de mínimos y seguramente sea cuando menor riesgo real existe para nuestra inversión). Todos estamos preparados para poder invertir de forma correcta, pero, a la vez, nuestro verdadero enemigo somos nosotros mismos.

Si somos capaces de controlar nuestras emociones y enfocarnos en el largo plazo, siguiendo un plan fijo pase lo que pase, tendremos toda la estadística a nuestro favor. Si no, buscar el apoyo de un asesor financiero independiente puede tener mucho sentido y suponer la gran diferencia entre el éxito y el fracaso. Al final, lo que hay que tener siempre en la cabeza, es que la historia nos deja claro que la inversión a largo plazo es caballo ganador.

Si has llegado hasta aquí y sigues interesado en aprender más de bolsa e inversión, quizá te interese esta guía para empezar a invertir con algunos de los artículos donde detallamos más a fondo todo lo que engloba una buena estrategia.

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.