Hace pocas semanas celebrábamos los 6 meses desde que arranqué el blog realizando un concurso en la cuenta de twitter el que regalamos 3 copias de Un paso por delante de Wall Street de Peter Lynch a cambio de que me contarais cuál había sido vuestra mayor cagada invirtiendo. ¿Qué quería? poder aprender de nuestros errores, de los propios y de los ajenos, y descubrir que, aunque podamos ser una anomalía estadística, lo más probable es que acabemos pareciéndonos mucho más de lo que queremos a nuestro vecino… pero creo que os debo mi propia historia, la de la que considero mi GRAN CAGADA como inversor. con mayúsculas, porque en mi caso no hay excusa alguna…

Contenido de la entrada

¿Cuál ha sido mi mayor error como inversor?

Como alguno ya sabrá, desde muy pequeño tuve la oportunidad de conocer cómo funcionaba la bolsa, conocer distintos productos y vivir muchos momentos de euforia y crisis… Creo que mis primeras acciones (de Argentaria) las tuve con menos de 10 años, todo un sueño para el inversor de largo plazo. Siempre me ha encantado la bolsa y por ello estudié temas relacionados con la inversión y la dirección financiera, me formé en valoración de productos financieros (cross currency swaps, opciones exóticas, CDS, IRS, etc.) y hasta por el camino hice un master de riesgos (que después de leer el Cisne Negro de Taleb, mejor habría hecho en gastarme el dinero en copas).

Mi vida profesional empezó muy bien, recien salido de la facultad y en plena crisis subprime, pocas semanas antes de la quiebra de Lehman Brothers en 2008 yo tuve la suerte de encontrar un trabajo en una consultora financiera donde tenía un buen sueldo y que me permitió viajar al extranjero (aumentando los ingresos por las dietas). Sin embargo, aunque tenía un buen sueldo (cobraba entonces más que hoy, 12 años después), era un completo esclavo del trabajo. Por aquel entonces mis sueños eran comprarme un descapotable, tener una casa y me imaginaba la vida de otra forma, totalmente alejada de la obsesión de la independencia financiera.

Aunque al inicio de la crisis empecé a invertir regularmente, en algún momento mi cabeza pasó a dejar la bolsa en un segundo plano. En lugar de enfocarme en lo que importaba a largo plazo, me enfoqué en respirar, en sobrevivir a un día a día que me comía mentalmente. Así fue como desaproveché seguramente la que haya sido la mejor oportunidad de inversión de mi vida (y creo que la de todos los de mi generación).

No contento con salirme del todo de la bolsa, acabé metiéndome en la compra de un piso, a través de una cooperativa en 2009… A día de hoy el piso no existe, así que no creo que haga falta que os diga qué paso con la cooperativa, aunque afortunadamente recuperé el dinero años después con algo de interés. Fue entonces, hacia 2013, donde después de 5 años apartado de la bolsa, empecé a reconectar con mi yo inversor, invertir de forma sistemática, ahorrando todo lo que podía y aportando, mes tras mes, mi granito de arena en mi cartera de inversión.

Aunque en el camino he aprendido del error, tengo que decir que cuando era el mejor momento para invertir, cuando tenía la información correcta y el conocimiento adecuado, dejé pasar esa oportunidad. Desde entonces, casi a diario, cuando miro gráficos de largo plazo, es cuando te das cuenta de la enorme trascendencia que tienen estas pequeñas decisiones.

Dejarse comer por el día a día es siempre una mala decisión. Muchas veces es más importante pararse a pensar, analizar con perspectiva y recordar dónde está el sitio donde queremos llegar y cuál es el camino más adecuado para conseguirlo. Esa seguramente haya sido mi gran error y la lección que más me ha marcado en mi vida como inversor y que, espero, no vuelva a cometer nunca.

Ahora bien, ¿por qué decidí regalar ese libro? el motivo es que me marcó mucho cuando empecé a invertir y que, aunque a día de hoy esté mucho más orientado a la inversión pasiva o indexada, me ayudó mucho a mirar más allá a la hora de invertir. Dejar de buscar «chiringuitos» y fijarme en los productos que consumo y sobre los que estoy contento como usuario. Así fue como compré empresas como Google, Coca-cola o Netflix y que, a pesar de que pudieran caer en algún momento, como creía en ellas como consumidor me ayudó a mantenerlas en el largo plazo.

Mi idea es que este tipo de sorteos se conviertan en una rutina a partir de ahora, siempre y cuando el blog me lo permita, pero quizá alguno se haya dado cuenta de que en este blog no hay ningún banner, así que… ¿de dónde sale el dinero para hacer los sorteos?

Desde que empecé con este proyecto, intento avisar de todas las ofertas que veo en los BUENOS libros de inversión en Amazon. Al principio era algo que hacía sin llevarme absolutamente nada, siempre recomendado libros que creo que aportan valor a cualquiera que esté empezando. Bajo esta idea, descubrí el programa de Amazon afiliados y hace un par de meses decidí apuntarme. La idea es sencilla, creo que es algo que aporta mucho valor a cualquiera que esté interesado por lo que intento avisar tanto por las cuentas de las redes sociales de Instagram y twitter como por el blog, aunque sólo estas dos últimas me permiten introducir enlaces de referidos.

Si Amazon sigue sacando buenas ofertas de vez en cuando, mi idea es hacer un sorteo semestral y regalar algunos de los libros que recomiendo para empezar en el mundo de la Bolsa y la Inversión. No tengo en mente ganar dinero con este blog ya que es algo que he iniciado por pasión por lo que quiero reinvertir lo poco que genere

Volviendo al tema importante, hemos cambiado de mes, superamos el ecuador del año y, como es costumbre cuando entra un mes nuevo, nos toca hacer un repaso del aspecto técnico de las aristócratas del dividendo, jugar un poco a la ruleta stock picking y echarle un vistazo a la evolución de nuestra parte de la cartera dedicada a la inversión de casino. Vamos alla!

Repaso de la cartera

Bases del reto:

- ¿Qué es la gestión activa y la gestión pasiva?

- ¿En qué consiste el reto gestión activa vs gestión pasiva?

- ¿Qué sistema utilizamos para seleccionar las acciones?

Compras realizadas hasta la fecha:

- Enero – Round 1: Johnson & Johnson (JnJ), Phillip Morris (PM) y Lancaster Colony (LANC)

- Febrero – Round 2: Caterpillar (CAT) y Albermale Corp (ALB)

- Marzo – Round 3: Archer-Daniels Midland (ADM), Emerson Electric (EMR), Johnson & Johnson (JNJ), Stanley Black & Decker (SWK), Albemarle Corp (ALB) y Clorox (CLX)

- Abril – Round 4: Clorox (CLX), Fresenius Medical Care KGAA O. N. (FMEG) y Tootsie Roll Industries (TR)

- Mayo – Round 5: Johnson & Johnson (JNJ) y Hormel Foods (HRL)

- Junio – Round 6: A. O. Smith (AOS)

¿Cómo se ha comportado nuestra cartera?

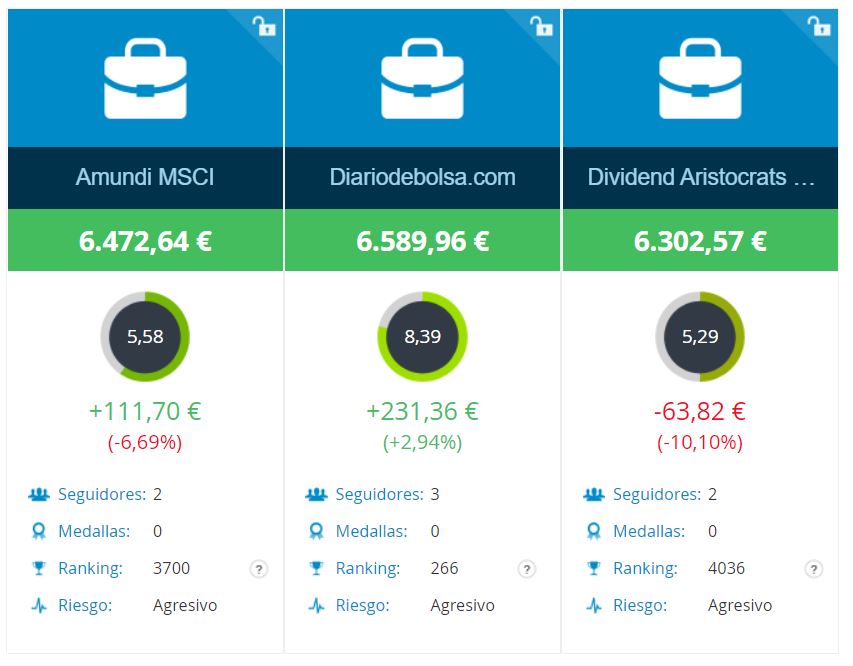

Quiero recalcar que el hecho de que estemos obteniendo mayor rentabilidad haciendo stock picking que a través de un indexado no deja de ser una casualidad, la probabilidad permite que pasen este tipo de cosas y, hasta que no haya pasado muchísimo tiempo, no se puede afirmar que el sistema funciona. En cualquier caso, a día de hoy sacamos unos cuantos puntos a los benchmarks (y es mayor porque nuestra cartera reparte buenos dividendos que la aplicación de MyTAdvisor no recoge)

Como siempre, al lunes siguiente de publicar el último análisis, publicamos la compra de A. O. Smith (AOS) en la cuenta de twitter:

Candidatas del mes de julio

Después de repasar en ProRealTime nuestros listados de aristócratas del dividendo usando el sistema para seleccionar acciones alcistas, tenemos pocos cambios este mes respecto a la última revisión. Únicamente veo interesantes dos empresas:

- A. O. Smith (AOS), fabricante estadounidense de calentadores de agua para uso residencial y comercial con más de 140 años de historia y de la que ya hablamos en detalle en la entrada del mes pasado

- Croda International (CRDA), una aristócrata del dividendo británica con más de 28 años de incrementos consecutivos del dividendo.

Vamos a ver qué pinta tienen:

A. O. Smith (AOS)

Como la repasamos hace un mes, si queréis saber algo más de su historia, sus líneas de negocio y sus ratios podéis ir directamente a esta entrada del reto y ahora vamos a centrarnos en su aspecto técnico con ProRealTime (podéis ver cómo configurarlo aquí). Como en este artículo es un poco especial y va de «cagadas» vamos a ver por qué la compra fue precipitada.

La compra que hicimos no funcionó como esperábamos y al poco de entrar, empezó a caer. ¿Qué es lo que falló?

Al hacer el repaso con el mes de mayo ya empezado, parecía que se había producido una rotura clara de la resistencia, pero no se ha confirmado en el cierre mensual. La resistencia sigue vigente y nuestra entrada fue precipitada. ¿Es un gran problema? pues podría serlo, habrá que ver si es capaz de romper la resistencia este mes… es la señal más importante y que hay que respetar siempre, la rotura de la resistencia. Por eso me gusta hacer los repasos a cierres mensuales, pudiendo ver claramente qué dibujo definitivo deja la vela correspondiente. Una vez que cierra el mes, la vela ya no va a modificarse y el dibujo técnico es claro.

El resto de indicadores están formando un patrón correcto, pero hasta que no se produzca la rotura de la resistencia, es un valor a no tocar. Habrá que esperar.

Croda International (CRDA)

Como sabéis, llevo tiempo interesado en abrir alguna posición en GBP para diversificar un poco más la cartera (donde llevamos mucho USD y algo de posición en EUR), por lo que me ha encantado ver que hay una empresa británica que puede estar configurando un buen patrón pero… ¿Qué hace Croda International?

Croda International plc es una compañía británica de productos químicos especializados con sede en Inglaterra y que cotiza en la London Stock Exchange, una de las 10 mayores bolsas mundiales:

La empresa fue fundada por George William Crowe y Henry James Dawe en 1925, cuando Crowe compró una instalación abandonada en por £ 7. Para el nombre de la compañía no se estrujaron mucho la cabeza y es la combinación de las primeras letras de los apellidos de sus fundadores (Crowe y Dawe)

En aquella época, el Reino Unido importaba un protector graso natural presente en la lana de oveja llamado lanolina y que se utiliza para diversas industrias, incluidos los usos en cosméticos, como agente impermeabilizante y como apósito para el cuero. Crowe y Dawe comenzaron a trabajar en un proceso para extraer lanolina, aprovechando que no había ningún tipo de producción en el Reino Unido .

El proceso de extracción falló inicialmente y Dawe dejó la empresa. Philip Wood, el sobrino de Crowe, fue nombrado gerente de la empresa (todavía en 1925), y trabajó en estrecha colaboración con un químico belga para desarrollar un nuevo proceso de extracción. A finales de año, Croda había producido con éxito su primer lote de lanolina, pero eso no supuso el éxito.

La compañía luchó para seguir siendo rentable hasta el final de la década. El punto de inflexión lo marca un informe del National Physical Laboratory que describía las propiedades de prevención de la oxidación de la lanolina. Esto creó un montón de nuevas oportunidades comerciales para la compañía, al dar a conocer su producto dentro de la industria especializada. El mercado de la lanolina todavía estaba en pañales cuando la Depresión Mundial comenzó a afianzarse en Gran Bretaña, pero Croda pudo expandir su mercado interno y sus exportaciones durante la década de 1930 a medida se refinó el proceso de producción y se desarrolló una gama más amplia de aplicaciones de productos para la lanolina.

Para ayudar en la producción militar durante la Segunda Guerra Mundial , Croda comenzó a producir pinturas de camuflaje, lubricación para armas y aceites de limpieza, repelentes de insectos y otros recursos que necesitaba el ejército británico.

Cuando Wood murió en 1949, a los 46 años, la junta decidió dirigir el negocio por comité, y fue su hijo, Frederick Wood quien tomó el mando como director de ventas. En 1950, Fred se mudó a Nueva York para establecer la filial estadounidense de la compañía, Croda Inc. En 1953, Fred regresó al Reino Unido y fue nombrado director general de Croda, con tan solo 27 años.

Bajo la dirección de Fred Wood, Croda experimentó un período de rápido crecimiento. Las principales compañías de cosméticos comenzaron a usar sus productos en la década de 1950 y en ese momento también comenzó a expandirse internacionalmente.

En 1964, Croda empezó a cotizar en la Bolsa de Londres y, a partir de entonces, empezó a expandirse rápidamente comprando competidores como United Premier Oil en 1967, British Glues & Chemicals en 1968 o L&H Holdings y AB Fleming, cuando entró a competir en la producción de tintas y resinas sintéticas.

Esa tendencia al crecimiento inorgánico ha continuado hasta nuestros días, buscando la especialización en la producción de químicos técnicos, comprando ICI por £ 410 millones o Plant Impact, un negocio de biociencia agrícola, por £ 10 millones en febrero de 2018.

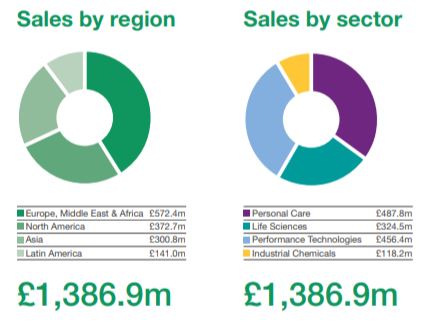

Esto ha llevado al grupo a elevar su facturación anual hasta casi los 1.400 millones de libras y estar diversificado a nivel mundial con una buena diversificación tanto geográfica como de sus líneas de negocio:

Croda es una aristócrata del dividendo británica que reparte dividendo en los meses de abril y mayo, y lo lleva incrementando en cada pago desde hace muchos años, ya no habamos únicamente de un incremento anual, es que lo incrementa en cada pago de dividendo:

En 5 años, el dividendo ha crecido prácticamente un 50%, hasta prácticamente los 1,8 GBP anuales, lo que supone una rentabilidad anual cercana al 3,4%. A esto hay que sumarle una gran ventaja de las acciones UK, y es que no tienen retención en origen.

Si echamos un vistazo a su aspecto técnico en ProRealTime ¿qué tiene de interesante esta acción?

Para empezar, el valor lleva un crecimiento espectacular, incluso en los años de crisis podemos decir que aguantó bastante bien el golpe y en 10 años ha multiplicado por 10 su valor. En estos momentos tenemos una consolidación de 2 años, tiempo en el que el MACD ha estado retrocediendo hasta niveles más razonables y está amagando con pasar a tener un histograma en positivo.

Estocástico y RSI en zona de sobrecompra, que es algo que me gusta ver cuando se está produciendo una rotura de resistencia y, además, el Koncorde también está marcando un cambio de tendencia, con un incremento en el volumen que está rompiendo la media de los últimos años. Nos falta ver que aparezcan manos fuertes al valor.

¿Es ya momento de comprar? Quizá no, porque no vemos rotura clara de la resistencia. Por ello, vamos a permanecer a la espera a ver cómo evoluciona el mes de julio, pero si consigue romperla con claridad, la incorporaremos a la cartera, añadiendo diversificación y con un tipo de cambio EUR/GBP bastante favorable.

En cualquier caso, seguimos con el mismo procedimiento: ahorro mensual, reinversión y orientación a largo plazo. Siempre hay caminos más rápidos de llegar a nuestra meta, pero pocos más seguros.

¿Qué aristócratas del dividendo y Dividend Kings pagan dividendo en el mes de julio?

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.

Buenas!

Me gusta la historia de las empresas k valoras.

Aparte de eso, aquí estaré en agosto para seguir leyéndote 🙂

Un saludo

Muchas gracias Enrique! un placer contar contigo por aquí de ahora en adelante 🙂

Buenas🙂

Una pregunta: mirando Croda Inc, veo que cotiza a 5650…

Tengo dudas con la moneda: eso son peniques, libras..? Me puedes decir por cada 1000 euros cuántas acciones podría comprar, a groso modo?

No sea que compre 5 y sean 28000 libras!!😂

Gracias…y ya falta menos para tu entrada de agosto!

La bolsa inglesa tiene la costumbre de dar las cotizaciones en peniques (suele poner GBp o GBX en algunos brokers), así que estaríamos hablando de que cada acción son 56,50 libras, con 1000€ te dará para comprar unas 15 o 16 acciones en función del broker 🙂

Buenas!

Gracias. Me será útil cuando toque🙂

Un saludo