Llega octubre y como viene siendo habitual con cada cambio de mes, nos toca hacer la compra periódica de aristócratas del dividendo y Dividend Kings y ver qué tal nos han ido las apuestas de los meses anteriores.

Contenido de la entrada

Repaso de la cartera

Bases del reto:

- ¿Qué son la gestión activa y la gestión pasiva?

- ¿En qué consiste el reto gestión activa vs gestión pasiva?

- ¿Qué sistema utilizamos para seleccionar las acciones?

Compras realizadas hasta la fecha:

- Enero – Round 1: Johnson & Johnson (JnJ), Phillip Morris (PM) y Lancaster Colony (LANC)

- Febrero – Round 2: Caterpillar (CAT) y Albermale Corp (ALB)

- Marzo – Round 3: Archer-Daniels Midland (ADM), Emerson Electric (EMR), Johnson & Johnson (JNJ), Stanley Black & Decker (SWK), Albemarle Corp (ALB) y Clorox (CLX)

- Abril – Round 4: Clorox (CLX), Fresenius Medical Care KGAA O. N. (FMEG) y Tootsie Roll Industries (TR)

- Mayo – Round 5: Johnson & Johnson (JNJ) y Hormel Foods (HRL)

- Junio – Round 6: A. O. Smith (AOS)

- Julio – Round 7: sin compras, analizamos Croda International (CRDA)

- Agosto – Round 8: Croda International (CRDA), W.W. Grainger Inc. (GWW) y Expeditors International of Washington (EXPD)

- Septiembre – Round 9: 3M (MMM) tal y como comentamos en este twit:

¿Cómo se ha comportado nuestra cartera?

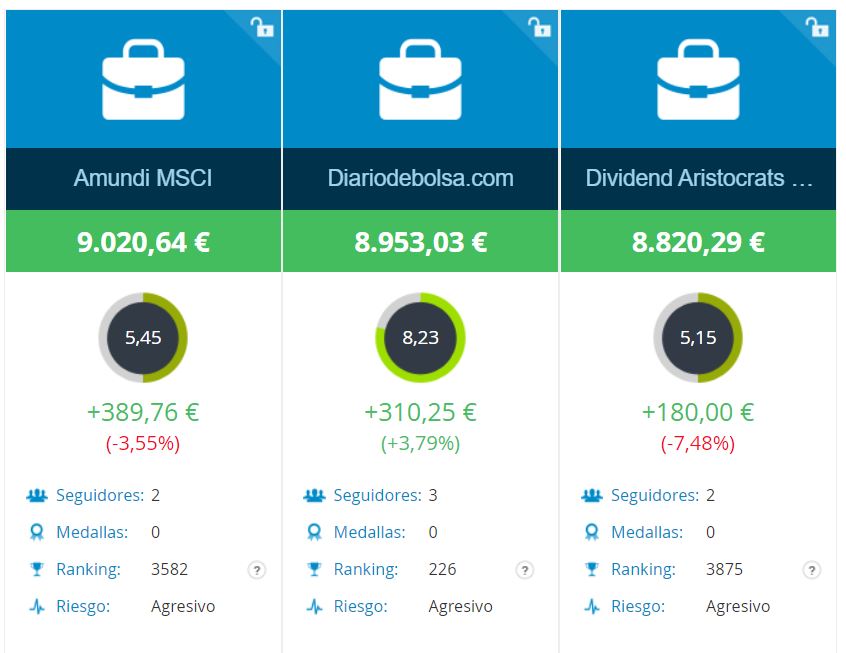

Las tres carteras se pueden consultar permanentemente en el perfil público en MyTAdvisor. Para poder ver las carteras, es imprescindible tener el login activo en la aplicación (es totalmente gratuita). En cualquier caso, en el momento de la publicación de esta entrada, la situación es la siguiente:

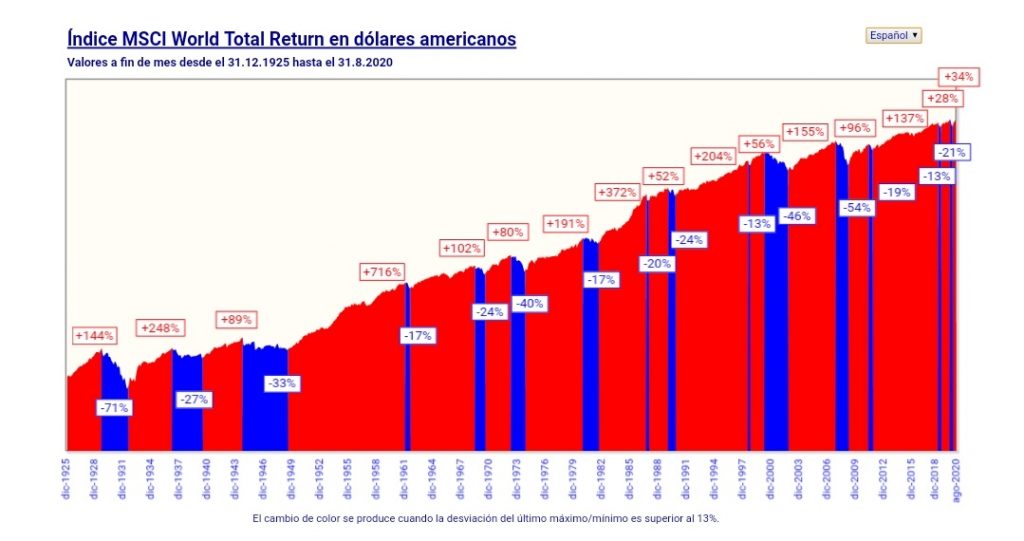

Las diferencias que teníamos en agosto se han reducido, hasta tal punto que nuevamente la cartera de Diario de Bolsa ha estado superando durante gran parte del mes al MSCI World (y al del NOBL, como viene ocurriendo desde que empezamos el reto) aunque no ha sido así al cierre del mes. Hay que tener en cuenta dos puntos importantes:

- Que el MSCI World se actualiza con 2 días de retraso respecto a las cotizaciones. En cierres con caídas como hemos tenido, estas no están reflejadas en la cotización de la cartera del MSCI World.

- Que el MSCI World es un índice de acumulación, mientras que en las otras dos no se están reflejando los dividendos cobrados (bastante relevante cuando hablamos de una cartera de aristócratas del dividendo y dividend Kings).

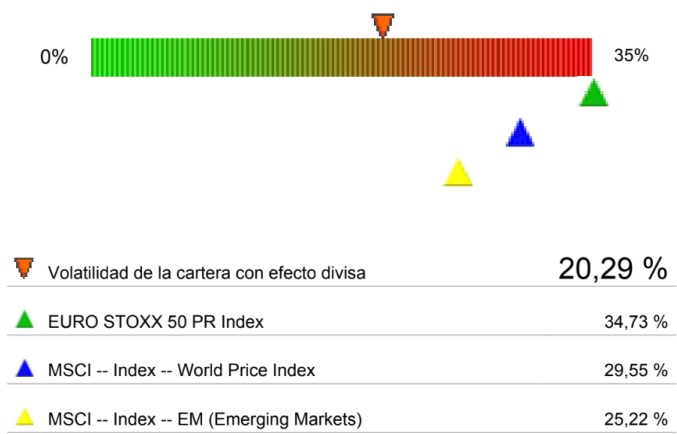

La volatilidad de la cartera está siendo mucho más baja que los comparables, de ahí que obtenga tan buen score rentabilidad / riesgo:

Como ya he comentado en otras ocasiones, la volatilidad no me parece una buena medida del riesgo (¿diversificar es de idiotas? o más en detalle en esta entrada sobre qué son la gestión pasiva y la gestión activa). A los inversores a largo plazo no nos debería importar la fluctuación de los precios, si no el riesgo de no poder recuperar nuestra inversión, y en eso, la cartera de Diario de Bolsa es mucho más arriesgada que cualquiera de los 3 índices que aparecen arriba, por mucho que la volatilidad esté diciendo lo contrario.

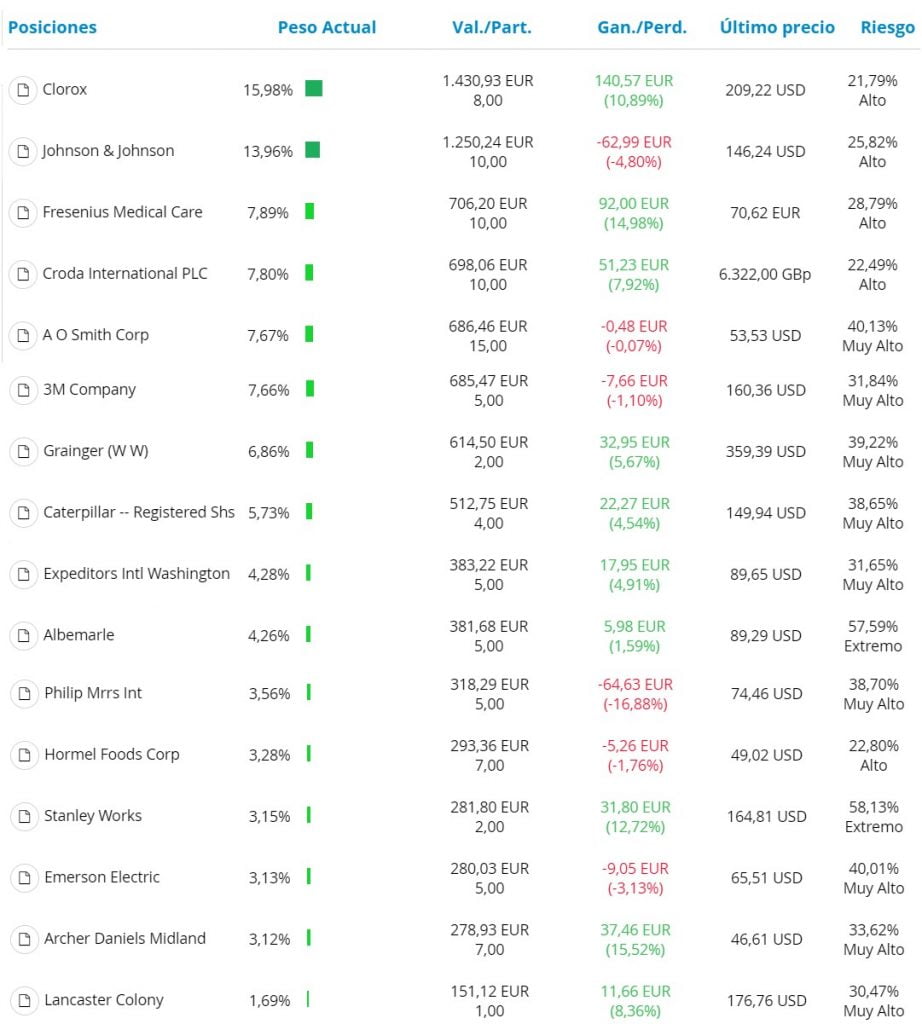

La composición actual de la cartera es la siguiente:

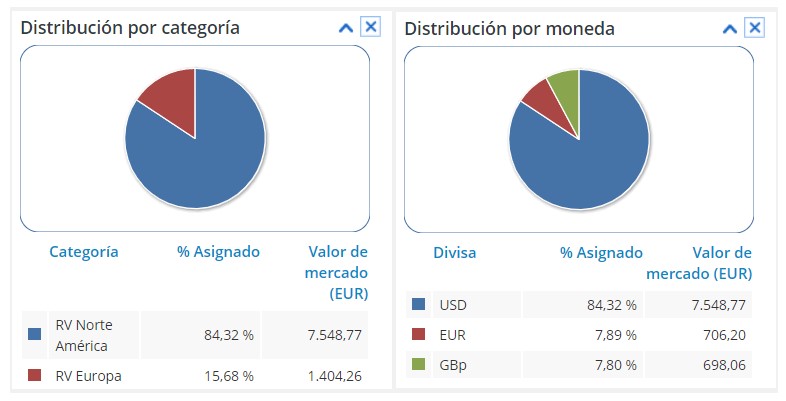

Analizando los riesgos de la cartera, como ya sabemos está muy expuesta a la Renta Variable americana y a la evolución del USD.

Intentaremos ir diversificando poco a poco estos riesgos a medida que vayamos teniendo puntos de entrada en otros mercados, aunque inevitablemente, al haber un mayor universo de aristócratas en USA, el peso será mucho más importante que el del resto de bolsas.

¿Qué aristócratas del dividendo y Dividend Kings pagan en el mes de octubre?

Si sigues una estrategia de inversión basadas en las Dividend Growth (DGI) o te gusta recibir dividendos todos los meses, en octubre tenemos los pagos de todas estas aristócratas del dividendo USA y Dividend Kings:

y también 9 Dividend kings:

Candidatas del mes de octubre

Tras el repaso con ProRealTime del listado de aristócratas del dividendo con el filtro del sistema para seleccionar acciones alcistas, estas son las opciones que veo más interesantes este mes:

- Fresenius SE FREG (aristócrata del dividendo europea), una empresa alemana especializada en la asistencia sanitaria y dueña a su vez del 36% de otra aristócrata europea, Fresenius Medical Care KGAA ST (FMEG)

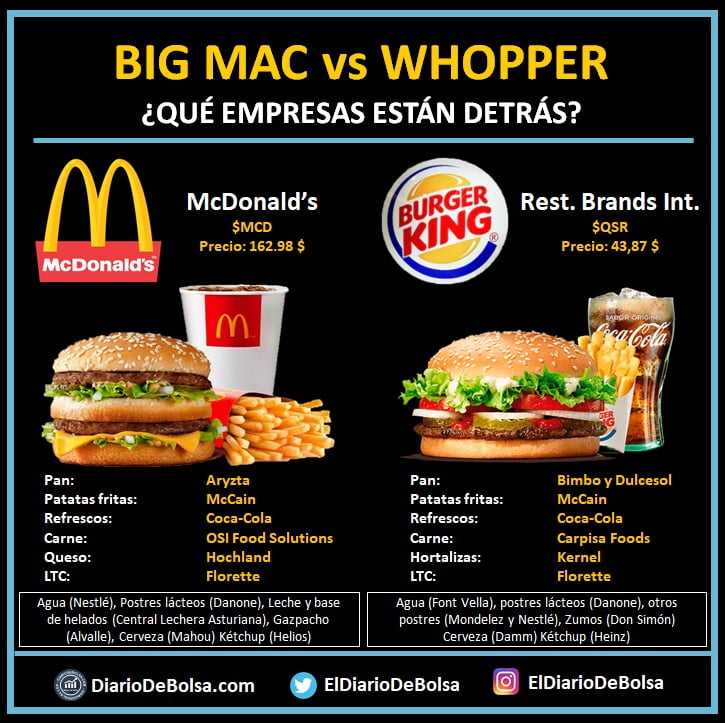

- McDonalds MCD (aristócrata del dividendo americana), que aunque sea una cadena de hamburgueserías conocida por todos, su negocio en realidad es inmobiliario

- Toromont Industries (aristócrata del dividendo canadiense) que vende, alquila y da servicio a equipos de construcción y sistemas de energía de Caterpillar (CAT)

Fresenius SE (FREG)

Fresenius SE (FREG), anteriormente conocida como Fresenius AG, es una empresa alemana con sede en Bad Homburg que se dedicada a la asistencia sanitaria. Es una de las empresas más grandes de Alemania en este sector que quizá no te digan nada, pero están presentes en España a través de las clínicas Quirón.

Los orígenes de la empresa se remontan al siglo XV, en una pequeña pequeña farmacia de Frankfurt pero es gracias al DR. E. FRESENIUS y su hija ELSE, ya en el siglo XX, cuando la compañía se empezó a expandir de forma relevante para poder alcanzar su importancia actual.

En 1983 se crea la FUNDACIÓN ELSE KRÖNER – FRESENIUS STIFTUNG, justo antes del fallecimiento de Else, y se constituye como el principal socio de la compañía. Esto garantiza un modelo de negocio prudente y orientada al largo plazo y que haya un interés importante en mantener una política de dividendos crecientes. En el momento de su fundación, contaba con unos activos gestionados en su momento de unos 9.500 millones de euros, lo que la convirtió en aquel momento en la mayor de las que existen en Alemania. La fundación se dedica al fomento de la investigación médica y a la cooperación para el desarrollo de actividades médico-humanitarias.

El grupo cuenta en la actualidad con más de 300.000 empleados en más de 100 países de todo el mundo y unas ventas anuales que superan los 35.000 millones de euros, convirtiéndola en una de las principales empresas sanitarias del mundo.

El grupo tiene cuatro líneas de negocio:

- FRESENIUS KABI: que suministra medicamentos esenciales, productos de nutrición clínica, dispositivos médicos y servicios para ayudar a los pacientes con enfermedades críticas y crónicas. Es líder en terapias de infusión en Europa, Asia y América Latina.

- FRESENIUS VAMED: Especializada en prestar servicios en hospitales e instalaciones médicas. Planifica, desarrolla y administra instalaciones de atención médica.

- FRESENIUS HELIOS: es el operador de hospitales privados más grande de Europa. Cuenta con una red de 111 hospitales en Alemania y es el mayor operador privado de Europa en su sector. Entre los activos que gestiona está el grupo español QUIRONSALUD. En Alemania la compañía cuenta con más de 29.500 camas, con una ocupación del 82% anual y una estancia media de 6,2 noches por paciente. QUIRONSALUD trata a más de 11,5 millones de pacientes en España, 11,2 de ellos por visitas a sus ambulatorios propios. Sus hospitales tienen una capacidad de más de 6.600 camas y una media de permanencia de 4,3 días por enfermo.

- Por último, tiene el control del 36% de las acciones de la también aristócrata del dividendo europea y líder mundial en el tratamiento de personas con insuficiencia renal crónica, Fresenius Medical Care KGAA ST (FMEG):

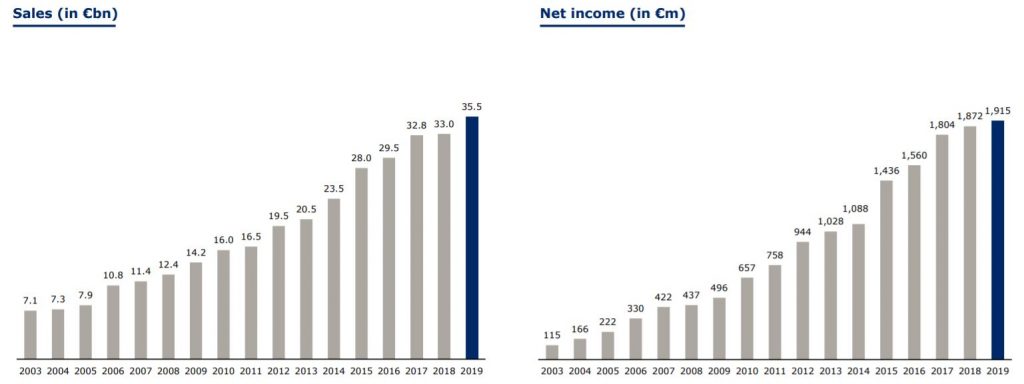

El crecimiento de las ventas y del ingreso neto presenta una resistencia muy llamativa, ya que la compañía no se ha visto resentida por ninguna de las últimas crisis que hemos vivido. Esto da una idea de la resilencia y la calidad que tiene el negocio:

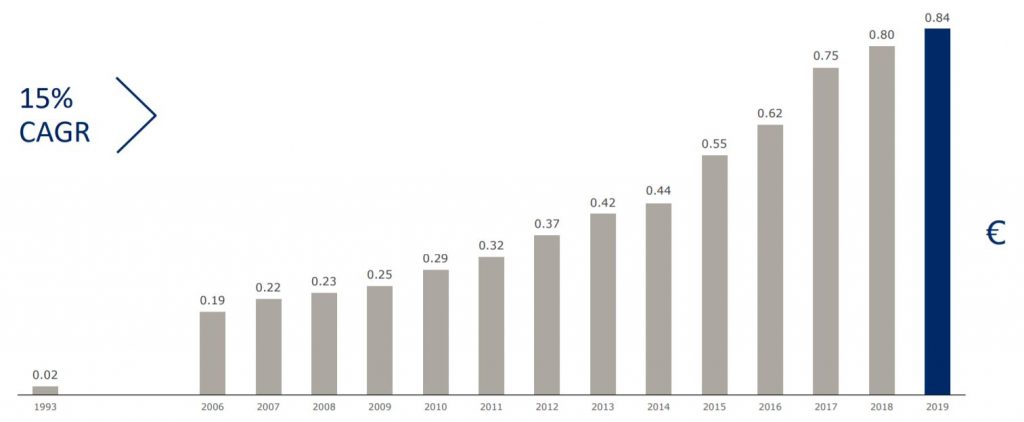

Fresenius SE (FREG) está pagando en la actualidad un dividendo de 0,84€ anuales (el último pago realizado, en mayo de 2020, lo que supone 27 años consecutivos de incrementos del dividendo), lo que, a los precios actuales de 37,98€ por acción, supone una rentabilidad por dividendo del 2,21%.

Si le echamos un vistazo a su aspecto técnico con ProRealTime:

La cotización de Fresenius SE (FREG) lleva más de dos años corrigiendo, a pesar de que, como hemos visto arriba, las ventas y los ingresos siguen su curso normal, con un crecimiento algo más ralentizado pero sin sobresaltos. Esto ha llevado a la cotización a corregir desde los 79 EUR a 24 EUR en marzo, desde donde ha recuperado hasta los 38€ actuales.

Es claro que todavía no ha roto la resistencia bajista y que debemos esperar, pero el aspecto técnico que empieza a tener es muy interesante. Habrá que estar atentos a lo que ocurra en los próximos meses por si nos diera una oportunidad de entrada.

McDonald’s (MCD)

Creo que esta empresa no necesita muchas presentaciones. Seguramente sea de las más famosas del mundo ¿quién no ha ido a comprar un Happy Meal o un BigMac alguna vez en su vida? sus restaurantes dan de comer cada día a un 1% de la población mundial.

Aunque la historia de los hermanos McDoland (Richard y Maurice) arranca en 1937 cuando abrieron en Arcadia, California un pequeño quiosco de perritos calientes, no es hasta 1940 cuando se introducen en el negocio de las hamburguesas. El 15 de mayo de 1940 abren el primer restaurante McDonald’s en San Bernardino (California), sobre la Ruta 66. El menú de entonces poco tenía que ver con el actual. Se ofrecían 20 productos, la mayoría basados en la cocina a la barbacoa, de ahí que el nombre inicial fuera McDonald’s Famous Barbecue.

En 1948, cuando los hermanos se dan cuenta de que la mayor parte de sus ingresos los generaba la venta de hamburguesas, cerraron el restaurante durante varios meses para dar forma a un sistema de montaje en serie de hamburguesas que permitiera ofrecer un servicio rápido. Es el origen del «Fast Food». El restaurante se volvió a abrir bajo el nombre de McDonald’s Famous Hamburgers, ya especializado en la venta de hamburguesas, batidos y patatas fritas, consiguiendo inmediatamente un tremendo éxito.

En 1953, Los hermanos McDonald empiezan a abrir franquicias de sus restaurantes. En este periodo se empiezan a usar en el diseño de los restaurantes los arcos dorados (que luego utilizaron para el logo y el formato de las cajas del Happy Meal) y se acorta el nombre a McDonald’s.

Es en este punto en el que entra en escena Ray Kroc, si no habéis visto la película de «El Fundador» os la recomiendo encarecidamente, ya que cuenta muy bien todo el proceso del origen de McDonald’s (MCD) y lo curioso de su historia. Es un peliculón.

En 1954, Ray Kroc es un vendedor fracasado de batidoras «Prince Castle» que permiten la elaboración de seis batidos simultáneamente. A sus cincuenta y dos años, ha ahorrado suficiente para vivir con comodidad y sencillez, aunque sigue manteniendo aspiraciones y se siente algo fracasado con su vida. Su secretaria le avisa de que un restaurante de San Bernardino ha encargado un número muy elevado de sus batidoras, por lo que Ray decide viajar hasta California para comprobar qué demonios hacen con tantas batidoras, ya que no ve sentido a que un restaurante pueda vender tantos batidos como para necesitar tantísimas «Prince Castle». Lo que se encuentra al llegar es un establecimiento muy popular, abarrotado de gente durante todo el día, que ofrece servicio rápido, comida de alta calidad en envases desechables, y que goza de una numerosa clientela de tipo familiar.

Tras varias negociaciones, Ray consigue hacerse socio de los hermanos McDonald. Ray se da cuenta que la mejor manera de expandirse es otorgar franquicias comienza a encontrar dificultades financieras, pero debido a que la participación en los beneficios de la franquicia es limitada, se encuentran con dificultades financieras.

Harry Sonneborn (Un consultor financiero de Tastee Freeze) ayuda a Ray revisando sus libros de contabilidad. Es aquí cuando surge la gran idea de negocio para McDonald’s (MCD), en lugar de enfocarse en el negocio de hamburguesas, la clave está en el negocio de las bienes raíces. Al proporcionar bienes raíces a los franquiciados, haciéndose dueño del terreno donde se asienta cada restaurante de McDonalds, obtiene un flujo de ingresos continuo y constante, además de obtener influencia y control sobre los franquiciados.

Es aquí donde la historia de McDonald’s (MCD) empieza a girar desde un próspero negocio familiar hacia una corporación multinacional como la que conocemos hoy en día, cuando Ray crea una nueva empresa llamada Franquicia Realty Corporation.

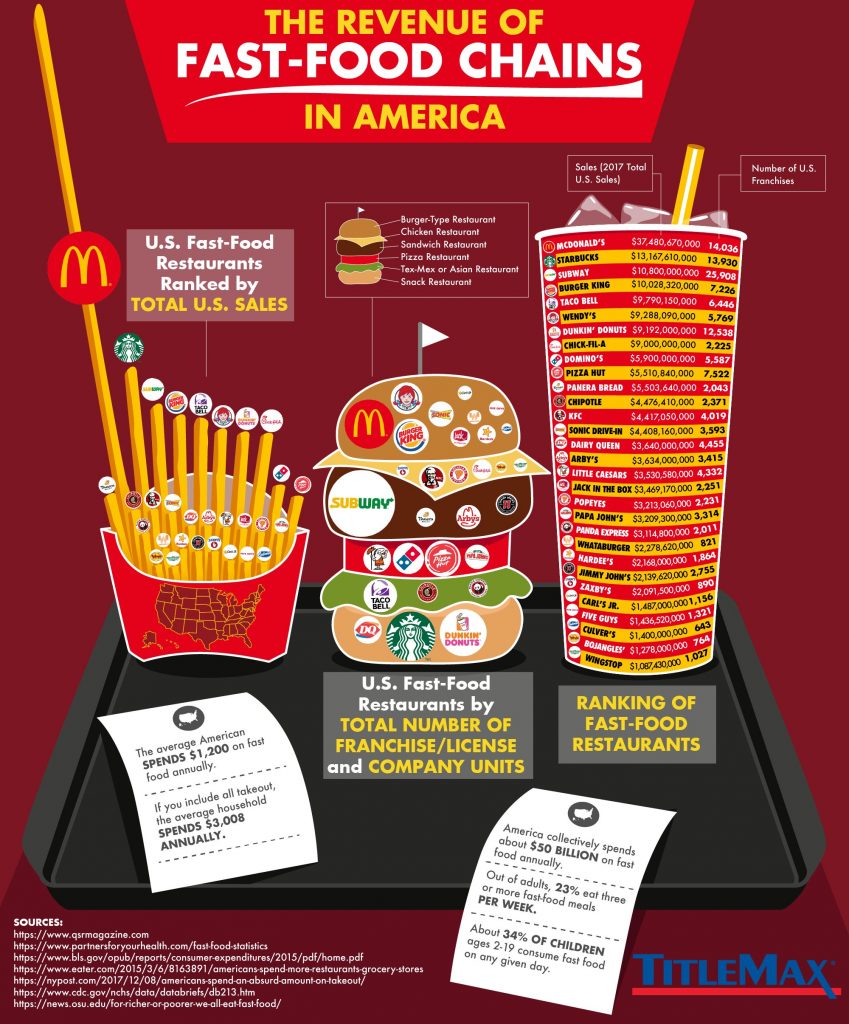

A partir de aquí la relación entre los hermanos McDonald y Ray Krock se deteriora enormemente, llevando a una separación absoluta. Esta separación culminaría en 1961 cuando Ray se hizo con el control total de la empresa. Por ello, aunque no es el fundador de McDonald’s, sí es el responsable de que creciera hasta convertirla en la primera cadena de comida rápida número 1:

Actualmente McDonald’s (MCD) cuenta con más de 37.000 tiendas repartidas en más de 120 países destacando sobremanera USA y el continente asiático, donde destacan especialmente Japón y China, donde sigue causando furor.

En resumen, tenemos un negocio muy resistente a las crisis, posicionado por todo el mundo, con una ventaja competitiva que ha resurgido después de pasar un periodo de crisis a hace poco más de una década.

Desde el punto de vista de los dividendos, McDonald’s (MCD) es una aristócrata del dividendo USA que lleva desde 1976 incrementando su dividendo. Actualmente está pagando 1,25$ por acción en los meses de febrero, mayo, agosto y noviembre (cuando le toca el incremento anual). A precios actuales esto supone una rentabilidad anual por dividendo del 2,25% con un payout del 76% (bastante elevado, aunque no tanto si tenemos en cuenta que McDonald’s (MCD) prácticamente sólo invierte en publicidad y creación de marca, ya que la inversión de los restaurantes corre a cargo de los franquiciados).

Si echamos un vistazo a su aspecto técnico en ProRealTime:

Salta a la vista que acabamos de superar los máximos históricos después de un parón desde mediados de 2019 y la crisis de marzo, donde llegó a cotizar a precios de 120$. Desde entonces se ha recuperado rápidamente hasta los 222$ actuales.

Si miramos el resto de indicadores:

- MACD: girando al alza después de una consolidación, se empiezan a ver las velas verdes en el histograma

- RSI y Estocástico en zona de sobrecompra

- Koncorde: subiendo el volumen en todos los segmentos.

Por ello, aunque hayamos desaprovechado en marzo un momento espectacular para poder comprarla, tenemos una segunda oportunidad ahora que no vamos a desaprovechar.

Toromont Industries (TIH)

Toromont Toromont Industries Ltd. (TIH) es una auténtica desconocida en España ya que es un distribuidor de Caterpillar en las provincias de Ontario, Manitoba, Terranova y Labrador (Canadá) con sede en Concord, Canadá. Fue fundada en 1961, siendo presidida en sus orígenes por un ex gobernador del Banco Central de Canadá.

Cotiza en bolsa desde 1968, cuando se listó en la Bolsa de Valores de Toronto con el símbolo de cotización TIH, el mismo símbolo que se usa hoy.

Toromont ha pagado dividendos todos los años desde que salió a bolsa en 1968 y ha aumentado sus dividendos en cada uno de los últimos 31 años lo que la convierten en una aristócrata del dividendo canadiense.

La empresa opera en dos segmentos:

El segmento Equipment Group: dedicado a la venta, alquiler y servicios mantenimiento de equipos móviles para Caterpillar (CAT), motores utilizados en camiones industriales, comerciales, marinos, de carretera y generación de energía y venta de productos, repuestos y servicios complementarios y relacionados. Este segmento atiende los mercados de construcción, minería, infraestructura pública, construcción residencial, generación de energía, marina, agricultura, silvicultura, motores de camiones en carretera, industrial, demolición y manejo de desechos.

El segmento CIMCO está involucrado en el diseño, ingeniería, fabricación, instalación y soporte postventa de sistemas de refrigeración en los mercados industriales y recreativos, así como unidades de compresión de gas natural y sistemas de proceso de hidrocarburos y petroquímicos. Atiende principalmente a los sectores de procesamiento de bebidas y alimentos, almacenamiento en frío, distribución de alimentos, minería y pistas de hielo recreativas.

Actualmente está pagando 1,24 CAD trimestrales (marzo, junio, septiembre y diciembre) con una rentabilidad por dividendo anual del 6,28%.

Si echamos un vistazo a su aspecto técnico en ProRealTime:

Salta a la vista que está rompiendo máximos históricos, entrando en subida libre. Si le echamos un vistazo a los indicadores técnicos:

- MACD: girando al alza después de una lenta consolidación de 2 años

- RSI y estocástico: en zona de sobrecompra

En conclusión, Toromont será otra de las incorporaciones que hagamos este mes, entrando en el mercado canadiense.

Conclusiones

Este mes compraremos:

Habrá que estar atentos a cómo evoluciona Fresenius SE para poder incorporarla a la cartera próximamente.

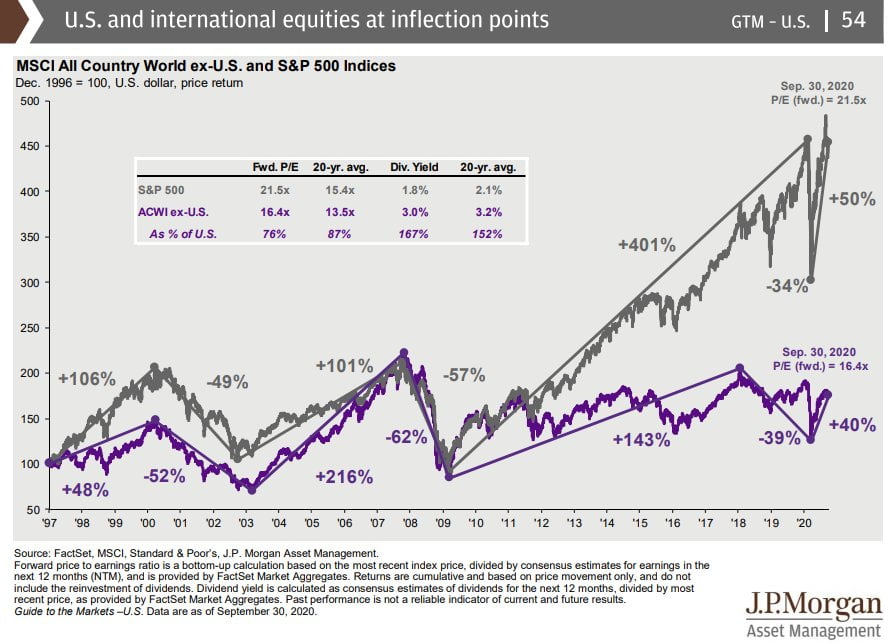

Por otro lado, volviendo al tema de la diversificación y la alta proporción de la cartera en bolsa americana, hay que resaltar que el rendimiento que ha obtenido el S&P500 contra el resto de bolsas en las últimas décadas es espectacular. Parece una tendencia imparable pero ya se sabe, «rentabilidades pasadas no aseguran rentabilidades futuras» y como dice Taleb, seguramente no se repetirán en el futuro:

En cualquier caso, ¿a qué nos ha enseñado la historia económica? A ser optimistas a largo plazo sabiendo que cada 5-10 años parecerá que todo el planeta se va a la mierda.

Keep calm and DCA. Si vuelven las caídas, las espero con ganas para meter al MSCI World toda la liquidez acumulada estos meses

Hasta pronto!

En ningún caso mis opiniones y comentarios son recomendaciones de inversión. Si buscas recomendaciones de inversión, consulta a tu asesor financiero.

Hola! Leí tu post hace unos días, pero no tuve tiempo para pensar en tus elecciones hasta hoy. Me gustan mucho las dos empresas que escogiste.

No obstante, mi comentario de hoy es para darte las gracias, porque haciendo caso de tus libros recomendados, estoy acabando El Inversor Inteligente (antes leí Batiendo a Wall Street, que me pareciò…interesante, me aportò cosas).

Me centro: El Inversor Inteligente me está pareciendo la biblia. Me falta poco, y seguro que lo volveré a leer más veces.

Gracias por tus consejos, por tus análisis y por tu tiempo.

Hola Enrique!

No faltas a una, un placer tenerte por aquí de nuevo. Para mi el Inversor Inteligente es uno de los más pesados de los que recomiendo y además con bastante carga técnica (pensar rápido, pensar despacio es también muy pesado pero es pura lectura, no hace falta conocer mucho de probabilidad o mates financieras para poder entenderlo) pero es un libro espectacular. Una pena que por razones obvias no haya habido actualizaciones desde la muerte de Benjamin Graham, las revisiones que hacía entre versiones iba actualizando aquellos conceptos que veía que habían dejado de funcionar y añadiendo técnicas nuevas que iba desarrollando para mantenerlo al día lo más posible. Así que la mayoría de las cosas relacionadas con indicadores y demás han quedado obsoletas, pero está lleno de una filosofía espectacular para el inversor.

Si sigues por ese camino, también está muy bien «Buffettología» escrito por la exmujer de uno de los hijos de Buffett, y bastante más ameno, y «acciones ordinarias, beneficios extraordinarios» de Fisher.

Muchas gracias por pasarte por el blog!